昨日蘋果(Apple)舉行每年最受矚目的秋季發表會,公佈2019年新款iPhone規格,包括iPhone 11/11 Pro/11 Pro Max三款機種,64Gb版本定價分別為699/999/1,099元。

先前市場謠傳,儘管今年DRAM、NAND Flash價格崩跌,以及新機部份規格沿用前代機種的設計,使得iPhone零組件物料成本下降10%,但Apple似乎無意降價讓利給果粉;而實際上,iPhone 11定價較前一代iPhone XR下降50美元,降幅6.7%,定價低於市場預期,後續有可能迎來較好的買氣。

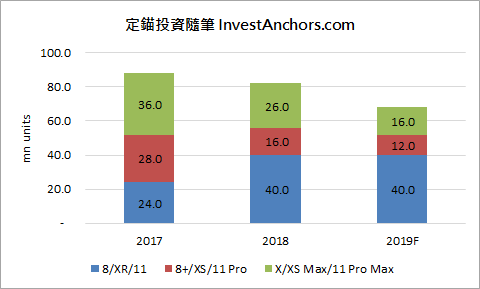

不過,近年iPhone因創新不足、定價過高,以及中美貿易戰激起中國消費者民族意識、拒買iPhone,導致備貨量逐年遞減。根據定錨預估,2019年iPhone新機備貨量僅6,800萬支,低於2018年8,200萬支、2017年8,800萬支(詳見【圖一】)。

(備註:後續因銷售優於預期,上修首批備貨量至7,300萬支,差異主要在LCD版本)

【圖一】iPhone新機首批備貨量預估

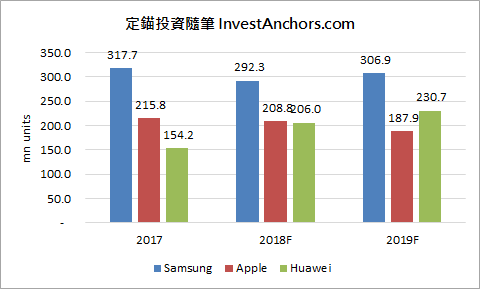

若以全年出貨量合計,2017~2019年iPhone出貨量從2.16億支下降至1.88億支,同期華為出貨量則是從1.54億支成長至2.32億支(詳見【圖二】),Apple全球出貨量排名第二的寶座正式讓賢。由於華為旗艦機P30是在2019年3月底發表,而iPhone則是在2019年9月中旬發表,新機週期的差異,以及華為因應貿易戰提前備貨的需求,也使得2019年手機零組件供應鏈上半年淡季不淡、下半年旺季不旺。

【圖二】三大手機品牌出貨量預估

歷年iPhone供應鏈依備貨量多寡,以及供應鏈上下游的差異,旺季從5~12月不等;但2019年因iPhone新機首批備貨量減少,使得旺季長短更依賴上市後的銷售情形,若消費者反應平淡,則旺季不僅來得較慢,也會提早結束。以PCB供應商來說,以往6月營收就會開始反映iPhone拉貨需求,但今年遲至7月營收才見轉強的跡象;此外,往年旺季將延續至11~12月,但今年多家供應商態度相對保守,認為11月以後需求不太明朗。

因此,我們認為今年iPhone旺季很可能會提早結束,投資人不該把焦點放在今年度的iPhone新機上,而是要提早開始關注2020年iPhone全面導入OLED,並支援5G Sub-6GHz及毫米波頻段的受惠族群。此外,Apple很可能會在2020Q1推出僅支援4G-LTE、搭載LCD螢幕的平價版iPhone (類似iPhone SE)。

一、光學鏡頭

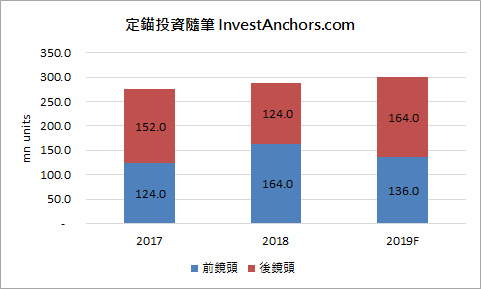

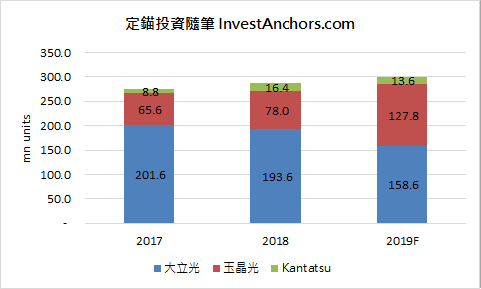

由於iPhone 11/11 Pro/11 Pro Max光學鏡頭規格較前一代提升,分別搭載雙鏡頭、三鏡頭、三鏡頭,使得光學鏡頭成為iPhone備貨量下滑之際,出貨量唯一逆勢成長的零組件(詳見【圖三】),相關個股今年以來股價表現強勁。尤其,玉晶光首度供應後置廣角、超廣角兩顆鏡頭,並獲得相當高的訂單分配,挑戰大立光的供應鏈地位(詳見【圖四】)。在iPhone光學鏡頭訂單轉移下,定錨認為,Apple佔大立光營收將下滑至35~40%,且華為將取代Apple成為大立光的最大客戶。

【圖三】iPhone搭載鏡頭數量預估

(備註:2018年前鏡頭出貨量成長動能,主要來自全系列搭載3D感測模組,須搭載一顆紅外線攝像鏡頭。)

【圖四】iPhone鏡頭供應鏈訂單分配預估

展望2020年,Apple很有可能會將舜宇光學納入供應鏈,然iPhone鏡頭規格應不會再次升級,亦即現有供應商大立光、玉晶光、Kantatsu訂單分配下滑,尤其玉晶光來自iPhone營收高達75~80%,所受衝擊最大。

二、晶圓代工

儘管iPhone備貨量下滑,但因核心處理器持續導入更先進的製程,使得晶片開發及生產成本提高。

雖然導入先進製程可提高電晶體密度,有利於縮小晶片尺寸,以iPhone XS Max搭載的A12 Bionic,晶片尺寸約83.3平方毫米,確實較iPhone X搭載的A11 Bionic晶片尺寸87.7平方毫米小;但因製程從10nm推進至7nm,每片矽晶圓的代工價格提高,使得每顆晶片生產成本不減反增。根據IHS Markit估計,A11 Bionic、A12 Bionic的BOM Cost分別為27.5美元、30.0美元。

iPhone 11系列搭載的A13 Bionic,採用台積電7nm製程,與A12 Bionic相同,故今年核心處理器BOM Cost應與去年差異不大,但出貨量大幅減少。也就是說,2019年下半年iPhone新機對台積電的營收貢獻,將小於去年同期,亦即台積電近期營收還是要看超微(AMD)新產品Ryzen 3000X、Epyc Rome的表現,以及華為「去美化」的訂單挹注。

展望2020年,iPhone核心處理器可能會推進至5nm製程,代工價格再度提高,且全面支援5G Sub-6GHz及毫米波頻段,有機會推動果粉換機潮,營收貢獻度可望優於2019年。然而,台積電的觀察重點還是在於華為「去美化」、AMD在Desktop、Server市場反攻市佔率,以及眾多5G晶片開發商,包括高通(Qualcomm)、聯發科、華為、賽靈思(Xilinx)......等客戶的強勁需求。

三、3D感測

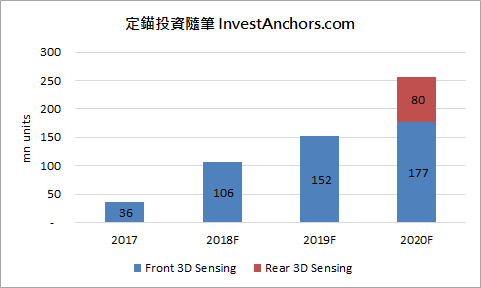

由於iPhone 11系列3D感測模組沿用iPhone X的規格,預期3D感測模組單價,將從2017年16.5美元,下降至2019年11.0~12.0美元;但因不支援Face ID的舊機種陸續停售,目前未搭載3D感測模組的機種只剩下iPhone 8/8+,故出貨量及滲透率還是持續提升的(詳見【圖五】)。

值得留意的是,2020年iPhone很可能會導入採用ToF技術的後鏡頭3D感測,雖然ToF技術對VCSEL的發光功率要求低於結構光(Structure Light),但因為後鏡頭3D感測所需的感測距離較長,故還是會使用更大顆的VCSEL,模組單價約16.0~20.0美元,高於前鏡頭3D感測,台系供應鏈則包括VCSEL代工廠穩懋,紅外線攝像鏡頭供應商大立光、玉晶光......等。

【圖五】iPhone 3D感測模組出貨量預估

四、射頻晶片

由於iPhone 11系列沒有支援5G,前端射頻模組(RF-FEM)設計應該跟前一代產品差異不大,包含低頻、中頻、高頻三套,低頻RF-FEM主要由思佳訊(Skyworks)供應,中高頻、高頻RF-FEM主要由博通(Broadcom)供應,其中,Broadcom的PA委由穩懋代工。

展望2020年,iPhone將全面支援5G Sub-6GHz及毫米波頻段,在最上層類載板(SLP)上搭載6顆高通(Qualcomm) Snapdragon X55 Modem晶片,帶動RF-FEM需求大增,預期將包含低頻1套、中高頻1套、極高頻1套、毫米波6套。其中,低頻應會維持採用Skyworks的產品,中高頻、極高頻應會採用Broadcom的產品,而毫米波頻段尚未確定規格,經驗上看來以Broadcom贏面較大,但Qualcomm RF-360也非常有競爭力,未必沒有機會。但不論毫米波頻段RF-FEM最後是由誰出線,GaAs PA的代工廠都是穩懋,所以穩懋將立於不敗之地。

此外,我們認為就算Apple在毫米波頻段採用Broadcom的RF-FEM產品,還是會搭配Qualcomm QTM525毫米波AiP天線模組,供應鏈包括毫米波AiP天線模組封測廠日月光,以及AiP天線模組所需使用的BT載板供應商南電、景碩......等。

五、類載板(SLP)

由於iPhone 11系列的主板規格,與iPhone XR/XS/XS Max相同,且今年台系銅箔基板供應商以較積極的價格策略,從Panasonic手中搶下訂單,預估供貨比重達60~70%。由於廠商良率及產能規模經濟效益逐步提升,以及關鍵原物料成本下滑,預期SLP單價較去年下滑20~30%。

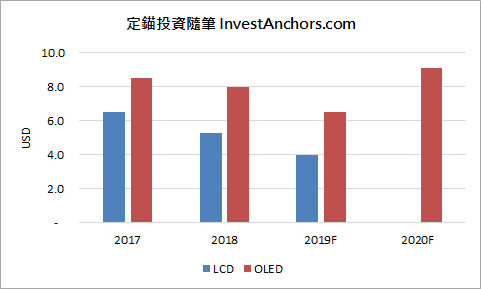

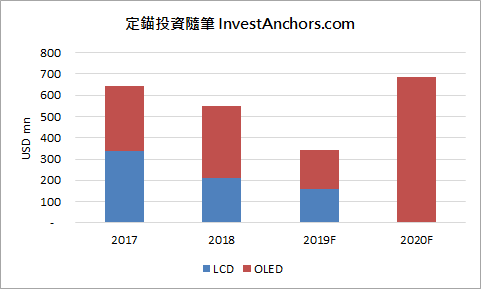

我們曾在2019年9月6日發表的「手機主板HDI、SLP規格升級,供應鏈受惠」獨家產業報告,指出2020年iPhone全面支援5G Sub-6GHz及毫米波頻段,預期主板規格將再度升級,OLED版本搭載4片SLP、堆疊成三層結構,且因應高頻傳輸需求,銅箔基板可能會採用更高階的材料,帶動每片銅箔基板ASP提升20~25%,預期SLP單價將較今年大幅提升(詳見【圖六】、【圖七】)。

【圖六】iPhone SLP單價預估

【圖七】iPhone SLP產值預估

目前台系SLP供應商中,以臻鼎-KY旗下鵬鼎供貨比重最高,預估在2019年7月擴產完成後,供貨比重將達30~35%;其次,華通、欣興供貨比重則在10~15%之間;至於景碩,則因良率低於同業,已逐漸退出iPhone SLP供應鏈。

六、天線軟板

由於異質PI(Modified PI)軟板技術趨於成熟,在Sub-6GHz頻段的損耗表現已不輸給LCP軟板,且材質彈性較佳、利於內部空間配置,故iPhone 11系列Cellular下天線維持LCP軟板,由日商村田(Murata)提供;上天線則改為Modified PI軟板,由臻鼎-KY、台郡分食訂單(詳見「嘉聯益驚爆裁員,LCP訂單轉向臻鼎-KY?」);嘉聯益則轉向爭取陸系品牌LCP軟板訂單。此外,iPhone 11支援Wi-Fi 6 (802.11ax),故Wi-Fi軟板升級為Modified PI材質,主要由臻鼎-KY供貨。

展望2020年,因iPhone全面支援5G Sub-6GHz及毫米波頻段,而Modified PI在毫米波頻段的損耗表現仍大幅落後於LCP,故有可能會採用更多LCP軟板,潛在供應商包括Murata、嘉聯益,另外臻鼎-KY、台郡的LCP軟板技術漸趨成熟,也有機會爭取到訂單。

七、軟硬結合板(Rigid-flex PCB)

5G手機的耗電量,較4G-LTE手機提高不少,故iPhone 12應會搭載更大面積的電池,同時電池模組軟硬結合板(Rigid-flex PCB)的需求也會隨之增加,台系供應商主要是華通、欣興。但要留意,如果New AirPods 2改採SiP封裝,對Rigid-flex PCB的需求將會減少,抵銷iPhone電池模組的需求增加。

也就是說,如果New AirPods 2確定保留Rigid-flex PCB設計,則Rigid-flex PCB的趨勢會較為明確,應持續關注未來發展,相關評論我們已發表在「New AirPods 2年底上市,供應鏈意見分歧」。

八、金屬機殼

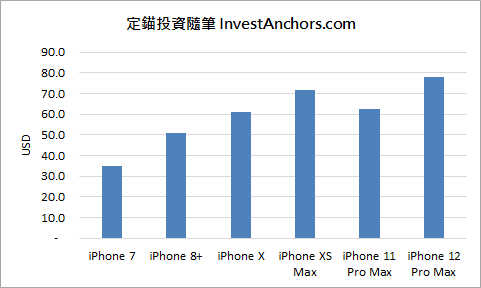

儘管不鏽鋼機殼的材料成本較昂貴,且加工難度高,在產線上所需的時間至少增加30%,但因客戶砍價壓力沉重(詳見【圖八】),以及出貨規模下滑,2019年機殼供應商營收、毛利率皆面臨挑戰。

展望2020年,iPhone將全面支援5G Sub-6GHz及毫米波頻段,因毫米波的波長較短、易受障礙物阻隔,為避免天線遮蔽及訊號干擾的問題,不鏽鋼機殼及玻璃背板的設計會更加複雜,使金屬機殼的單價有機會提高。

【圖八】iPhone金屬機殼BOM Cost預估

定錨認為,金屬機殼供應鏈將在2019Q4進入業績谷底,2020Q1~Q2有平價版iPhone訂單加持、淡季不淡,2020Q3新款iPhone開始拉貨後,營收及毛利率有改善空間。此外,因不鏽鋼機殼的加工難度較高,設計又趨於複雜,預期多數訂單仍將下在鴻準、可成,鎧勝-KY很難搶到較具規模的訂單。

九、背光模組

台系背光模組業者瑞儀,過去曾是iPhone供應商,但在2018年因不願投資異形切割設備(有關iPhone XR的瀏海),正式退出供應鏈,由日商Minebea取代。隨著舊機種逐漸停產,iPhone佔瑞儀營收比重持續下滑,已不具影響力,未來的觀察重點在於Mini LED新產品的進度。

十、LCD Driver IC

目前iPhone LCD版本採用新思(Synaptics)提供的Driver IC,協力封測廠是頎邦,但2020年Apple可能會捨棄LCD、全面導入OLED,影響到Synaptics在頎邦的封測訂單。

而OLED版本過去是採用三星(Samsung)提供的Driver IC,但近年Apple雇用了許多前瑞薩(Renesas)員工,有可能是計畫在未來拉高京東方、LG在OLED面板的供貨比重,並採用自行設計的OLED DDI,這款晶片較有可能在台積電28nm製程投片,並由頎邦協助封測。

十一、Type-C

預期2020年iPhone將正式改為Type-C接口,由於Apple在2018年10月11日買下戴樂格(Dialog)的電源管理晶片(PMIC)事業,預期將會自製充電IC,故台系既有的充電IC設計公司偉詮電、昂寶-KY都沒有機會接到訂單。不過,在充電線材的部份,立訊旗下台系子公司宣德,可望接到訂單。

十二、散熱模組

由於iPhone 12將支援毫米波頻段,而目前Qualcomm推出的毫米波AiP天線模組有嚴重的發熱問題,儘管過去Apple一向是只採用石墨片散熱,但不排除iPhone 12會首度導入薄型均熱板(VC)。由於目前規格尚未定案,還無法得知誰會接到訂單,但薄型均熱板最大供應商雙鴻,以及現行iPhone石墨片供應商奇鋐,出線機率相對較高。