聯發科(2454):2017Q3法說會簡評

定錨觀點

由於DDI客戶砍單幅度擴大,公司大幅下修2022Q3財測,且產線調整轉作PMIC、MOSFET需要時間,預期2022Q4產能利用率將持續低迷。經營層表示,客戶庫存調整將延續至2023上半年,隱含在產線調整完畢後,PMIC、MOSFET填補產能,也無法在短期內達到滿載。由於客戶庫存調整將延續至2023上半年,公司著眼於長期需求持續擴產,導致折舊費用大增,近期也觀察到8吋晶圓代工價格鬆動,2023年獲利恐面臨更大的衰退壓力。

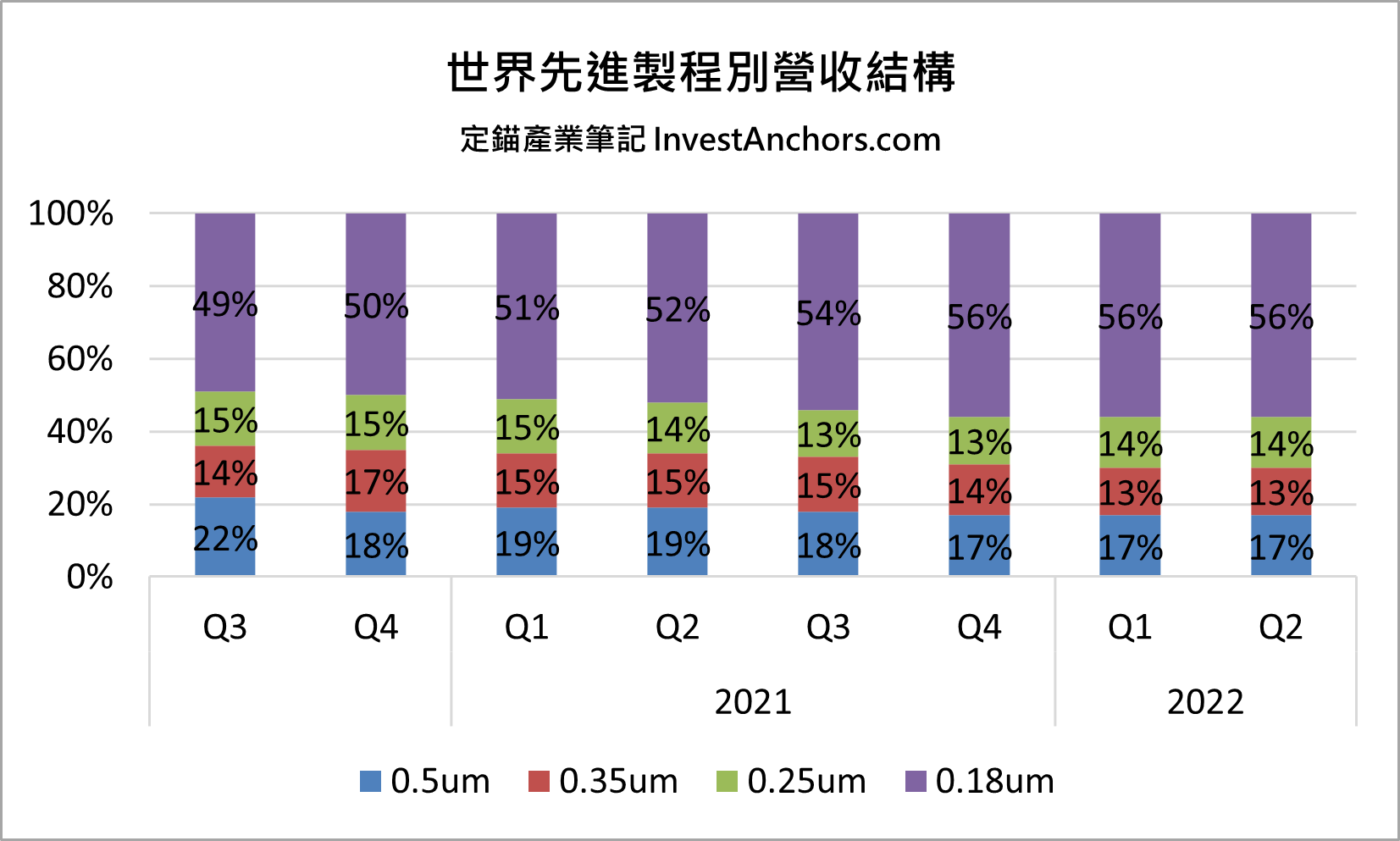

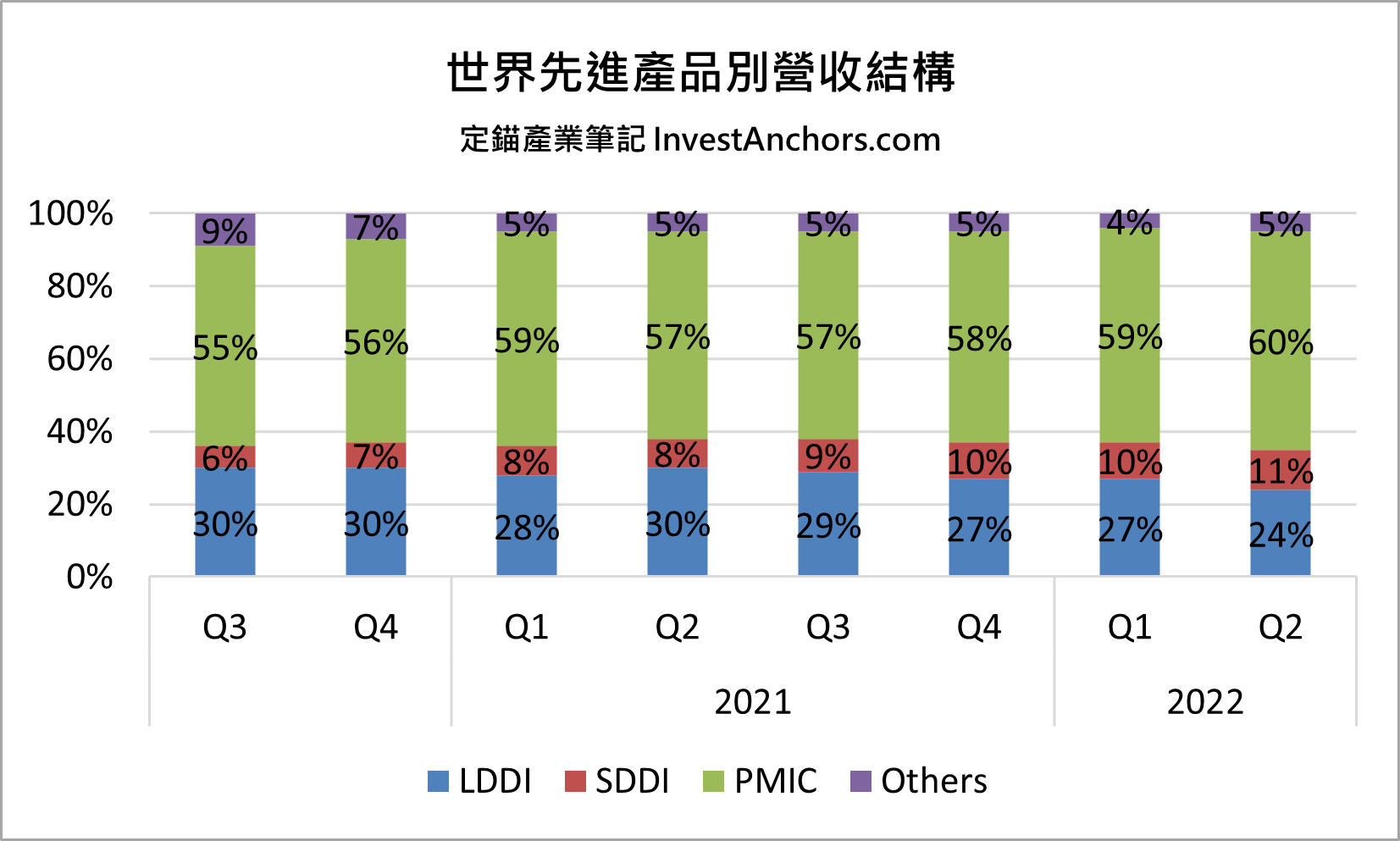

營收結構

法說會簡評

1. 2022Q2營收153.01億元,QoQ +13.4%、YoY +50.7%,營業毛利76.45億元(GM=50%),營業利益59.12億元(OPM=38.6%),稅前淨利61.09億元,稅後淨利48.87億元,EPS 2.94元。

a. 2022Q2矽晶圓出貨量77萬3千片(8吋晶圓),PMIC QoQ +15%、SDDI QoQ +32%、LDDI QoQ +2%、Other QoQ+12%,各產品皆有季增,其中,DDI出貨量下滑,PMIC出貨占比提升,產品組合轉佳。

b. 雖然名目毛利率較前一季度提升,但主要是新台幣貶值挹注約2.6%,若排除這項因素,毛利率只有47.4%,較前一季度下滑。根據定錨研調,毛利率下滑應該是受到產能利用率下滑影響,從102%降至98%,平均銷售單價仍沒有明顯下滑,亦即晶圓代工價格尚未正式開始調降,但廠商仍有可能提供客戶一些優惠條件,形同變相降價。

2. 展望2022Q3,在USD/TWD=29.5的假設下,財測營收區間129~133億元,毛利率區間44~46%,營業利益率32.5~34.5%。

a. 經營層表示,財測大幅下修,主因DDI客戶擴大砍單幅度,多數是採≦0.18μm製程的LDDI,空出的產能會轉移至PMIC、MOSFET。由於本季產能利用率恐滑落至80~85%,將嚴重衝擊毛利率表現,代工費有談判及微幅調整空間,但幅度不會太大,故平均銷售單價不會有顯著降低的情況。

b. 本季晶圓三廠將持續擴產8千片/月,原訂2023年中圓五廠擴產2萬片/月,將延後至2023年底,故2022年資本支出從240億元小幅下修至230億元。資本支出70%投入晶圓五廠、20%投入晶圓三廠、10%則用於其他廠區,2022折舊費用56.4億元,預估2023年折舊金額超過90.0億元。

c. 經營層表示,本次半導體庫存調整將延續至2023上半年,晶圓三廠產能2.4萬片/月、晶圓五廠產能2.0萬片/月,皆有LTA保護,但在終端市場需求疲弱的情況下,還是會與客戶協商遞延交貨及價格微調,協助客戶完成合約。

d. 定錨認為,由於DDIC主要是細線寬製程,需要3~6個月進行產線調整,才能量產PMIC、MOSFET,且終端需求持續低迷,預期2022Q4產能利用率將持續下滑至80%。由於LTA將在2022年底陸續到期,屆時將面臨降價壓力,且公司為了長期需求持續擴產,折舊費用大增,2023年獲利恐持續衰退。

3. 公司將在2022Q4試產8吋 GaN-on-QST,號稱可以承受650V以上高電壓,良率已接近量產水準,目前有一個客戶在進行極小量試產,預計2022Q4試產,2023年可望正式量產。

4. 定錨認為,近期中國晶圓代工廠為了維持產能利用率,傳出降價10%,有可能會對台系成熟製程晶圓代工廠帶來壓力,尤其力積電、世界先進首當其衝,台積電有先進製程保護,聯電在成熟特殊製程具競爭力,所受影響相對較小,但也無法完全避免。