台積電(2330):2017Q4法說會簡評

定錨觀點

2023Q2受到PC/NB、Smart Phone市場庫存調整影響,導致產能利用率持續下滑,營收、毛利率皆較前一季度衰退。展望2023Q3,儘管客戶庫存水位逐漸恢復健康,但總體經濟環境依舊嚴峻,終端需求持續疲軟,導致客戶下單態度保守,產能利用率回升幅度低於原先預期。近期受惠於AI伺服器建置熱潮,目前AI相關晶片營收佔比約6%,未來幾年營收CAGR達50%以上,預估2027年營收佔比達11~13%,公司將擴充CoWoS封裝產能一倍,以改善產能供不應求的情況。美國Arizona新廠因面臨缺工問題,導致建廠進度延宕,量產時程從2024年底遞延至2025年;日本熊本廠N12/16、N22/28製程將於2024年正式量產;歐洲廠仍在評估階段。

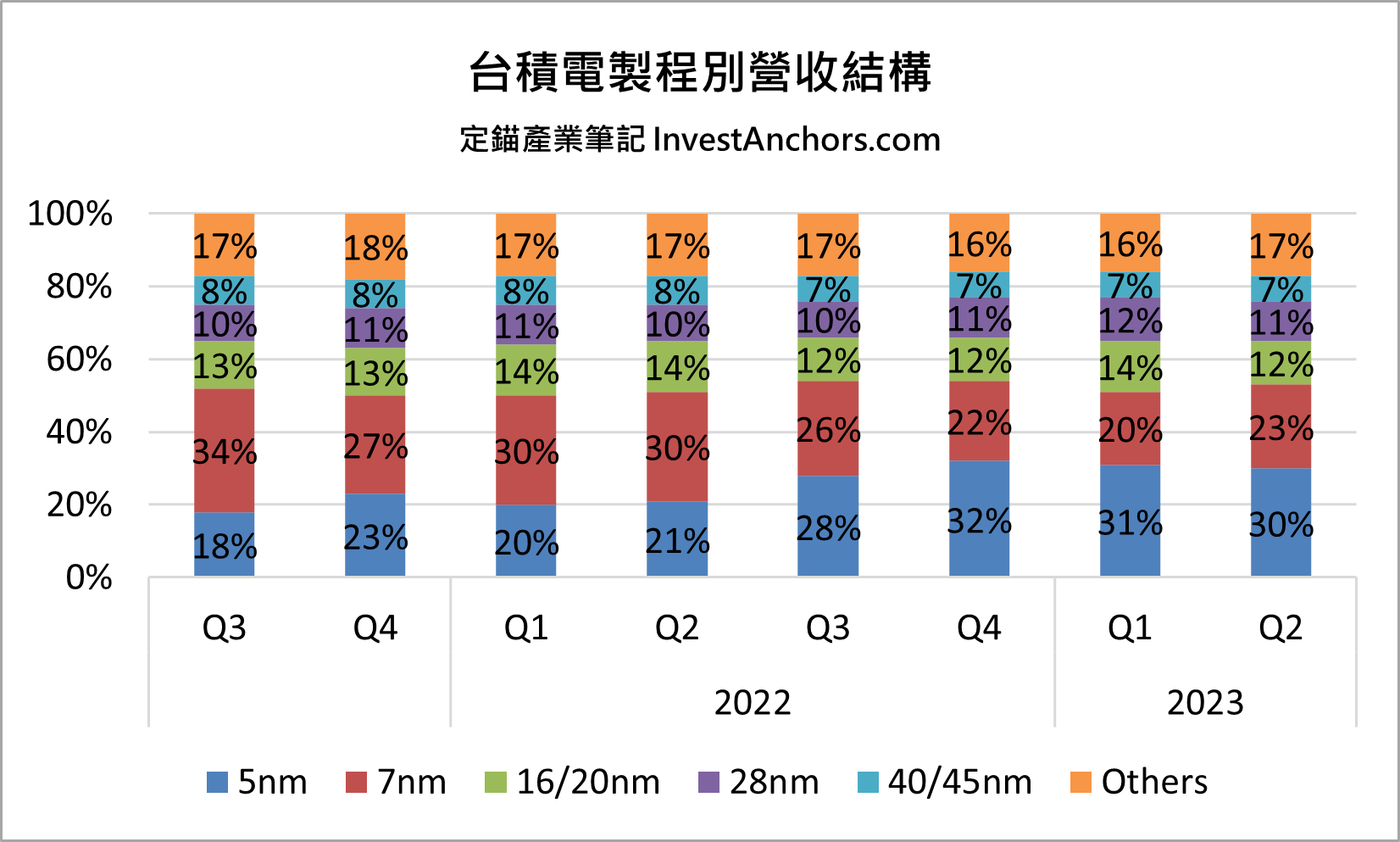

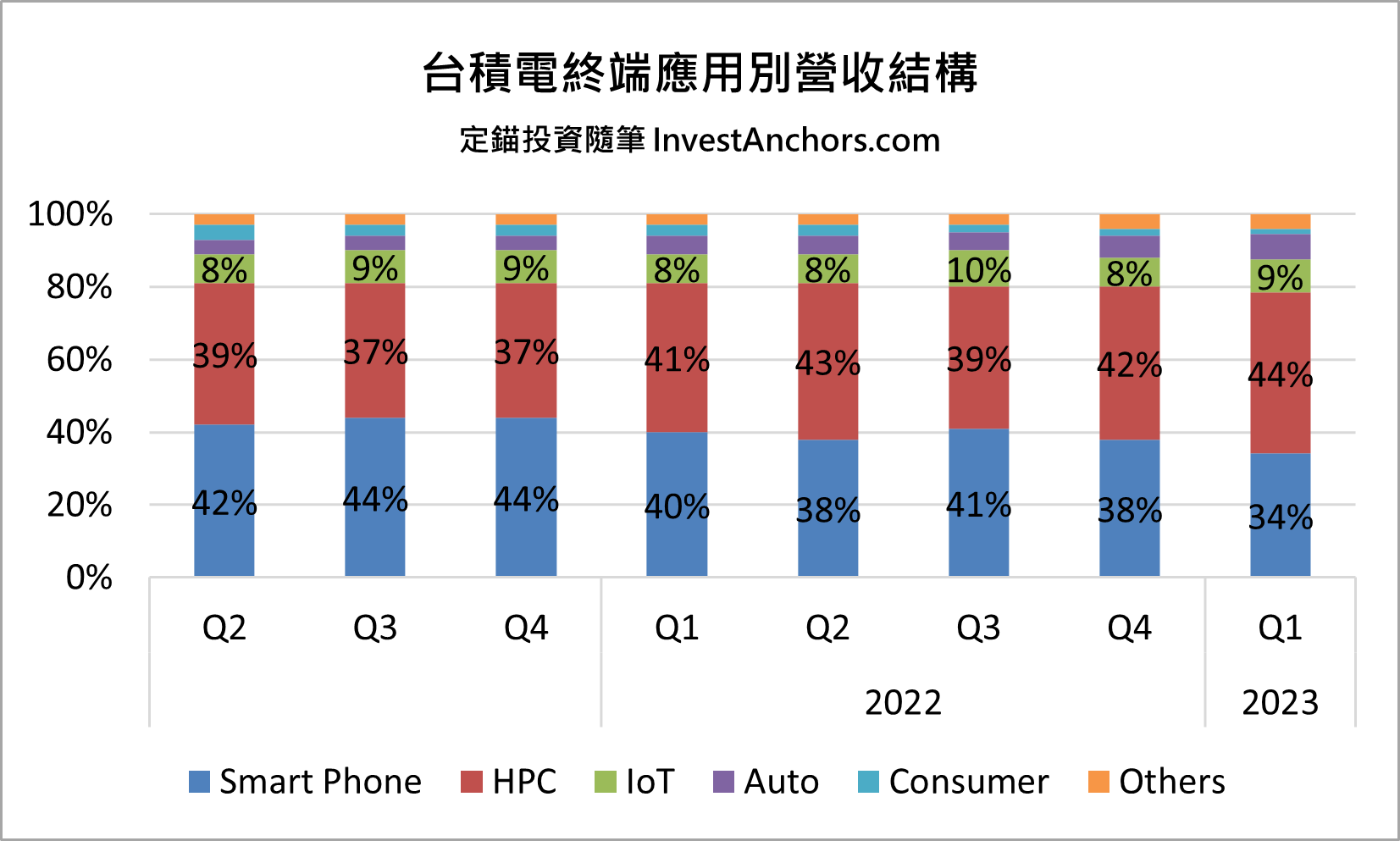

營收結構

法說會簡評

1. 2023Q2營收156.8億美元,符合前次財測區間152.0~160.0億美元;折合新台幣4,808億元,QoQ -5.5%、YoY -10.0%,營業毛利2,602億元(GM=54.1%),營業利益2,020億元(OPM=42.0%),稅前淨利2,316億元,稅後淨利1,969億元,EPS 7.59元。

a. 受到PC/NB、Smart Phone市場庫存調整影響,導致產能利用率持續下滑,以終端應用別來看,HPC、Smart Phone、IoT營收皆較前一季度衰退,消費性電子、車用電子則較前一季度成長。

b. 毛利率54.1%,稍優於前次財測區間52.0~54.0%,主要受惠於新台幣匯率貶值,以及公司積極進行成本樽節,抵銷產能利用率下滑的負面影響。由於N3製程尚未正式出貨並貢獻營收,並未對本季毛利率造成影響。

c. 2023年資本支出維持在320~360億美元,但可能會較貼近下緣,其中,70~80%用於先進製程、10~20%用於成熟特殊製程,剩下用於先進封裝。經營層表示,近期受惠於AI伺服器需求強勁,CoWoS封裝產能供不應求,目前規劃將擴充產能一倍,以滿足客戶需求。

i. 定錨認為,先前提到2024年底CoWoS封裝產能達2.5萬片/月,已獲得公司證實,並維持先前預估,2025上半年進一步擴產至3.0萬片/月。

ii. 根據定錨研調,由於台積電CoWoS封裝產能供不應求,NVIDIA近期積極尋找第二供應商,目前已確定將部份訂單委外聯電、Amkor,未來也可能會尋求Samsung、矽品支援,但台積電訂單分配仍將高達80%。

2. 展望2023Q3,財測營收區間167.0~175.0億美元,假設USD/TWD=30.8,預估毛利率區間51.5~53.5%,營業利益率區間38.0~40.0%。

a. 儘管客戶庫存水位逐漸恢復健康,但總體經濟環境依舊嚴峻,終端需求持續疲軟,導致客戶下單態度保守,產能利用率回升幅度低於原先預期。經營層預估,2023年全球半導體產值維持YoY -4~6%,晶圓代工產值從YoY -7~9%下修至YoY -14~16%,台積電財測營收目標從YoY -4~6%下修至YoY -10%,並維持長期營收CAGR 15~20%、毛利率53.0%目標。

i. 經營層表示,5G、HPC、AI將推動半導體產業持續成長,台積電除了在先進製程維持領導地位,也將受惠於客戶擴大委外代工,營收成長幅度可望持續優於產業平均。定錨認為,這項資訊隱含Intel分拆晶圓代工事業以後,未來有可能會加深與台積電的合作關係。

ii. 近期市場謠傳Intel將放棄「Intel 20A」製程,將下一代消費性CPU ── Arrow Lake委外台積電N3製程代工,但並未獲得Intel經營層證實,且Intel經營層仍強調公司在「Intel 20A」、「Intel 18A」進度良好,只能持續關注後續發展。

b. N3系列製程將於2023下半年正式開始出貨,並將分別對2023Q3、2023Q4毛利率造成2~3%、3~4%負面影響,以往新製程量產對毛利率造成負面影響將延續6~8個季度,但N3系列製程因複雜度提高,首年對毛利率的負面影響較N7、N5系列製程更大,且延續期間也會更長,亦即2024~2025年毛利率皆持續面臨挑戰。

i. 經營層表示,2024年N3製程對毛利率造成負面影響約3~4%,改良版N3E製程將於2023年底前量產,良率將顯著提升,成本結構也大幅優化。定錨認為,儘管2024年N3系列製程良率提升、產能規模爬坡,有助於提升N3系列製程毛利率,但因2024年N3系列製程營收貢獻度大幅提升,導致對整體毛利率的負面影響仍維持在3~4%,預期2025下半年N3系列製程毛利率將逐漸趨近公司平均值。

ii. 根據定錨研調,N3系列製程仍持續面臨客戶導入進度緩慢的問題,2023下半年僅Apple A17 Bionic、M3晶片採用,且Apple近年開始採取高低階機種晶片差異化策略,相較於以往iPhone新機備貨量9,000萬支全部採用最新製程,2023年iPhone 15預計只有5,000萬支新機採用N3系列製程;2024年除了Apple A18 Bionic、M4晶片持續採用N3系列製程,將新增Qualcomm Snapdragon 8 Gen 4,但AMD、NVIDIA、聯發科並不會在2024年導入N3系列製程。

iii. 定錨認為,相較過去N7、N5系列製程,N3系列製程產能爬坡速度較緩慢,相關供應鏈如鑽石碟、再生晶圓的受惠程度,也會需要更長的時間逐步發酵。

c. 經營層表示,AI相關晶片營收佔比約6%,未來幾年營收CAGR達50%以上,預估2027年營收佔比達11~13%。

i. 定錨概估,2023年NVIDIA A100、H100合計出貨量約180萬套,2024年將成長至330萬套,將貢獻台積電營收約4~5%;AMD MI300將於2023年底開始少量出貨,2024年正式放量,將貢獻台積電營收約1%;此外,Google TPU、Amazon Inferentia 2、Tesla FSD......等ASIC晶片出貨量也將持續成長,將貢獻台積電營收約2~3%。

ii. 台積電AI相關晶片營收CAGR目標顯著低於市場共識,主因經營層認為近期AI伺服器建置熱潮屬短期現象,並不能視為長期展望,給予較保守的假設。定錨認為,雲端服務商訓練演算法的最終目的,仍是要提供實質服務並創造營收,故未來通用伺服器需求仍會回歸正常,並與AI伺服器之間維持一個穩定的比值。換句話說,2023~2024年AI伺服器成長動能高於長期平均值,通用伺服器則低於長期平均值,且最終都會面臨鐘擺效應。

d. 經營層表示,未來數年資本支出將維持平穩,美國Arizona新廠因面臨缺工問題,導致建廠進度延宕,量產時程從2024年底遞延至2025年;日本熊本廠N12/16、N22/28製程將於2024年正式量產;歐洲廠仍在評估階段。

e. 經營層表示,N2製程電晶體密度提升約10~15%,將採用GAA結構,相較前一代N3製程,效能、功耗改善幅度低於N3之於N5,預計2025下半年推出、2026年量產,已有HPC、手機晶片確定導入。定錨認為,經營層對於N2製程量產時間點的說法,明顯較先前更保守,意味著N2製程同樣面臨客戶導入進度緩慢的問題,NVIDIA、AMD、Qualcomm、聯發科很可能會等到2027~2028年才導入N2製程。