聯發科(2454):2018Q1法說會簡評

台積電於2017年10月19召開2017Q3法人說明會,向投資人報告2017Q3營運概況、2017Q4營運展望,以及7nm製程研發進度。

營收結構

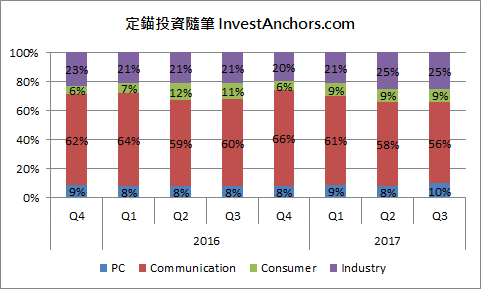

應用別營收:

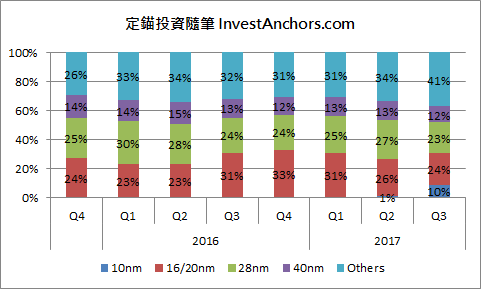

製程別營收:

法說會簡評

1. 2017Q3營收2,521億元,QQ +17.9%、YoY +3.6%,毛利率49.9%、營業利益率38.9%,稅後淨利899.3億元,EPS 3.47元,營收超越財測預估2,460~2,490億元,毛利率、營業利益率皆達財測預估上緣。

a. 毛利率49.9%,稍低於過去50~52%區間,反映10nm製程良率仍有提升空間,對獲利造成稀釋。

b. 因iPhone X延後上市,部份需求遞延至2017Q4~2018Q1,通訊產品營收季增幅度不如以往,且庫存天數53天稍高於季節性合理水位,預期2017Q4會逐漸回歸正常。

c. 目前iPhone X已開始出貨,但量還不大,市場對2017Q4出貨量預估值,從原先4,500~5,000萬支,二度下修至2,500~3,000萬支,

2. 展望2017Q4,在USD/TWD=30.3的假設下,預估營收2,757~2,788億元,毛利率48~50%,營業利益率37~39%,達市場預期高標。

a. 預估2017年半導體產值YoY +16%,主要是記憶體價格大幅上漲帶動,排除記憶體之半導體產值YoY +6%,主要動能為高階Smart Phone、AI、車用MCU。

b. 晶圓代工產值YoY +7%,台積電以美元計營收YoY +8.8%,符合市場預期YoY +5~10%。

c. 10nm營收佔比將持續提升,故毛利率仍有壓力,預期將稍低於2017Q3水準。

3. 新製程方面,2018H1將量產7nm,放量速度應該會比10nm更快,且量產進度領先競爭對手,有機會爭取Qualcomm訂單回籠。

a. 7nm已有50個產品設計送樣,產品以AP、CPU、GPU、FPGA為主,多數是Hyperscale PC晶片,另外也有一些高階Smart Phone、AI應用。

b. 10nm將持續放量,預期2017Q4營收佔比達25%,將稀釋2017Q4毛利率3%,2018年因良率逐步提高,對毛利率稀釋程度降低至1%。

c. 12nm預計在2018H1推出,Die Size較16nm減少20%,性能提升15~20%,功耗降低10%。

d. 7nm EUV將在2019年量產,5nm EUV將在2020年量產,3nm已確定落腳南科。