資料中心需求推動UPS市場穩健成長

本週J.P. Morgan發表一篇Server產業的研究報告,提及雲端服務商近期的資本支出計畫,以及2018年Server產業展望。

本文為「定錨產業週報(基本版) 2018/3/10號」的內容節錄及補充資料,若對相關供應鏈的營運概況有興趣,歡迎以每日3元的價格訂閱「定錨產業週報(基本版)」,獲得更詳細的資訊。

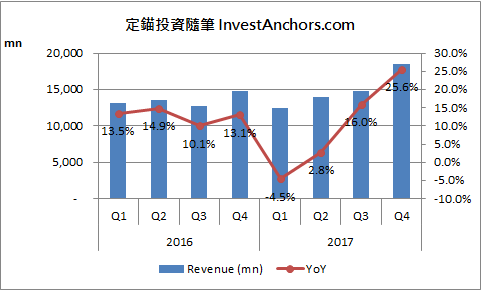

近期雲端服務商,如Amazon、Google、Facebook、Microsoft,為提升資料中心運算負荷量,並追求更好的運算效率,不僅對於資本支出態度相當積極,並開始導入Intel新平台Purley,Hyperscale Data Center市場在2017Q3開始明顯轉強,帶動Server市場產值規模及出貨量強勁成長(詳見【圖一】)。

【圖一】全球Server市場產值規模(Source: Gartner)

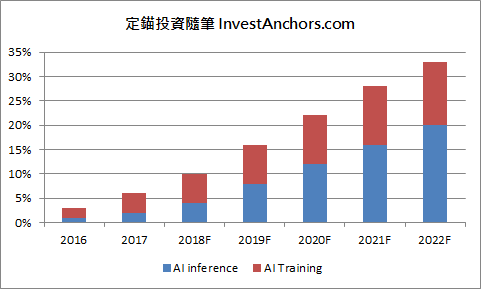

雲端服務商積極擴增資本支出,主要是人工智慧廠商積極透過「AI訓練」優化演算法架構,且消費性電子及物聯網終端裝置陸續導入AI功能,「AI推論」的使用量將在2018~2022年之間大幅成長,預期AI相關工作量將佔2018年Hyperscale Data Center市場需求約10%(詳見【圖二】)。

【圖二】AI相關工作量佔Hyperscale Data Center市場需求

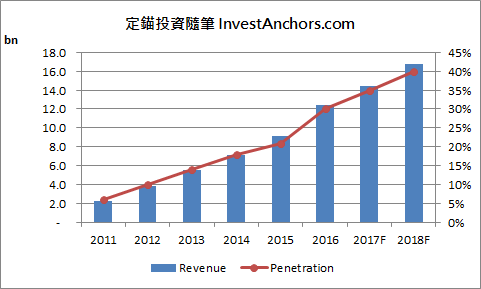

但另一方面,企業級Enterprise市場,則持續遭到白牌伺服器侵蝕(詳見【圖三】),預期白牌伺服器/交換器市場滲透率,將在2018年達40%,意味著HP、Dell、IBM......等傳統伺服器大廠,市佔率恐持續下滑,且企業級Enterprise市場在Intel Purley平台換機進度非常緩慢,不利ASP表現。

這意味著,過去專注在企業級Enterprise市場的公司,亦即傳統伺服器大廠HP、Dell、IBM的供應商,不論是組裝代工廠、電源供應器、交換器......等,若不能及時調整客戶結構,將面臨白牌伺服器業者的強力競爭。反之,以白牌伺服器市場起家的公司,例如廣達、緯穎,則可望持續受惠這項趨勢。

【圖三】白牌伺服器/交換器市場產值規模及滲透率(Source: J.P. Morgan)

在交換器市場,為因應資料傳輸量越來越龐大,100G交換器出貨量快速成長,並持續侵蝕40G交換器的市佔率。根據IDC統計,100G交換器在2017Q4產值規模市佔率已達9.6%,遠高於去年同期4.8%。

另一方面,雖然網通廠商2017年推出25G/50G交換器,意圖取代10G交換器的產業地位,10G交換器在2017Q4出貨量仍維持穩健成長,但受到產業競爭加劇影響,ASP遭遇沉重壓力,故產值規模呈現小幅衰退。

市場預期,100G交換器市佔率將在2020年達到20~25%,且業者將在2019下半年推出400G交換器產品,其中,智邦近年專注在白牌伺服器市場,不僅領先同業量產100G交換器,並已開始投入400G交換器產品開發,與國際大廠Cisco並駕齊驅,居全球領先地位,可望受惠。