5G時代來臨,射頻元件廠受惠最大

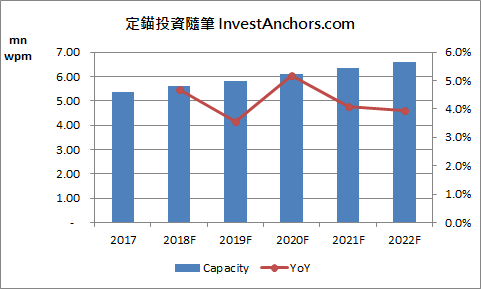

根據SEMI最新報告,受惠車用MOSFET、IGBT需求暢旺,以及第三代半導體材料氮化鎵(GaN)、碳化矽(SiC)即將成為未來主流,預估2017~2022年,全球將興建16座功率及化合物半導體晶圓廠,每月投片量增加120萬片8吋約當晶圓(詳見【圖一】)。此外,英飛凌(Infenion)、恩智浦(NXP)......等IDM業者,在產能吃緊的情況下,為提高廠房使用效率,將會把晶圓薄化製程大量委外代工,帶給相關供應鏈成長契機。

【圖一】全球八吋晶圓廠產能

繼台積電宣布睽違15年再度擴增8吋產能後(詳見「台積電擴建八吋廠,瞄準車用市場商機」獨家產業報告),聯電、世界先進、中芯也相繼公布2019年資本支出計畫,且不約而同將8吋廠列為擴產重點項目之一。

聯電董事會近期通過資本預算執行案,將投資274億元,擴增蘇州和艦8吋產能1~2萬片,以及台灣8吋產能去瓶頸,並擴增廈門聯芯12吋產能,從1.7萬片提高至2.5萬片。

世界先進規劃2019年投入資本支出36~38億元,較2018年資本支出21億元大幅增加,公司預計擴增月產能2.5~3.0萬片,佔目前月產能20.6萬片的12~15%,並在2019年中旬正式量產GaN-on-SiC。

相對於晶圓代工業者樂觀看待車用、功率元件市場需求,積極擴增8吋產能,封測廠則是態度保守,例如主要承接車用、通訊MCU訂單的欣銓,近期在法說會上表示,因半導體庫存水位偏高,導致2018Q3以來訂單能見度不佳,且中美貿易戰也影響客戶下單信心,根據晶圓代工客戶產能調整狀況判斷,預期半導體產業景氣最快要到2019Q2才有機會回溫,車用MCU在連續兩年成長後,在2019年將出現小幅修正,故2019年資本支出將從30億元下修至16~17億元,顯示經營層對明年景氣持保守看法。

而在前述提及的晶圓薄化製程,國內相關企業包括茂矽、精材、宜特、頎邦、昇陽半導體......等,各家廠商近況如下:

1. 茂矽:以6吋製程為主,2018年產線剛建置完畢,進行風險性試產,規模不大。

2. 精材:以8吋製程為主,產品主要是CMOS Sensor,少部份MOSFET是承接台積電訂單,月產能約1~2萬片。

3. 宜特:以8吋製程為主,2018年正式投產,主要客戶為世界先進,月產能約2~3萬片,經營策略朝向整合後段製程一站式服務。目前良率有待改善,且擴產幅度過大,初期產能利用率偏低的情況下,恐難以攤平折舊費用。

4. 頎邦:以8吋製程為主,供應自家使用,部份訂單會委外昇陽半導體。

5. 昇陽半導體:以8吋製程為主,產品主要是MOSFET,客戶主要是歐美IDM廠商,月產能約8萬片,居國內最大,2019年將受惠Infenion、NXP持續擴大委外訂單量,營收可望維持double-digit成長幅度。

然而,台系晶圓薄化業者的訂單,主要是國際IDM大廠釋出的低階訂單,這些訂單的製程難度相對於晶圓製程來說並不高。雖然我們看好8吋晶圓代工產能吃緊,以及車用、功率元件需求強勁,有助台系晶圓薄化業者營收持續成長,但對於製程難度低、技術護城河不深的產業,在評價上我們會抱持較謹慎的態度。