PCB供應鏈南向計畫牽動設備業商機

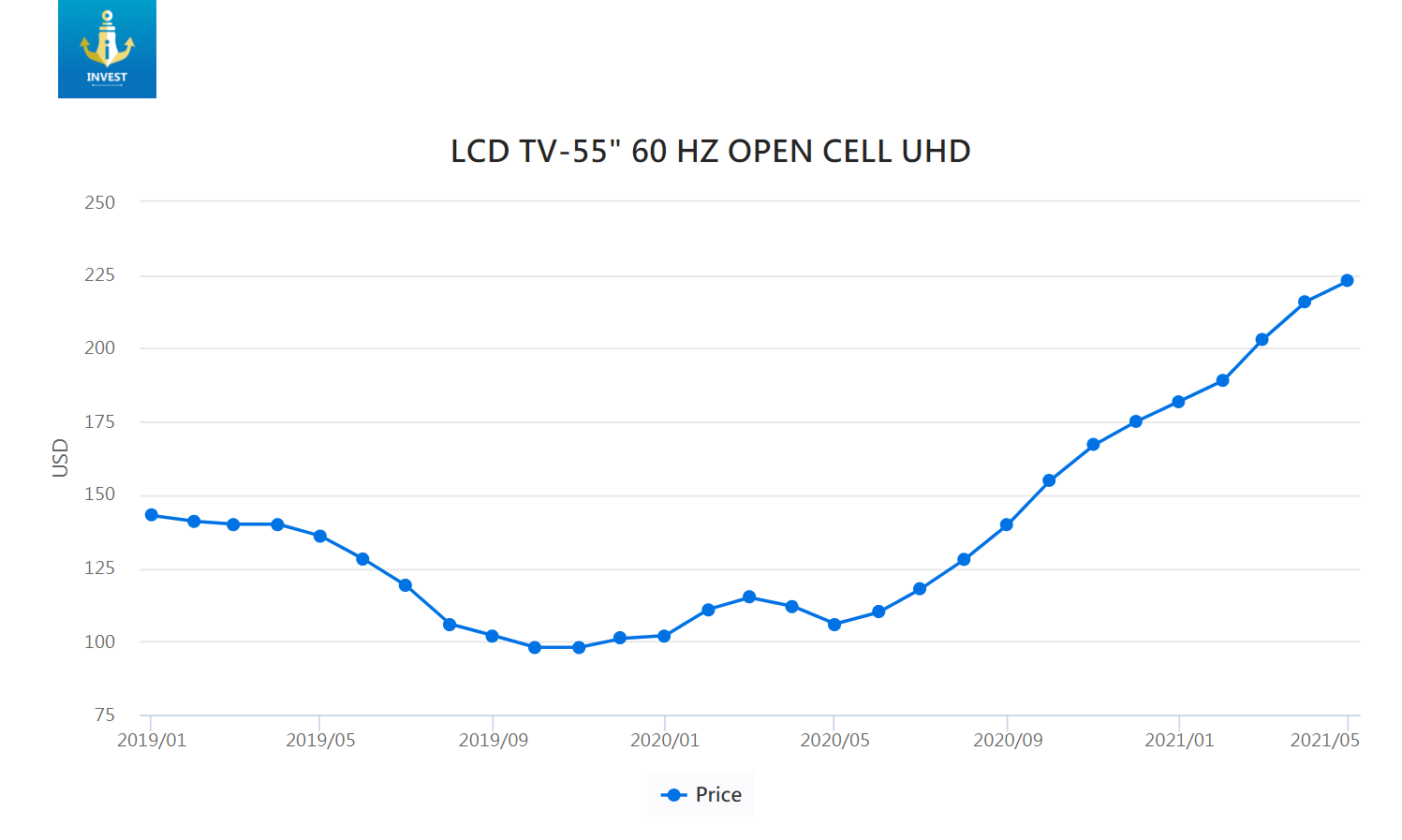

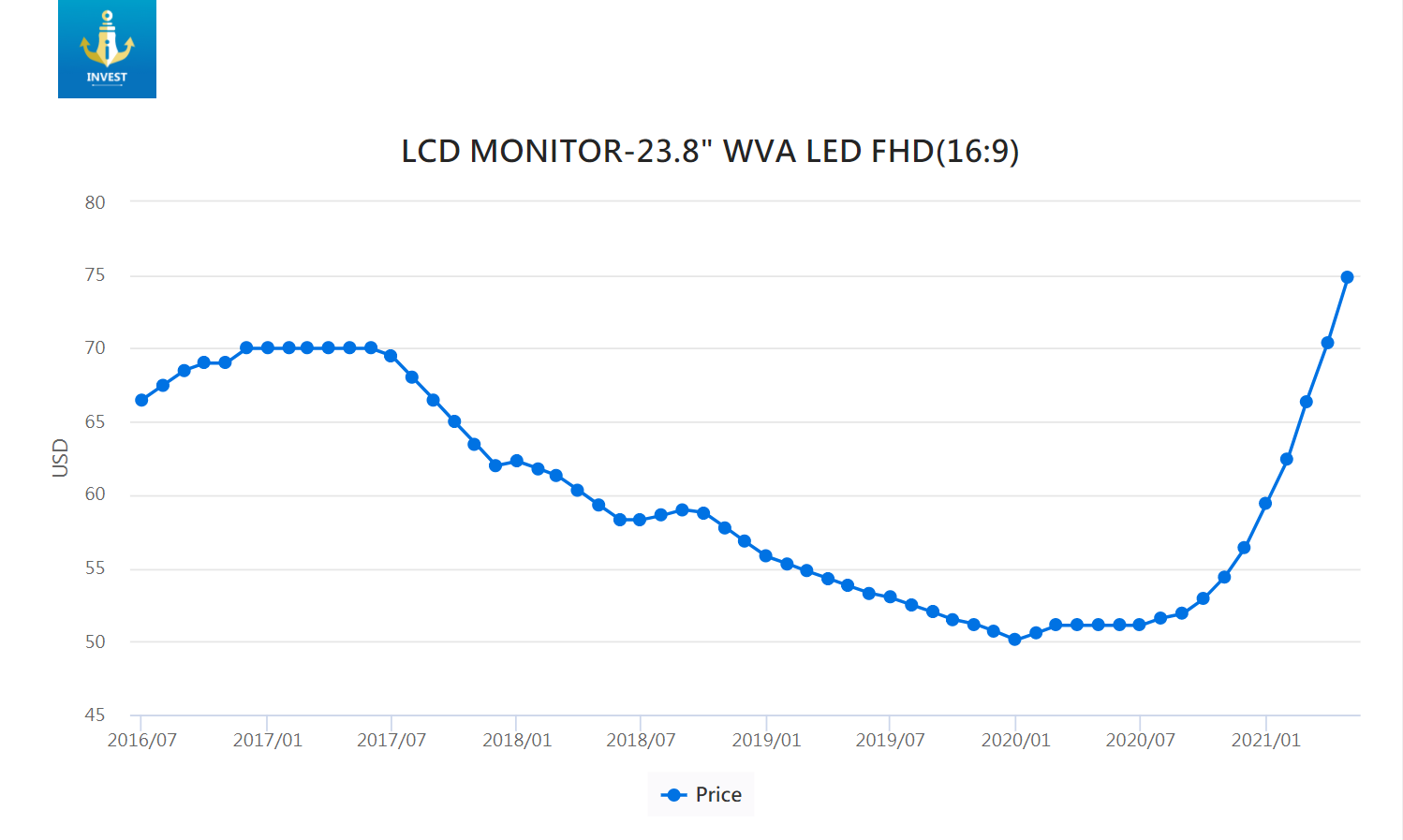

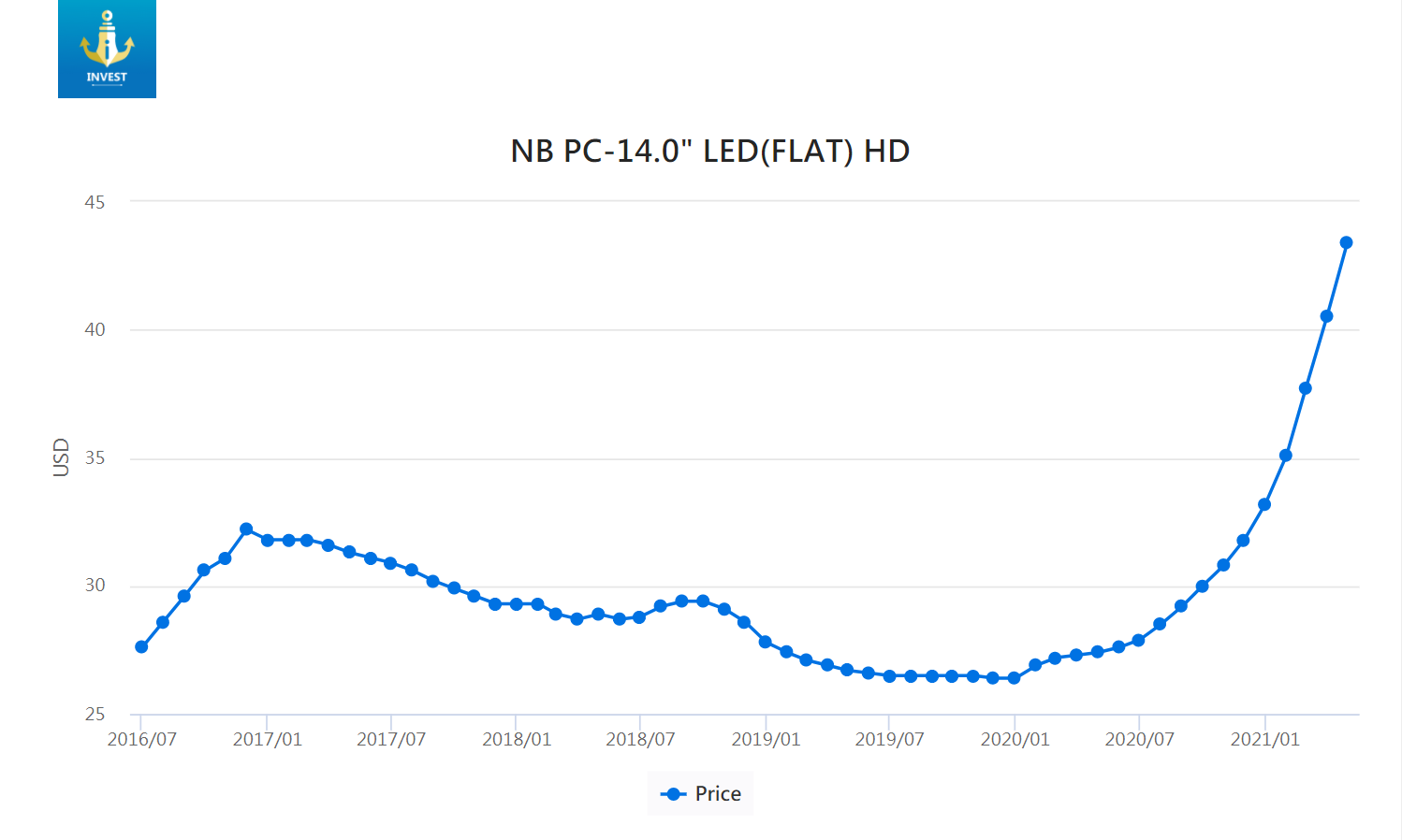

先前我們曾引用研究機構預估,2020Q3面板報價上漲30~40%,2020Q4持續上漲10~15%,2021Q1持平至微幅上漲(詳見2020年6月29日發佈「大尺寸面板報價止跌,TV去庫存近尾聲」);但實際上,面板報價走勢比預期中更強勁,以55吋TV面板為例,2020Q4漲幅達17.4%,2021Q1至今為止漲幅已達12.6%(詳見【圖一】),且預計2021Q2將維持漲價趨勢,同時Monitor、NB面板也持續漲價(詳見【圖二】、【圖三】)。

【圖一】55吋TV面板報價走勢

【圖二】23.6吋Monitor面板報價走勢

【圖三】14吋Monitor面板報價走勢

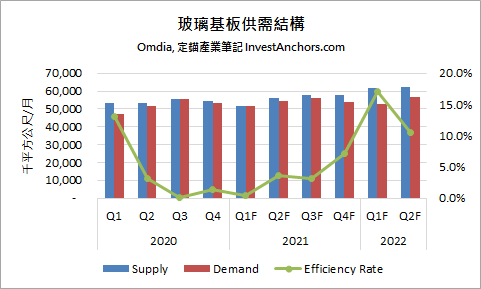

原先認為,韓系業者退出市場,導致面板供需結構獲得改善,將帶動報價上漲;實際上,看到面板報價漲勢凶猛,韓系業者不斷延後退場時間表(參考新聞),卻沒有影響面板報價持續上漲的趨勢,主要原因是關鍵零組件缺料、交期一再延長,尤其是玻璃基板、偏光板、顯示驅動晶片(DDI),導致面板業者出貨量受到限制,限縮供給面。因此,定錨認為,這波面板報價上漲的循環,須觀察關鍵零組件的缺料問題,來判斷趨勢何時會結束。

2020年底以來,全球前三大玻璃基板供應商 ── 康寧(Corning)、日本電氣硝子(NEG)、日本旭硝子(AGC)陸續傳出設備故障、停電熔爐、爆炸......等意外,需要3~6個月時間檢修復工,嚴重影響2021上半年玻璃基板的供給。然研調機構預估,隨著玻璃基板供應商產能逐漸恢復正常,最快在2021下半年,玻璃基板供給吃緊的情況可望獲得緩解。

【圖四】全球玻璃基板供需結構預估

偏光板市場過去由日、韓業者主導,前三大供應商分別是LG Chemical、日東(Nitto)、住友(Sumitomo),台系明基材、誠美材緊追在後。2020年陸資杉杉集團向LG Chemical收購旗下偏光板事業,躍居全球龍頭,且誠美材在前次昆山廠增資案中失利,正式失去主導權,偏光板市場結構轉變,陸系業者合計市佔率突破40%。受到杉杉集團與LG Chemical的交易案影響,LG Chemical的擴產計畫一再遞延,導致2021年全球偏光板供給端幾乎沒有新增產能,但2021下半年陸商盛波光電新產能即將投產,且杉杉集團完成收購後,也有意將處於停產狀態的韓國廠產能搬往中國境內恢復生產,可望緩解供給吃緊的問題。

目前看起來,供給問題較難解決的還是在顯示驅動晶片,除了聯詠、天鈺有集團產能支援以外,其餘業者都很難獲得充足的產能供應,甚至因晶圓代工業者配合政府政策優先供應車用晶片客戶,原本已經非常吃緊的產能又被砍單。值得留意的是,力晶集團旗下的晶合集成蘇州新廠投產時間遞延至2021Q2,經過1~2個季度的產能爬坡(ramp up)階段,預期2021Q4進入穩定量產,屆時有可能緩解顯示驅動晶片產能吃緊的問題。

總結來說,定錨認為,面板報價在2021Q2將延續漲勢,幅度達10~15%;2021Q3漲勢可能會稍微趨緩,幅度達single-digit;2021Q4能否持續漲價,或是面臨景氣反轉,須觀察顯示驅動晶片的供給狀況,以及面板廠本身的庫存水位。

2021/5/24更新

Witsview公告2021年5月面板報價,TV面板平均漲幅約2.2~4.8%,Monitor面板平均漲幅約3.3~6.5%,NB面板平均漲幅約5.2~7.1%。定錨預估,2021Q2平均漲幅從10~15%上修至15~20%,反映2021年4、5月報價漲幅優於預期。

近期康寧位於武漢的G10.5玻璃基板廠已完工,就近供應京東方G10.5面板廠所需,而位於廣州的玻璃基板新廠也可望在2021年9月開始投產,就近供應夏普(Sharp)廣州廠所需,玻璃基板缺料情況可望大幅改善。儘管顯示驅動晶片(DDI)供給仍舊吃緊,但2021下半年可望獲得初步緩解,有利面板廠在2021下半年出貨量提升。

中國面板廠雖沒有繼續建造新廠房,但仍在既有廠房中擴充產線(參考新聞),這些新增產能佔全球面板總產能約11%,將在2021下半年開始陸續開出,並在2022~2023年達到擴產高峰。

先前在本篇報告中提到,2021下半年面板報價有可能反轉,這項觀點至今沒有改變,且2022年報價持續下跌的機率較高。台系面板廠友達、群創,在2021Q2~Q3業績將維持高檔,但2021Q4業績有可能價跌、量增,2022年業績有衰退風險。

2021/6/8更新

Witsview公告2021年6月上旬面板報價,32吋、43吋TV面板報價相較2021年5月下旬持平,其餘尺寸報價漲幅也有趨緩跡象(參考新聞)。定錨研究團隊於2021年3月13日首次發佈本篇報告時,指出面板報價在2021Q2維持漲勢,2021Q3漲幅收斂至single-digit,且2021Q4景氣不明朗,目前為止,面板報價的趨勢與我們的觀點大致相符。

由於歐美即將解封,不利TV需求,「遠端工作/學習」對Commercial NB、Chromebook的需求刺激也已到頂點,且2021下半年開始陸系面板廠新產能陸續開出,顯示驅動晶片(DDI)也可望在2021下半年獲得更多的產能,不利面板供需結構,故我們對面板產業景氣維持較保守的看法。

但面板廠上半年獲利非常亮眼,就算面板報價在2021Q4開始反轉下跌,目前的報價也是遠高於2016~2020年的區間,不會立即陷入虧損,股價可能還是會有一定的支撐力道。然而,法人通常不喜歡前景不佳的產業,對於獲利有衰退疑慮的公司,不會給予太積極的評價,因此不論用本益比或股價淨值比評價,都要多加斟酌。