雲端服務商加碼投資,瞄準AI商機

朋程於2023年1月11日公告,將斥資14.92億元,以每股99.45元,認購杰力私募普通股1.5萬張,持股比例達29.49%,超越華碩,成為最大股東。

朋程目前主力產品為燃油車發電機整流二極體(STD),近年因燃油車碳排法規漸趨嚴格,公司也開發出能源轉換效率更好的高效能二極體(LLD)、超高效能二極體(ULLD),目前STD全球市佔率約60%,LLD、ULLD全球市佔率約70~80%,預估2022年STD、LLD、ULLD出貨量分別達2.1~2.2億顆、6,500萬顆、150萬顆,2023年出貨量將分別達1.9~2.0億顆、7,500萬顆、380萬顆。

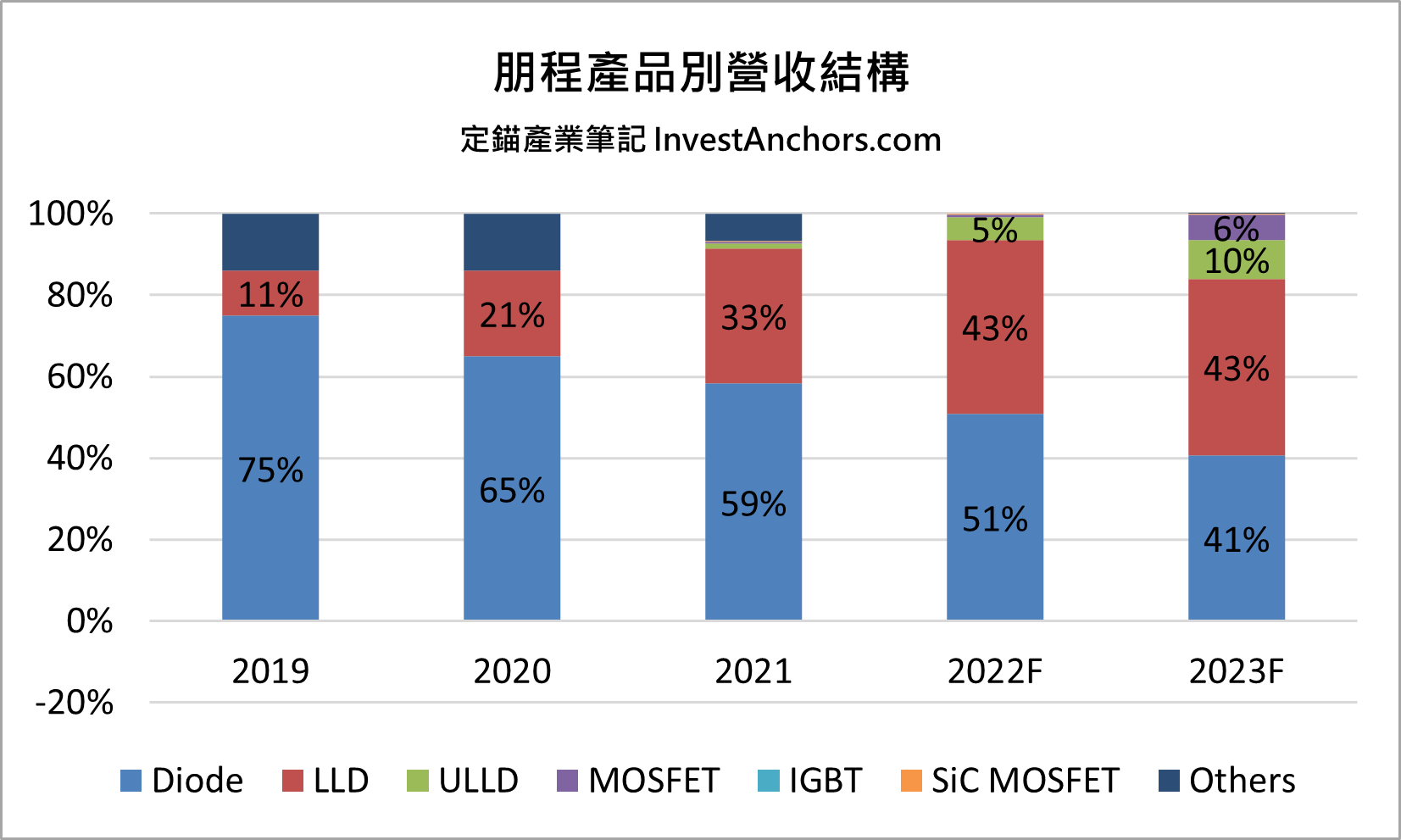

【圖一】朋程產品別營收結構

然而,近年全球電動車市場蓬勃發展,持續侵蝕燃油車市場,朋程也積極投入研發,推出48V MOSFET模組、IGBT模組、碳化矽功率模組產品,切入電動車市場。

1. 48V MOSFET模組:應用於電動車啟停系統,但2022年出貨量僅約8萬套,營收佔比約5~6%(詳見【圖一】。此外,公司尚未推出具競爭力的MOSFET晶片,只能採用外購晶片,再自行封裝成模組,導致成本結構不佳,毛利率低於公司平均值。

2. IGBT模組:IGBT於2021年9月首次送樣客戶端進行認證,原訂目標2022年底至少一家客戶導入量產,但進度一再遞延,目前生產線已完備,等待客戶進行驗證,預計2023下半年將少量出貨,初期採用外購晶片,且尚未達到規模經濟效益,毛利率將低於公司平均值。

3. 碳化矽功率模組:主要替日系客戶代工,用於工控領域,目前僅少量出貨,預計下一代改款後才會逐步放量。此外,公司也積極爭取碳化矽功率模組切入車用充電樁,預計2023Q2送樣客戶端進行認證,尚未有明確出貨時程,將積極與客戶洽談2025年以後主流規格的產品。

綜合以上資訊,朋程目前切入電動車市場最大的難題,在於過去只有二極體元件的經驗,對於電動車市場採用的MOSFET、IGBT,公司並沒有足夠的技術能力,只能採用外購晶片,導致毛利率不佳。

杰力則是專業MOSFET設計公司,主力產品為消費性MOSFET,用於NB、Motherboard、Server......等領域,近期積極開發40~200V低壓車用MOSFET,目前已推出產品,期盼能取得車廠認證,切入供應鏈。然而,車廠認證往往需要很長一段時間,尤其是完全沒有出貨實績的廠商,就算取得認證,初期也只會分配到極少量的訂單。

未來雙方合作後,可望提升朋程在MOSFET產品的競爭力,加快導入自製晶片的時程,而杰力也可透過朋程與車廠長期經營的關係,縮短認證期,切入車用供應鏈。