緯創iPhone掉單?如何判斷?

儘管TDDI因單價低於Small DDI及Touch IC的總和,具成本優勢,獲得手機品牌業者積極導入,有利實現窄邊框設計的COF封裝在TDDI滲透率也持續提高。根據封測業者透露,COF封裝在TDDI滲透率,於2018年底達20%,預期2019年底將提升至30~35%,同時封測業者也高喊TDDI測試時間為傳統Small DDI的2倍,COF封裝BOM Cost為傳統COG封裝的2~3倍,有助營收成長動能增溫。(相關文章請參考「COF、TDDI需求爆發,封測廠營運增溫」)

但由於上游COF Tape業者多年未擴產,在TDDI對COF封裝需求大增的情況下,面臨材料供應短缺的問題;而封測業者也面臨TDDI測試產能、COF封裝產能不足,只能趕緊擴產,以滿足客戶需求。因此,IC設計業者開始思考繞過COF封裝,又能實現窄邊框設計的替代方案,包括在HD+規格的雙閘(Dual Gate)設計,以及在FHD+規格的MUX6設計。

根據定錨研調,敦泰將在2019下半年推出兩款TDDI新產品,就是採前述兩項設計及COG封裝,不僅能繞過COF Tape缺料的問題,在成本結構上也更具優勢,同時彌補COG封裝邊框尺寸較寬的缺點。公司宣稱,這兩款新產品將在2019下半年獲得客戶採用,上修2019年TDDI出貨量至1.5億顆,幾乎較2018年出貨量8,500萬顆倍增,亦高於市場共識1.1~1.2億顆。

但我們認為,COF Tape缺料問題並沒有想像中嚴重,由於閘極驅動電路基板(GOA)技術的成熟,大尺寸面板採用Large DDI數量減少,將釋出大量COF Tape產能,預期業者會將這些產能調整後,轉作Small DDI所需的Fine-pitch COF Tape。此外,台系COF業者,包括易華電、頎邦,今年也將持續擴充產能,以滿足客戶需求,預期2019Q3之後COF Tape缺料問題會獲得緩解。

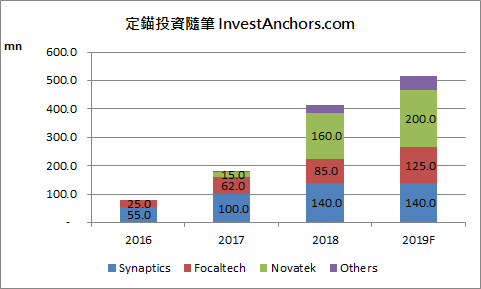

另外,在FHD+規格採用COG封裝的TDDI,儘管導入MUX6設計縮減封裝尺寸,有利實現窄邊框設計,但表現應該還是落後於採用COF封裝的TDDI,勢必成為手機品牌業者考量的重點之一,預期敦泰在FHD+規格TDDI不會獲得重大戰果。而根據LTPS面板持續取代a-Si面板的趨勢來看,我們認為HD+規格的小尺寸面板市場正在萎縮,尤其在手機品牌業者持續提高螢幕畫質的趨勢下,更不利敦泰HD+規格TDDI的市佔率提升,故我們預估敦泰2019年TDDI出貨量目標1.5億顆非常有挑戰,實際出貨量應會落在1.2~1.3億顆(詳見【圖一】)。

【圖一】全球TDDI出貨量預估

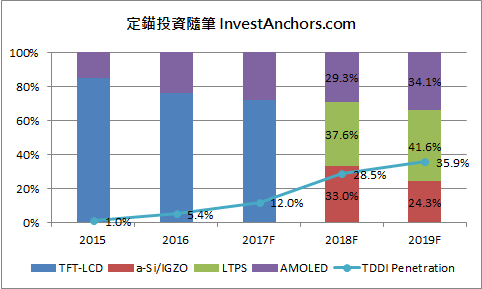

儘管TDDI在智慧型手機市場滲透率僅28.5%,預期2019年將提升至35.5%,但因AMOLED滲透率提高,限制TDDI的發展空間,預期2019下半年以後,面板驅動IC業者的新戰場將轉移至AMOLED DDI。此外,COF Tape缺料及封測產能不足的問題,有機會在2019Q3獲得緩解,亦即市場對相關族群股價的想像空間,將在2019Q2~Q3達到高峰,投資人應特別留意評價高估的風險。

不過,因為AMOLED DDI的單價為TDDI的2~3倍,所以我們不認為TDDI滲透率成長趨緩後,面板驅動IC業者將失去成長動能,而是市場關注的焦點會從TDDI轉移到AMOLED DDI,各家業者在AMOLED DDI的佈局進度也顯得更重要。目前來看,聯詠在AMOLED DDI佈局進度持續領先同業,預期2019Q1將開始少量出貨,單季出貨量將達500萬顆,並可望逐季成長。然而,COF Tape業者,恐無法搭上AMOLED DDI的成長列車,在2019Q3缺料問題獲得緩解後,光環有可能會開始褪色。

【圖二】TDDI、TFT-LCD、AMOLED滲透率

【小辭典】

1. Small/Large DDI:小尺寸/大尺寸顯示驅動IC,主要功能是輸出需要的電壓至像素,控制液晶分子的扭轉程度,達成LCD面板的顯示功能。Small DDI通常應用在手機、車載......等小尺寸面板上,Large DDI則應用在TV、戶外顯示屏......等大尺寸面板上。

2. COF封裝:Chip on Film Package,LCD驅動IC封裝型態的一種,因需要使用軟性基板(COF Tape),材料成本較高,過去多用在大尺寸面板上,如窄邊框TV。但近年智慧型手機也走向窄邊框趨勢,小尺寸LCD驅動IC採用COF封裝的比例逐漸提高。

3. COG封裝:Chip on Glass,LCD驅動IC封裝型態的一種,由於是直接將裸晶(Die)封裝在玻璃基板上,可省去許多材料成本,但採用此技術最大的缺點,是只要有一顆IC處理不當,就會造成整片面板報廢,在良率不理想的情況下導入大尺寸面板的風險很高,因此過去多應用在智慧型手機。

4. TDDI:Touch and Display Driver Integration,將觸控IC與顯示驅動IC整合成單顆SoC,由於單價低於觸控IC及顯示驅動IC的總和,能協助客戶降低成本,故在2017~2019年滲透率大幅提高。系統單晶片(SoC)與系統級封裝(SiP)的主要差異,在於SoC是透過電路設計的方式整合兩顆以上的IC,最終產品是真正的「一顆」;而SiP是透過封裝的方式,將多顆IC整合在同一個模組內,彼此之間並沒有整合。

2019/4/2更新

今日南茂公告處分易華電股票9,100張,南茂原持有易華電股票19,100張,本次處分後剩餘10,000張。南茂在此時處分易華電股票,也令人懷疑,身為COF Tape的大客戶,是否看到產業上游有雜音出現?

近期產業研究機構TrendForce認為,儘管頎邦、易華電皆有擴產計畫,韓系業者LGIT、Stemco也透過製程優化提升產能,但受限於上游FCCL供給吃緊,COF Tape供給缺口要到2020年才有機會緩解(詳見連結);我們則維持原先看法,認為COF Tape供給缺口將在2019Q3開始收斂,但市場對於相關族群的評價,可能會因為南茂處分易華電股票,提前於近期達到高峰。

2019/4/12更新

近期走訪供應鏈得知,敦泰主打的MUX6技術,可用一般規格的COF Tape(TV用),不需要Fine-pitch COF Tape(手機用),並且也可以用COG封裝,每顆成本可較COF封裝省下約1美元,缺點是邊框會比較粗一點(還是足夠實現全螢幕),以及比較耗電。

我們調整原先看法,未來敦泰主打的MUX6有機會在TDDI市場反攻市佔率,尤其全屏手機滲透率較高的華為,在節省成本的誘因下,應會較積極導入。敦泰首款MUX6 TDDI,最快要到2019Q3季末才能量產,預期2019年出貨量低於500萬顆,貢獻度不大,惟須留意2020年COF封裝趨勢走緩的可能性。

然而,因聯詠採用聯電80nm的成本結構非常好,對COF封裝材料的掌握度也很高,我們認為敦泰市佔率提升不會影響到聯詠,而是影響到Synaptics,尤其後者還有2020年iPhone可能捨棄LCD面板的疑慮。(現行LCD版本iPhone的TDDI供應商為Synaptics,封測訂單下在頎邦,未來定錨會持續關注2020年iPhone是否會捨棄LCD面板。)

此外,隨著陸系手機品牌持續導入OLED面板,對OLED DDI需求持續成長,且單顆報價為TDDI的2~3倍,可望成為驅動IC設計業者新一波成長動能。