貨櫃航商整併,產業新氣象

近期媒體報導富邦投顧發布報告,指出緯創因先前防水機構件換料問題,痛失2018年新款iPhone訂單,究竟這則新聞的真實性如何?投資人該如何觀察?

本文為「定錨產業週報(基本版) 2018/7/8號」的內容節錄及補充資料,若對相關供應鏈的營運概況有興趣,歡迎以每日3元的價格訂閱「定錨產業週報(基本版)」,或以每日10元的價格訂閱「定錨產業週報(加值版)」,獲得更詳細的資訊。

事情的起源是,緯創在2018年3月,驚傳昆山廠代工iPhone 8+,在未經Apple同意下,將SIM卡防水機構件更換成非Apple認證廠商供應的料件,以致於防水係數出現瑕疵,遭Apple質疑誠信問題,勒令停工兩週。

而在本週,又再度傳出緯創因先前的這項問題,痛失2018年新款iPhone EMS訂單,由鴻海、和碩分食。

原本市場預期,2018年Apple將推出6.1” TFT-LCD、5.8” OLED、6.5” OLED三款iPhone新機,緯創將獲得6.1” TFT-LCD iPhone EMS訂單,供貨比重約20~30%。

但在2018年5月,市場傳言鴻海在6.1” TFT-LCD iPhone獲得的訂單分配高於預期,而緯創供貨比重只有10%,低於原先預期。若以市場預期6.1” TFT-LCD出貨佔比50~55%推估,緯創在2018年新款iPhone總供貨比重只有5~6%,甚至低於2017年總供貨比重8~10%。

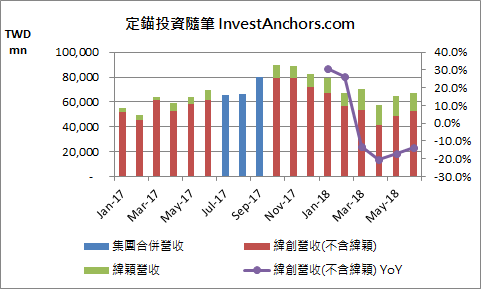

觀察緯創近期營收(詳見【圖一】),在排除成長快速的緯穎後,在2018年3~5月之間,連續三個月營收年增率衰退超過10%,因NB、Monitor、LCD Module業務表現穩定,推測Smart Phone停工事件為真,且時間應該不止兩週。

【圖一】緯創近期營收趨勢

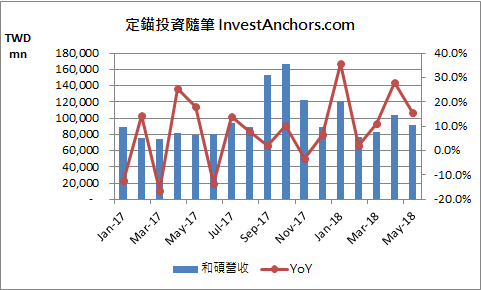

反觀和碩,在2018年4月營收反而大幅跳升(詳見【圖二】),優於原先預期,很有可能是受惠緯創停工的轉單效應。

【圖二】和碩近期營收趨勢

為何會認為和碩營收增加,是受惠緯創停工的轉單效應,而不是iPhone 8/8+或舊款機種拉貨動能轉強?因為在此期間,和碩、緯創的機殼供應商可成,營收並沒有大幅跳增,表示可成出貨量差異不大,主要還是和碩、緯創的訂單轉移。

再觀察可成2018年6月營收71.99億元,YoY -1.23%,在iPhone進入備貨期之際,營收竟然較去年同期衰退?怎麼看都有點不尋常。

這項訊息暗示兩種可能性:

1. 過去鴻海的機殼主要供應商為鴻準,和碩、緯創的機殼主要供應商為可成,但今年鎧勝首度切入iPhone機殼供應鏈,可成在和碩的供貨比重恐遭稀釋,而供貨較穩定的緯創又痛失新機種訂單,導致整體供貨比重不如預期。

2. 先前市場傳出,6.1″ TFT-LCD iPhone將推出支援雙SIM卡版本,設計定案時間較晚,上市時程將會稍晚於5.8″、6.5″ OLED iPhone,而可成今年主要供應6.1” TFT-LCD iPhone,營收跳增的時間點延後至2018年7~8月。

若2018年7月,我們觀察到可成的營收跳增幅度不夠大,就可以證明緯創真的失去2018年iPhone EMS訂單,而最大受惠者,則是在6.1” TFT-LCD機種取得最多訂單分配的和碩。

定錨研究團隊在此修正先前看法,關於2018年新款iPhone EMS訂單總備貨量約8,500萬支,將由和碩、鴻海分食,緯創確定出局。

各機種訂單分配如下:

1. 6.1” TFT-LCD:和碩65%、鴻海35%

2. 5.8” OLED:鴻海100%

3. 6.5” OLED:和碩10%、鴻海90%

也有一些外資分析師認為,緯創雖然在2018年新款iPhone首批備貨供應商名單中出局,但還是有機會在年底接到第二批備貨訂單,實際情況還需要持續觀察。