武漢肺炎後科技產業復工狀況追蹤

隨著海運傳統旺季來臨,遠洋線運價觸底反彈,帶動貨櫃航運族群股價走強。過去一段時間,貨櫃航運業歷經破產及整併潮,產業秩序逐漸恢復穩定,但未來前景如何?我們從四大面向來觀察。

1. 全球二十大航商持續整併

2016年以來發生的重大破產及整併案如下:

A. 中國遠洋併購中國海運。

B. 達飛航運 (MSC) 併購東方海皇及美國總統輪船 (APL)。

C. 韓進海運破產。

D. 赫伯羅特 (Hapag-Lloyd) 併購阿拉伯輪船 (UASC)。

預計未來一年內完成的重大整併案如下:

E. 日本川崎汽船 (K. Line)、商船三井 (MOL)、日本郵船 (NYK Line) 三合一。

F. 馬士基 (APM-Maersk) 併購漢堡南美 (Hamburg Süd Group)。

歷經這波整併潮後,全球20大航商,將整併成13家,產業型態更趨近於寡佔市場。

2. 航商合組新聯盟

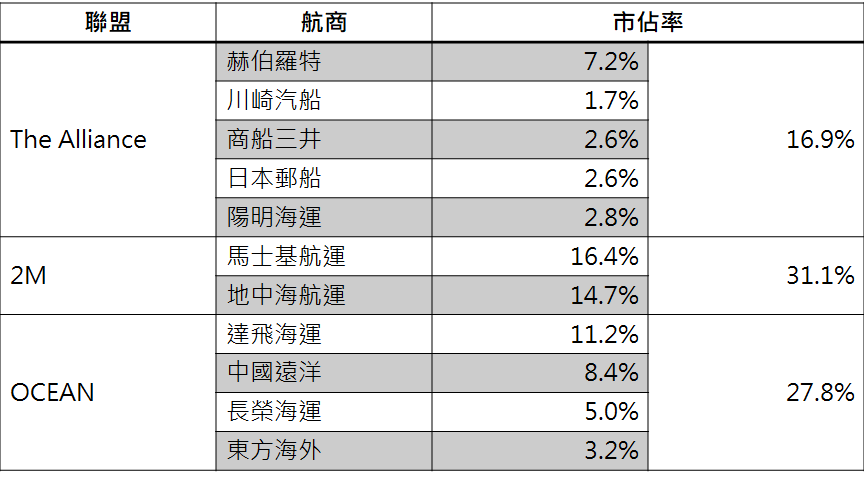

除了整併潮之外,航商也積極合組聯盟,希望能聯合控制運能,在2017年正式實施的三大聯盟,包括The Alliance、OCEAN、2M,合計市佔率達75.7% (詳見【表一】),其中OCEAN在美洲線市佔率較高,2M則是在歐洲線擁有優勢。

【表一】貨櫃航運三大聯盟

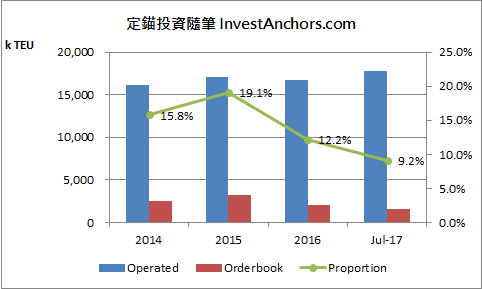

3. 未交付船舶訂單佔總運力比例持續下滑

過去幾年,航商大量建造新船舶,導致產業運力過剩的問題,似乎逐漸緩解。根據市調機構Alphaliner統計,截至2017年7月8日,全球20大航商 (整併後為16家) 合計運能約1,774萬TEU,未交付船舶則有162萬TEU,佔比僅9.2%,較過去幾年大幅下滑 (詳見【圖一】)。

【圖一】二十大航商未交付船舶佔總運能比例 (單位:1,000 TEU)

4. Alphaliner上修2017年海運需求成長率

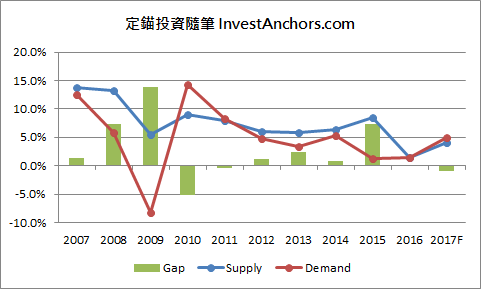

由於海運價格持續下跌,相較空運、鐵路,更具成本優勢,加上近年全球經濟表現溫和,終端市場需求並沒有特別強勁,廠商在沒有快速補貨的壓力下,更願意選擇以海運來運送貨物。

因此,市調機構Alphaliner在2017年5月,上修海運需求成長率至4.6%,並下修海運供給成長率至3%,為2011年以來,需求成長率再度大於供給成長率 (詳見【圖二】)。

【圖二】全球海運供需成長率

定錨觀點

今年初以來,因部份新船舶交付時程遞延,運能供需吃緊,遠洋線裝載率維持高檔,隨著海運旺季來臨,航商確實在醞釀調漲運價。

但各大航商手上仍有不少未交付船舶,儘管未交付船舶佔總運能比例下滑,絕對數字還是偏高,依然是不可輕忽的潛在風險,投資人應持續留意遠洋線裝載率,以及新船舶交付動態。