PCB供應鏈南向計畫牽動設備業商機

日前天風證券分析師郭明錤指出,蘋果(Apple)將在2020Q3推出首款搭載12.9" Mini LED顯示器的iPad Pro,並在2020Q4接續推出首款搭載16" Mini LED顯示器的MacBook Pro,意味著Mini LED正式進軍高階Tablet、NB市場。隨著Apple持續在高階產品導入Mini LED,很可能會促使同樣主打高階市場的微軟(Microsoft) Surface Pro系列,以及主流NB品牌廠惠普(HP)、戴爾(Dell)、聯想(Lenovo)......等跟進。

Mini LED是新世代顯示技術Micro LED的前驅技術(備註:Mini LED產業鏈可參考「Mini LED產業地圖」),有別於Micro LED是利用超微型LED自發光的特性,來達成顯示效果,Mini LED則是將微型LED作為面板背光源,結構上更接近傳統LCD面板。相較於傳統LED晶粒尺寸邊長在300um以上,Mini LED採用的微型LED晶粒尺寸邊長只有100~150um;而Micro LED的超微型LED晶粒尺寸邊長更是在30um以下。

要達成Micro LED量產最大的技術難題,在於「巨量轉移」(Mass Transfer),也就是要把製作完成的LED磊晶片,切割成數萬顆超微型LED,再整齊排列於基板上,並完成打線。以FHD畫質的Micro LED顯示器面板(解析度1,920 x 1,080)來說,基板上大約有207萬個畫素,每個畫素搭載紅、綠、藍光三顆超微型LED晶粒,總計需要621萬顆超微型LED,其中只要有6顆故障,就無法正常運作!因此,Micro LED基板的製作良率,最少必須達到99.9999%以上,才能實現量產,後續再針對故障的畫素點進行修復工程。

除了LED磊晶片是沉積在藍寶石基板上,硬度高,切割非常困難,要同時轉移如此大量的超微型LED,並整齊排列、精密完成打線,也是一大難題。目前,國內只有一家公司,號稱有能力在2019年底領先全球達成Micro LED試產,就是繼承工研院技術,並有聯電、晶電、友達三大富爸爸撐腰的錼創科技。最大的關鍵,在於錼創科技擁有非常完整的「巨量轉移」技術專利,又因Micro LED的製程與傳統LED差異非常大,市面上買不到設備,必須自行設計開發。

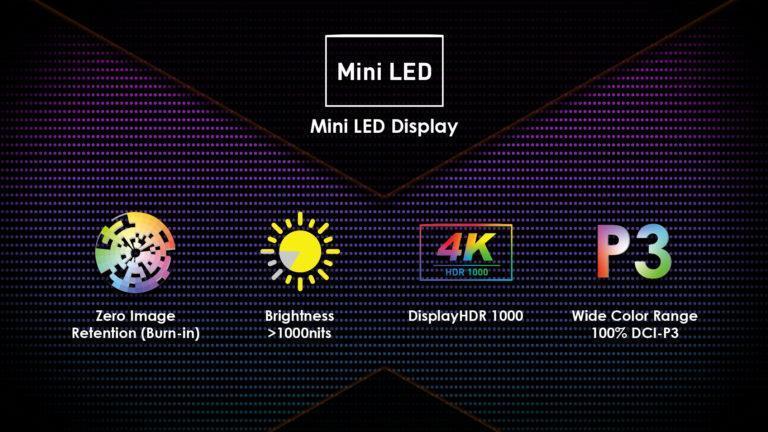

由於Micro LED量產門檻過高,且初期恐因產能未達經濟規模、良率有待改善......等因素,使量產成本居高不下,估計是LCD顯示器的3倍以上,故晶電在2018年率先提出Mini LED的概念,並獲得台系面板業者熱烈響應。由於Mini LED背光可透過局部調光的方式,提升LCD顯示器的畫質至接近OLED顯示器的水準,厚度也非常接近,且成本只要60~70%,耗電量更只要20~30%,產品壽命也大幅延長,故Mini LED被台系面板業者視為反攻市場的秘密武器(詳見【表一】)。

【表一】TFT-LCD、OLED、Mini/Micro LED比較

(備註:「量產成本」星級越高表示成本越昂貴,「耗電量」星級越高表示越耗電。)

台系Mini LED產業鏈,主要分為LED業者、面板業者兩大陣營。LED業者的代表,當然是國內LED領導廠商晶電,主要以旗下子公司元豐新科技投入研發設計及供應鏈整合,將LED晶片交由合作夥伴葳天科技負責量產模組,預計2020年資本支出將從20~30億元提升至50億元,在2020Q2以前將Mini LED月產能從100KK提升至200KK,滿足客戶在下半年的強勁需求;面板業者的代表,則是友達及群創,分別以旗下隆達、榮創,與面板廠整合提供一條龍服務。

目前國內三大Mini LED陣營,以晶電集團的量產進度最快,預計2019年底以前就會開始試產,趕上2020Q3新款iPad Pro及2020Q4新款MacBook Pro的需求。根據天風證券預估,NB/Tablet用Mini LED顯示器,初期模組單價將高達250~300美元,約使用7,000~8,000顆Mini LED,2020~2022年出貨量將分別達200~300萬套、400~500萬套、700~900萬套。

由於Mini LED晶粒製造難度較高,預期Apple會同時採用多家供應商,以分散風險,包括晶電/豐田合成(Toyota Gosei)、首爾半導體(Seoul Semi)、歐司朗(Osram)都有機會切入供應鏈。而在LED晶粒封裝段,億光有機會搭上晶電的順風車,順勢取得訂單。未來non-Apple陣營,則可以觀察友達集團的隆達,以及鴻海集團的光鋐、榮創,據了解,隆達已掌握不少non-Apple品牌的高階NB訂單。

在晶電集團大幅擴增資本支出下,晶片檢測分選設備廠商惠特、久元可望受惠,而友達集團則是暫時將檢測分選製程外包,所以相關業者也能接到代工訂單。

在LED Driver IC,國內聚積在細間距及整合型產品的技術領先同業(不確定Apple是否採用),最大的競爭對手是陸系業者集創北方,雙方在中低階LED Driver IC市場價格競爭激烈,未來聯詠、奇景光電......等LCD Driver IC業者也可能會切入市場。

在SMT表面黏著製程,以及SMT製程使用的PCB,則分別對應到台表科、臻鼎-KY(旗下鵬鼎)、欣興。

而在背光模組及顯示器模組組裝,韓系供應商由LG Display與韓國背光模組大廠Heesung垂直整合,台系供應商則以近年切入MacBook LCM組裝的GIS-KY較有機會,另外瑞儀因在NB LCM背光模組製造經驗較豐富,也有可能搶下MacBook Pro訂單。