車用晶片需求,半導體業者意見分歧

上週川普簽署行政命令,美國進入「緊急狀態」,授權美國貿易部封殺「敵意企業」,隨後美國貿易部宣布將華為及旗下七十多家關係企業列入黑名單。眾多美國企業,包括Google、Intel、Xilinx、Qualcomm、Broadcom、Qorvo、Micron,以及德國Infineon,皆跟進抵制華為。

儘管中興事件讓華為提高警覺,從去年下半年開始拉高零組件庫存水位,避免斷料對營運造成嚴重衝擊;但市場仍擔憂,若Google不支援軟體,則華為手機的市場競爭力將受到嚴重衝擊,而且只要有其中一項零組件無法找到備援方案,就算其他零組件庫存水位再高,還是無法順利出貨。

定錨研究團隊評估後,認為歐美大廠抵制華為事件,對華為在光通訊、無線基地台設備的衝擊,遠大於智慧型手機。

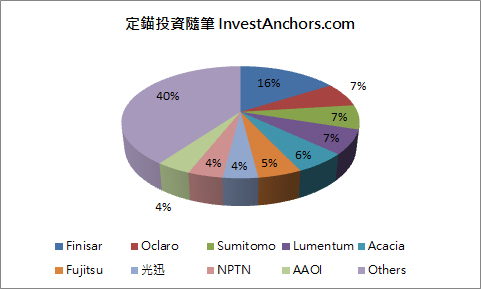

由於光通訊、無線基地台設備,使用到的光主動元件及射頻元件,需要較高層級的化合物半導體製造技術,目前光主動元件領導廠商包括Finisar、Lumentum......等(詳見【圖一】),射頻元件領導廠商包括Skyworks、Qorvo、Broadcom,都很可能會加入抵制行列;然中國本土化合物半導體領導廠商三安光電,至今尚未充分掌握射頻元件的製造技術,罔論層級更高的光主動元件製造技術。此外,就算三安光電有能力自製光主動元件及射頻元件,光通訊、無線通訊用化合物磊晶片,供應商主要有IQE、聯亞、全新、英特磊......等(詳見【圖二】),是否會在美國政府施壓下加入抵制華為的行列,使三安光電無法掌握到上游料源,也是一個嚴重的問題。

【圖一】全球光主動元件主要廠商市佔率

【圖二】全球化合物磊晶片主要廠商市佔率(含光通訊、無線通訊)

此外,無線基地台使用到的FPGA晶片,專利集中在Intel(主要來自2015年併購Altera)手上,合計市佔率達90%以上,儘管中國成都華微電子號稱擁有以90nm製程量產FPGA的能力,但相較Xilinx、Intel高階產品採用TSMC 7nm、Intel 10nm,主流產品採用TSMC 16/20/28nm、Intel 14/22nm製程,技術水平差了不只一個檔次,恐怕是5~10年以上的差距,亦即華為很難找到備援供應商。

總結以上,若美系廠商全面停止向華為供貨,則在光通訊、無線基地台設備,華為幾乎不可能找到備援方案。

而智慧型手機最難克服的關鍵在於以下三點:

1. Google停止提供服務後,華為仍可使用已購買的Android系統,但不得使用Gmail、Google map......等App服務。

無法使用最新版Android系統,感覺不是什麼大問題,畢竟站長平常使用手機的習慣,就算手機跳出系統更新的通知,我也不見得會第一時間就立刻更新......。有時候,更新對消費者來說是個陣痛期,想一下Windows、Office每次更新時的感受。

不能使用Google提供的App服務,這點在中國市場不是什麼大問題,因為這些App服務在中國市場本來就不能用;對新興市場消費者來說,使用Google或百度服務的差異或許也有限,但不可避免會有一些負面影響;衝擊最大的還是在歐洲市場,至於美國市場華為本來就沒有進入。

觀察重點在於,華為能否運用已購買的Android程式碼,以及公開的資源為基礎,發展出自己的作業系統,當然這項任務並不容易,過去許多智慧型手機領導品牌,包括Samsung、HTC,都在自行研發作業系統這關鍛羽而歸。

2. 濾波器及射頻元件

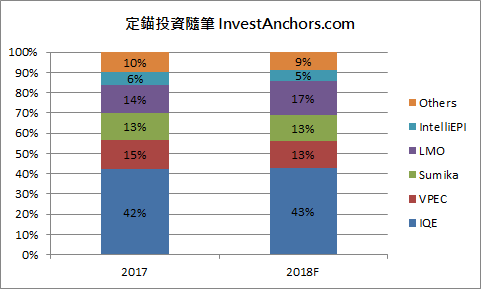

目前SAW濾波器主要由日系廠商掌握(詳見【圖三】),BAW濾波器主要由Broadcom、Qorvo掌握(詳見【圖四】),目前還不確定日系廠商是否會在美國政府施壓下跟進抵制華為,但Broadcom、Qorvo都已經宣布加入抵制行列,亦即華為要取得BAW濾波器料源會非常困難。

值得一提的是,BAW濾波器主要用在2.5GHz以上的頻段,如果手機要支援5G Sub-6GHz,或是較高端的4G LTE Advanced,BAW濾波器是不可或缺的關鍵零組件。

如果華為無法取得BAW濾波器料源,強行套上SAW濾波器在高頻環境下運作,效能表現勢必會非常糟糕,亦即Braodcom、Qorvo的抵制將影響華為5G手機的研發進度。

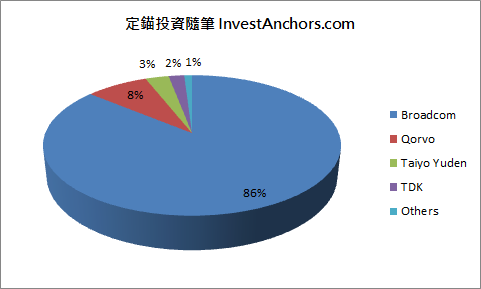

【圖三】全球SAW濾波器主要廠商市佔率

【圖四】全球BAW濾波器主要廠商市佔率

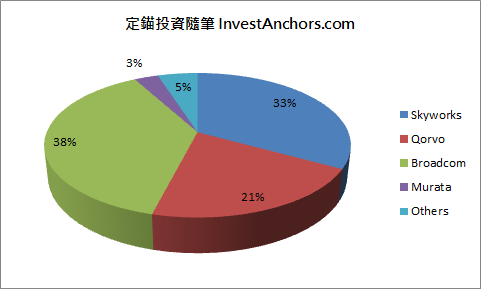

至於砷化鎵PA,主要由Skyworks、Qorvo、Broadcom掌握(詳見【圖五】),代工夥伴主要是穩懋、宏捷科,除Broadcom與穩懋合作較緊密之外,Skyworks、Qorvo都有自建產能。

【圖五】全球砷化鎵PA主要廠商市佔率

儘管年初傳出海思與穩懋密切合作開發PA,但初期做出來的產品效能令人擔憂,還要確保穩懋不會在美國政府施壓下加入抵制行列。

3. 確保台積電不加入抵制行列

雖然華為旗下海思有能力自製智慧型手機主晶片,但高端晶片需仰賴台積電代工,如果台積電加入抵制行列,則中國本土最強的晶圓代工業者中芯,目前能穩定量產的只有28nm製程,與台積電差距約三個世代。

儘管2017年粱孟松加入中芯後,中芯號稱將在今年量產14nm製程,但良率及功耗表現恐怕會是很大的問題,且梁孟松本身對於7nm製程的瞭解並不深(當時他已投奔Samsung),就算中芯想要全力衝刺先進製程,梁孟松能給予的幫助恐怕也有限。

相較之下,Samsung停止向華為供應記憶體,反而是比較小的問題,畢竟長江存儲已經有能力量產32層3D NAND Flash,並在今年底小規模量產64層3D NAND Flash,中國本土記憶體模組廠也開始推出採用長江存儲料源的SSD,與國際大廠的差距相對較小。

若華為能克服以上三項關鍵問題,則較有機會在智慧型手機市場穩固市佔率,但難度顯然相當高。由於華為目前手中庫存高達將近一年,我們認為,就算華為沒辦法克服以上三項關鍵問題,影響也要到2020年以後才會開始發酵。

如果華為智慧型手機市佔率下滑,則Samsung勢必為最大受惠者,假如Oppo、Vivo沒有成為下一波制裁黑名單,也有機會受惠。

另外,由於華為是目前Android手機創新的領導品牌,若市佔率下滑,將對以下幾個重要設計趨勢造成影響:

1. 屏下指紋辨識

目前華為屏下指紋辨識主要採用匯頂的解決方案,而Samsung則是採用神盾的解決方案,若華為市佔率下滑、由Samsung填補,對神盾相對有利。

但神盾近期供貨Samsung Galaxy A系列的產品,效能表現並不理想,且當初Samsung不採用匯頂的解決方案,主要是因為匯頂掌握陸系品牌訂單,價格非常硬,神盾以低於匯頂1~2美元的報價搶單。若匯頂來自華為的訂單減少,有可能會以更積極的報價爭取Samsung採用,Samsung必定樂於將匯頂納入second-source,讓兩家供應商互相砍價。

因此,華為市佔率下滑對神盾的影響,我們評估為中立,因為新增的出貨量不見得採用神盾的解決方案。

2. TDDI、COF封裝

華為無疑是最積極導入TDDI及COF封裝的業者,主要採用聯詠、敦泰的解決方案,而Samsung則是意圖將AMOLED導入中高階手機,對於導入TDDI及COF封裝的態度勢必沒有華為積極,若華為市佔率下滑、由Samsung填補,則不利TDDI、COF封裝趨勢延續。

此外,敦泰將在2019Q3推出COG+MUX6新產品,聯詠也將在2019Q4跟進,儘管COF Tape廠商仍高喊缺貨,並表示將在2019年5月底調漲報價,但這項趨勢的持續性仍令人存疑,缺貨的現象也很可能是華為拉高零組件庫存的行為產生over-booking的假象,一但趨勢逆轉,可回顧2018年的被動元件、矽晶圓產業。

要特別留意的是,南茂賣出易華電持股絕對是關鍵資訊,雖然公司表示僅為財務操作,但各位可以回想一下,去年國巨與陳泰銘前妻,以及嘉聯益與可成,他們是怎麼說?不過,近日市場謠傳易華電2019年EPS 8元(前次謠傳10元)、2020年EPS 15元,雖然我們對這個假設沒什麼信心,但顯然市場有人想要再拉高一波,股價跌深不宜追空。

再往更深一層思考,聯詠、敦泰近期發展的OLED DDI,主要客戶必然是陸系品牌,因為Samsung會採用自製的OLED DDI,不會向聯詠、敦泰大量採購。

因此,華為市佔率下滑對聯詠、敦泰的影響,必然是偏向負面的,不論是TDDI+COF、OLED DDI都相當不利,也不利下游頎邦、南茂的接單,因Samsung的DDI通常是以自家產能封測。

3. 光學鏡頭

大立光對華為的營收曝險約在20~25%,儘管Samsung也是大立光的客戶,但營收佔比相對較低,若華為市佔率下滑、由Samsung填補,對大立光仍是弊大於利。此外,華為也是在多鏡頭趨勢下最積極的公司,近期發表的P30 Pro相機規格遠超過同業水平,甚至2019下半年發表的iPhone XI都不見得跟得上。

因此,華為市佔率下滑對大立光的影響,必然是偏向負面的,除非華為流失的市佔率多數由Apple填補(機率較低)。

4. 5G手機

儘管華為有能力設計5G主晶片,卻沒有良好的射頻晶片解決方案,若被歐美廠商抵制,華為5G手機的研發進度勢必會放緩。

由於目前5G手機還在發展初期,華為的出貨量並沒有顯著意義,將輕易被其他品牌填補,因此對供應鏈的影響不大。