波音737即將復飛,航太股訂單看旺

在2018年6月,我們陸續在台北、台中、台南舉辦LINE群錨粉專屬茶會,當時提到2018下半年有三大機會:

1. 新款iPhone上市,供應鏈迎接旺季

2. NVIDIA新顯卡上市,板卡廠營運增溫

3. 散裝旺季來臨,BDI指數走強

關於第一點,我們在「定錨產業週報 2018/9/16」指出,因定價過高、創新不足,舊機種降價反而更具吸引力,預估2018下半年新款iPhone出貨量,將從8,500萬支下修至8,000萬支,儘管短期內因果粉信仰,預售數字仍會開得不錯,有機會帶動股價反彈,但中長線仍應持保守態度。如我們的預期,因新機備貨量低於預期,蘋概股後續表現並不理想。

關於第二點,我們在2018年10月5日發表「技嘉(2376):法說會報告」指出,目前顯卡廠前一代Pascal產品庫存水位約3~5週,遠高於過去新產品上市前的1~2週,預期2018Q3將面臨庫存減損,毛利率承壓,也有可能會影響到新產品的銷售動能。目前我們仍維持原先看法,實際情況則要到2018年10月營收公布後,才能獲得驗證。

關於第三點,BDI指數在2018年6~7月確實有一波反彈,儘管BCI指數在2018年8月觸頂後回檔整理,但BPI、BSI指數接棒演出,散裝航運族群也成為這波股災中的資金避風港。

這波BDI指數走強,除旺季效應外,主要有三項原因:

1. 近年航商造船態度保守,新增運力獲得控制

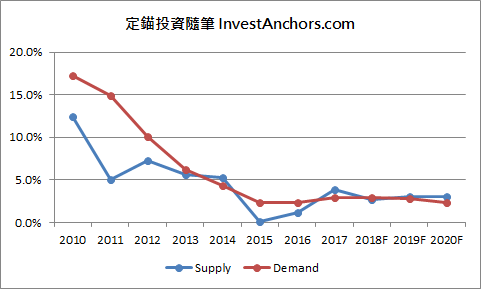

根據Clarkson統計,2018年散裝航運市場供給成長率達2.9%,需求成長率達2.7%,供需大致平衡(詳見【圖一】)。

【圖一】散裝航運市場供需成長率

由於目前新、舊船舶價格差距達30%以上,航商會較傾向購買二手船舶,而非建造新船,致使新造船訂單(Order-book)佔總運能比例維持在低檔,預期未來2~3年內,散裝航運市場新增運力有限。

2. 環保法規趨嚴,航商加速汰換老舊船舶

國際海事組織將在2020年實施新環保法規,船舶燃油含硫量限制從3.5%降至0.5%,並強制加裝壓艙水系統。

這套法規的實施,航商有三種方式因應:

1) 建造新型環保船:未來航商造船趨勢,勢必走向環保船型,導致新造船成本墊高,降低航商投資意願。

2) 加裝脫硫器:以目前運價推估,加裝脫硫器的回本期間約為3~5年,因此對於較年輕的船舶,航商應會選擇加裝脫硫器。

3) 採用低硫油:對於年齡較高的船舶,航商沒有足夠的時間回收成本,可能會採用低硫油來因應,並在船舶屆齡淘汰後,再建造新型環保船替代。

因此,我們可以期待在2020年,航商將有一批老舊船舶將會拆解,壓抑運力供給成長率。

3. 中國環保政策趨嚴,以海外礦取代國內礦

由於中國本土生產的鐵礦砂品項較低,在環保政策趨嚴之下,中國鋼廠開始用巴西高品項鐵礦砂取代本土礦。

另一方面,中國鋼廠也持續以海外煤取代本土煤,又因北韓在2016年遭美國制裁,中國鋼廠在2017年開始用澳洲煤取代北韓煤,航程從500~600海浬提高至4,000海浬。據統計,2016年中國向北韓進口煤炭2,200~2,300萬噸,2017年降至500萬噸以下,同期中國向澳洲進口煤炭,從7,500~7,600萬噸,提高至8,300~8,400萬噸。

原先市場認為,中美貿易戰將衝擊散裝運力需求,但實際上,中國向巴西進口大豆所需的航程更長,且巴西自產大豆無法滿足中國需求,也要額外向美國採購,再轉銷往中國,反而提升對Supramax、Panamax的運力需求,因此今年穀物旺季對運價的提振效果特別明顯。

在強勁的基本面支撐下,儘管全球經濟面臨逆風,BDI指數還是維持高檔,短期內仍不看淡,加上電子產業景氣明顯走緩,散裝航運族群自然成為法人資金停泊的避風港。

然而,近期中美貿易戰持續升溫,已開始影響到中國市場內需,尤其房市景氣走緩及取消預售屋制度,勢必影響到鋼鐵需求。而美國聯準會升息步調確立,新興市場經濟體皆面臨資金外流的問題,也很可能會成為「一帶一路」政策的推行阻力。展望未來,散裝航運旺季已進入尾聲,也要持續留意中國對海外鐵礦砂、煤礦的拉貨力道,提防需求走緩的風險。