歐美大廠抵制華為事件影響評估

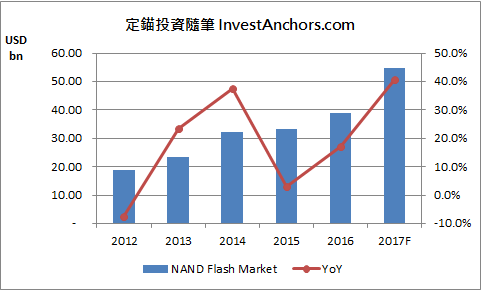

去年以來,市場掀起一波矽晶圓缺貨潮,主要由記憶體產業帶動,DRAM、NAND Flash、Nor Flash需求都相當不錯,尤其以NAND Flash表現最強。

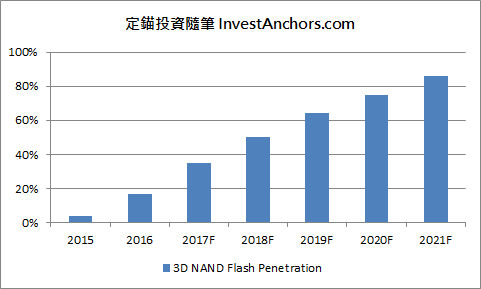

根據DRAMeXchange預估,2016~2021年,全球NAND Flash需求量複合成長率達8.5% (詳見【圖一】),而IC Insights預估,這段期間3D NAND Flash滲透率將從17%提高至86% (詳見【圖二】)。

【圖一】全球NAND Flash市場規模 (2014~2021F, DRAMeXchange)

【圖二】3D NAND Flash市場滲透率 (2015~2021F, IC Insights)

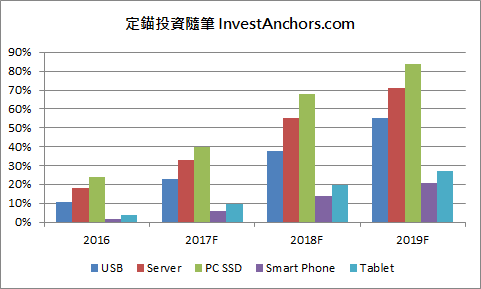

3D NAND Flash滲透率快速提高,主要由PC、Server產業推動,根據Gartner預估,2019年3D NAND Flash在PC、Server產業的滲透率,分別能達到84%、71%,帶來非常強勁的需求成長 (詳見【圖三】)。

【圖三】3D NAND Flash終端應用滲透率

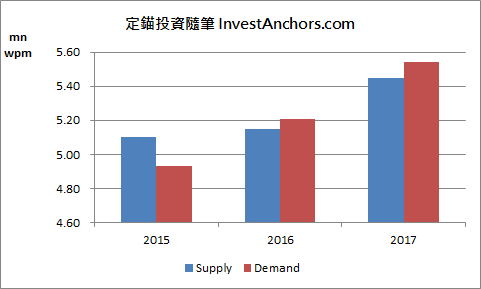

基於記憶體產業強勁的成長,帶動半導體產業對矽晶圓的需求,同時矽晶圓產業因報價逐年下滑,已多年沒有重大擴產計畫,導致供給出現缺口。

根據Global Wafer的預估,因記憶體產業需求強勁,2017年全球十二吋矽晶圓月供給量515萬片,月需求量535萬片,供給缺口達20萬片 (詳見【圖四】),並帶動矽晶圓報價觸底反彈 (詳見【圖五】)。

【圖四】全球十二吋晶圓月供需結構 (2015~2017F, Global Wafer)

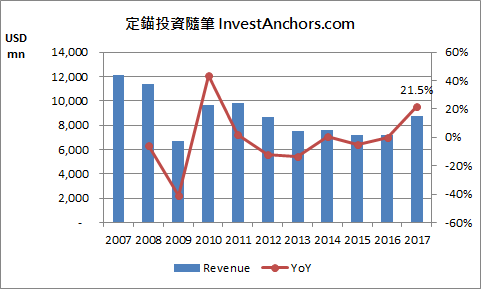

【圖五】全球矽晶圓市場規模 (2007~2017F, SEMI)

但就在昨天,全球第二大矽晶圓製造商,日商勝高科技(SUMCO)宣布,將擴產十二吋矽晶圓月產能11萬片,預計2019上半年開始量產。

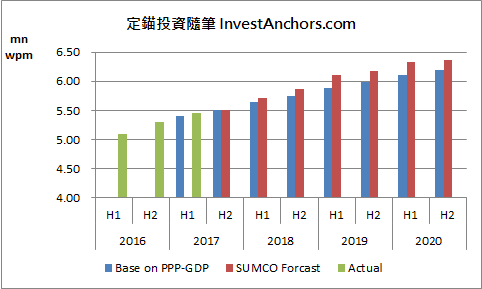

根據SUMCO的評估,全球矽晶圓需求成長率,與購買力平價調整GDP (PPP-GDP) 成長率相當接近,推估2016~2020年,全球矽晶圓需求複合成長率約 4.3%。

另一方面,SUMCO也根據自身的接單狀況,推估2016~2020年,全球矽晶圓複合成長率約5.4%,亦即在2019上半年,全球矽晶圓月需求量將較目前增加61萬片 (詳見【圖六】)。

【圖六】全球矽晶圓需求量 (2016~2020F, SUMCO)

儘管SUMCO沒有新建長晶爐、生產線,只是透過去瓶頸的方式,以市佔率為基礎小幅擴產,佔全球矽晶圓總供給量僅2%,但市場擔憂此舉將刺激其他矽晶圓製造商跟進擴產,衝擊矽晶圓報價,導致今日矽晶圓製造商股價普遍下跌。

定錨觀點

相較於PPP-GDP評估需求量增加38萬片,以及SUMCO自估需求量增加61萬片,SUMCO擴產11萬片其實應不至於破壞產業秩序。但今年以來,市場對於矽晶圓產業的預期高度樂觀,SUMCO擴產將會對投資人信心造成衝擊,並下修對未來的預期。

此外,SUMCO自估需求量增加61萬片的數字,也有過度樂觀的疑慮,因近期半導體廠商為鞏固料源,重複下單的情況非常嚴重,一但產業需求面開始減弱,或是供給面擴增,導致廠商感受到料源並沒有那麼吃緊,供需結構就很容易發生逆轉。

最後,投資人應該密切留意,SUMCO擴產打響第一炮後,信越(ShinEtsu)、環球晶(Global Wafer)是否會跟進擴產?

根據目前定錨研究團隊掌握的資訊,Global Wafer在去年合併SunEdison後,今年的重心放在營運調整,資本支出態度保守;至於ShinEtsu,考量過去幾年矽晶圓價格崩跌,必然不希望產業再度陷入供過於求的情況,資本支出態度應會保持謹慎。

因此,假使ShinEtsu、Global Wafer對資本支出的態度沒有改變,SUMCO的擴產幅度應能順利被消化,利空將逐漸淡化,不再影響股價。