近期由於地緣政治衝突升溫,銅箔基板(CCL)業者在客戶分散產地的要求下,陸續公佈前往泰國設廠的計畫。

1) 台燿:2023年5月4日召開法說會,公佈2023Q1財報,提及本季從中國匯出新台幣21億元,被課徵所得稅率20%,折合所得稅費用約4.2億元,導致2023Q1財報虧損。據了解,公司從中國匯出資金,主要是為了前往泰國設廠,該廠房一期產能30萬張/月,2025年正式投產,未來視客戶需求可逐步擴充至90~120萬張/月。

2) 聯茂:2023年3月開始,分階段完成建廠計畫,預計2025年初正式投產,該廠房一期投資金額15.36億元,約當於產能30萬張/月。

3) 台光電:2021年購置桃園大園廠土地,原先規畫建立最先進載板產線及研發中心,一期產能30萬張/月,但近期暫緩投資,轉向前往泰國設廠,預計2025年正式投產。

由於CCL廠商前往泰國設廠的計畫,需經歷購置土地、進行環評......等多項程序,預期廠房主建物將於2024年陸續完工,2024年底以前進駐設備並開始試產,2025上半年正式投產。

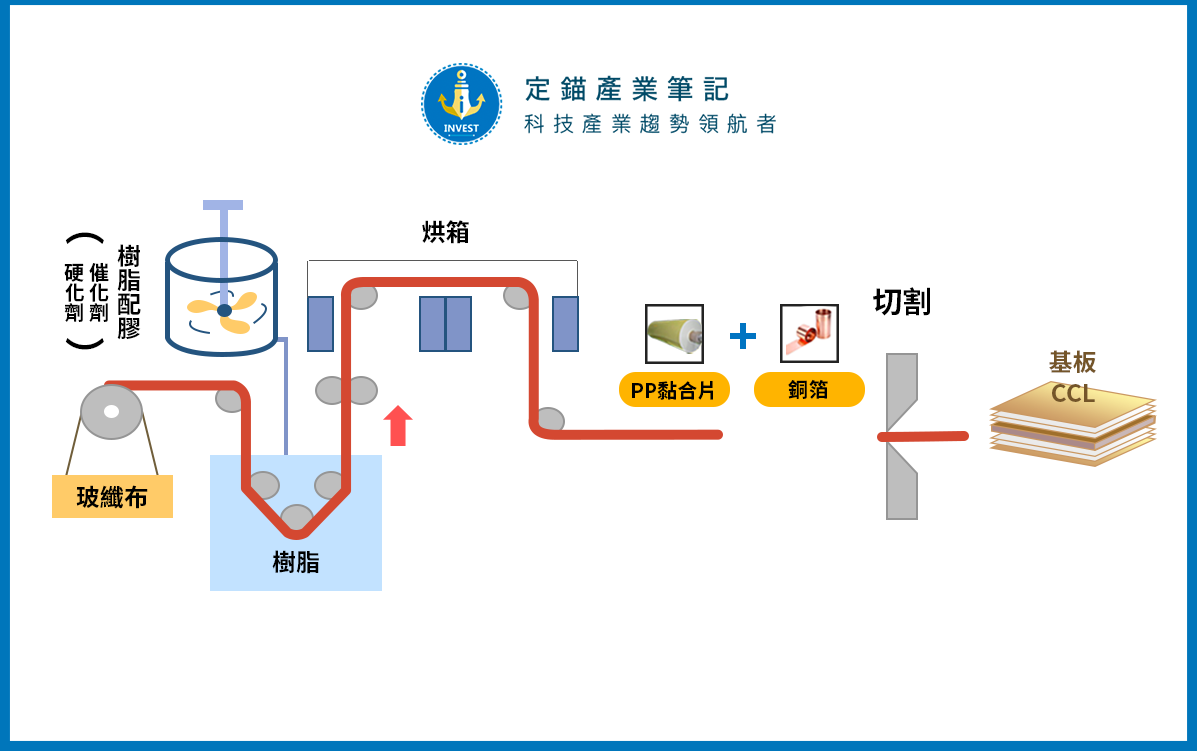

CCL製造流程(詳見【圖一】),是運用含浸機,讓樹脂充分滲入玻纖布的空隙中,再運用塗佈機上膠,稱為「膠片」;接著再把膠片與銅箔黏合,在高溫高壓下,形成積層板。國內CCL設備最具代表性的廠商為亞泰金屬,該公司提供含浸機、塗佈機,除了供應CCL、軟性銅箔基板(FCCL)客戶以外,也可用於被動元件、鋰電池、碳纖維......等不同領域。

【圖一】銅箔基板製作流程

泰國原本就是PCB產業重鎮,包括泰鼎-KY、競國、敬鵬......等廠商,皆在當地設有廠房。

1) 泰鼎-KY:近期進行泰國三廠擴建計畫,完工後產能可達100萬平方公尺/月,主要生產8層以下光電板、車用板......等,近年也積極開發高階HDI板技術,但目前為止出貨規模不大。

2) 競國:泰國廠產能10萬平方公尺/月,約佔公司總產能40%,主要生產8層以下車用板、家電板......等。

3) 敬鵬:車用板營收佔比高達80%以上,以規格較低的傳統板為主,泰國廠目前佔公司總產能約9%,未來公司將逐步將中國廠產能轉移至泰國。

由於上述幾家公司主要生產10層以下傳統版,通常採用規格較低的標準型CCL,主要供應商為南亞、建滔......等。近期台光電、台燿、聯茂前往泰國設廠,並非是有意經營這幾家客戶,而是看準欣興、華通、臻鼎-KY......等,專注於IC載板、HDI板、網通板、伺服器板......等高階產品的廠商,陸續公佈前往東南亞設廠的計畫。

1) 欣興:2023年4月21日發佈重訊,斥資12.3億泰銖,取得工業用地,但並未說明詳細擴產計畫。

2) 景碩:目前尚未決定是否前往東南亞設廠,但確實有收到客戶要求,將優先考慮馬來西亞,而非泰國,主因馬來西亞半導體封測產業鏈相對較完整。

3) 南電:正在評估於東南亞設廠,泰國、馬來西亞、越南都是可能選項。

4) 金像電:2023年5月11日發布重訊,將斥資4,500萬美元,前往泰國設立子公司,預計2023年動土。

5) 華通:2023年4月26日發佈重訊,斥資9.6億泰銖,取得工業用地,預計2023年底以前完成土木工程,最快2024年正式投產,優先滿足衛星板客戶的需求。

6) 定穎:2022年10月21日發布重訊,斥資2.88億泰銖,取得工業用地,預計2024Q4正式投產,第一期產能5~6萬平方公尺/月,工廠採用高度自動化的智慧工廠,產品主要是多層板、HDI板,以及含有高頻/高速材料的ADAS、毫米波雷達板、網通板、伺服器板......等。

7) 滬士電:2023年5月3日發布重訊,董事會已通過前往泰國投資意向,預計斥資10億泰銖,滿足客戶分散產地的需求。

8) 志超:2022年11月25日發布重訊,將斥資1,000萬美元,前往越南設立子公司,主要生產NB板、光電板。

由於多數PCB廠商皆在2022~2023年取得土地,並開始進行土木工程,預計2024年廠房主建物陸續完工,2025年正式投產,故PCB設備業者將在2024年受惠於新廠進駐設備的商機。原則上,在新廠開始動土後,PCB廠商會陸續釋出設備採購訂單,接到訂單的設備廠商會收到一筆訂金,帳列「合約負債」;在廠房主建物完工後,開始進行設備點交、裝機、驗收,設備廠商會收到一筆尾款,並將「合約負債」實現為營收,時間點通常在正式量產前2~3個季度,故後續應密切追蹤各家設備廠商「合約負債」增減情形。

PCB製造流程,是先用CNC機台,將銅箔基板裁切成需要的面積,裁切所需的CNC設備,通常是由工具機廠商提供,例如友佳、亞崴、東台、高鋒、喬福、程泰、福裕、瀧澤科......等。

如果是結構較簡單的單層板、雙層板,在裁切完畢後,即可進行鑽孔,並根據孔的用途不同,決定後續是否要在孔內進行電鍍。如果是用於打件,或是連通不同層板之間的電路,則需要在孔內不導電的樹脂、玻璃纖維上鍍一層銅,故又稱為「一次銅」;如果只是為了卡外部結構、連接器,預留鎖螺絲的孔位,則無須進行電鍍。

雷射鑽孔製程,除了可以向Schmoll、Via Mechanics、東台、大量、瀧澤科、達航科技、鈦昇......等廠商購買設備,也可以尋求Union Tool、Toshiba Tungaloy、尖點、高僑、凱崴......等廠商代工。鑽孔的孔型是否完整,以及電鍍填孔是否能使表面平整,將影響到產品品質。

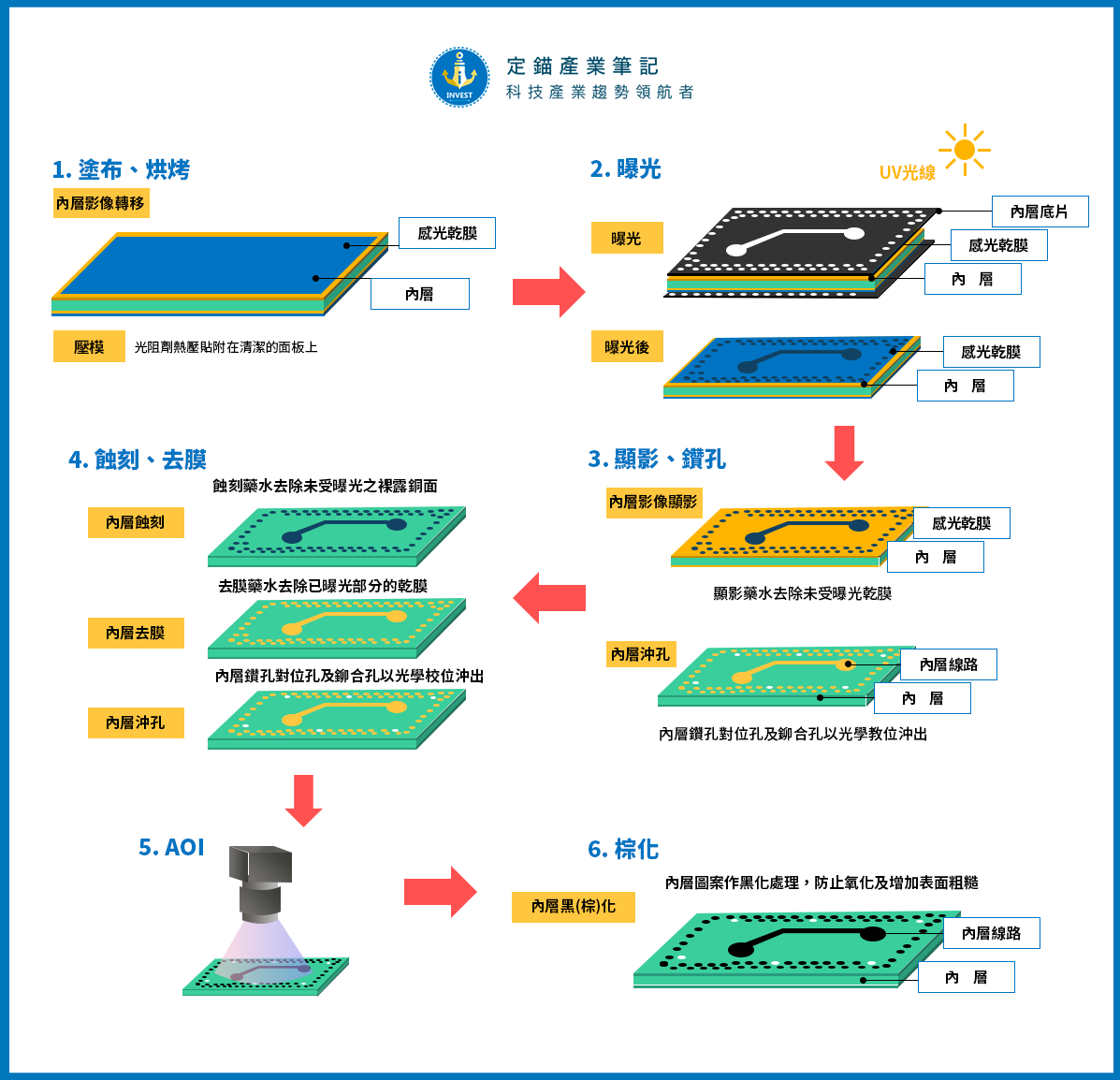

至於結構較複雜的多層板,則需要先製作內層(詳見【圖二】),先經由塗佈設備,在銅箔基板表面塗佈一層感光乾膜,再用烘烤設備將表面烘乾,台系PCB塗佈、烘烤設備廠包括群翊、志聖、科嶠......等。接著再以負片流程繪製電路,亦即內層底片電路圖案是透明的,在曝光製程中,電路圖案的感光乾膜受到光照會產生化學作用而硬化,後續再用顯影劑、蝕刻劑將未感光乾膜及下方銅箔去除,已曝光的部份則用去膜劑將上方硬化的感光乾膜去除、留下銅箔,形成電路圖案,台系PCB曝光、顯影、蝕刻設備廠包括川寶、志聖、揚博......等。接下來用AOI光學檢測設備,確認電路是否繪製無誤,並將電路表面進行棕化處理,防止接觸空氣氧化,並增加表面粗糙度,台系AOI光學檢測設備廠包括牧德、德律、由田......等。

【圖二】PCB內層製作流程

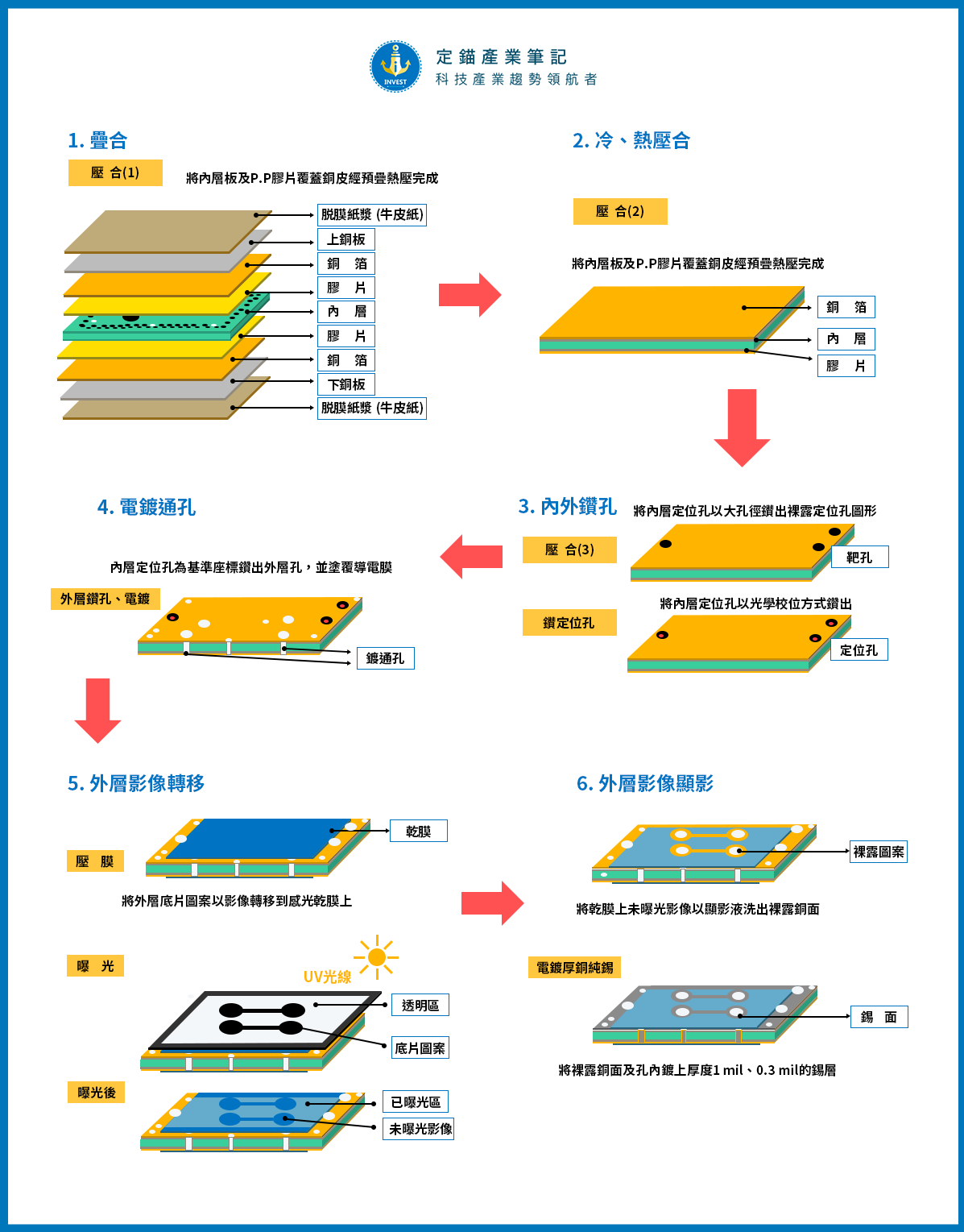

待內層製作完畢後,將內層與外層進行壓合、鑽孔,建立主結構後,再以正片流程繪製外層電路,亦即外層底片電路圖案是不透明的,在曝光製程中,非電路圖案的感光乾膜受到光照會產生化學作用而硬化,再用顯影劑把電路圖案部份的未感光乾膜去除,並在電路圖案表面鍍上錫/鉛。

【圖三】PCB外層製作流程-1

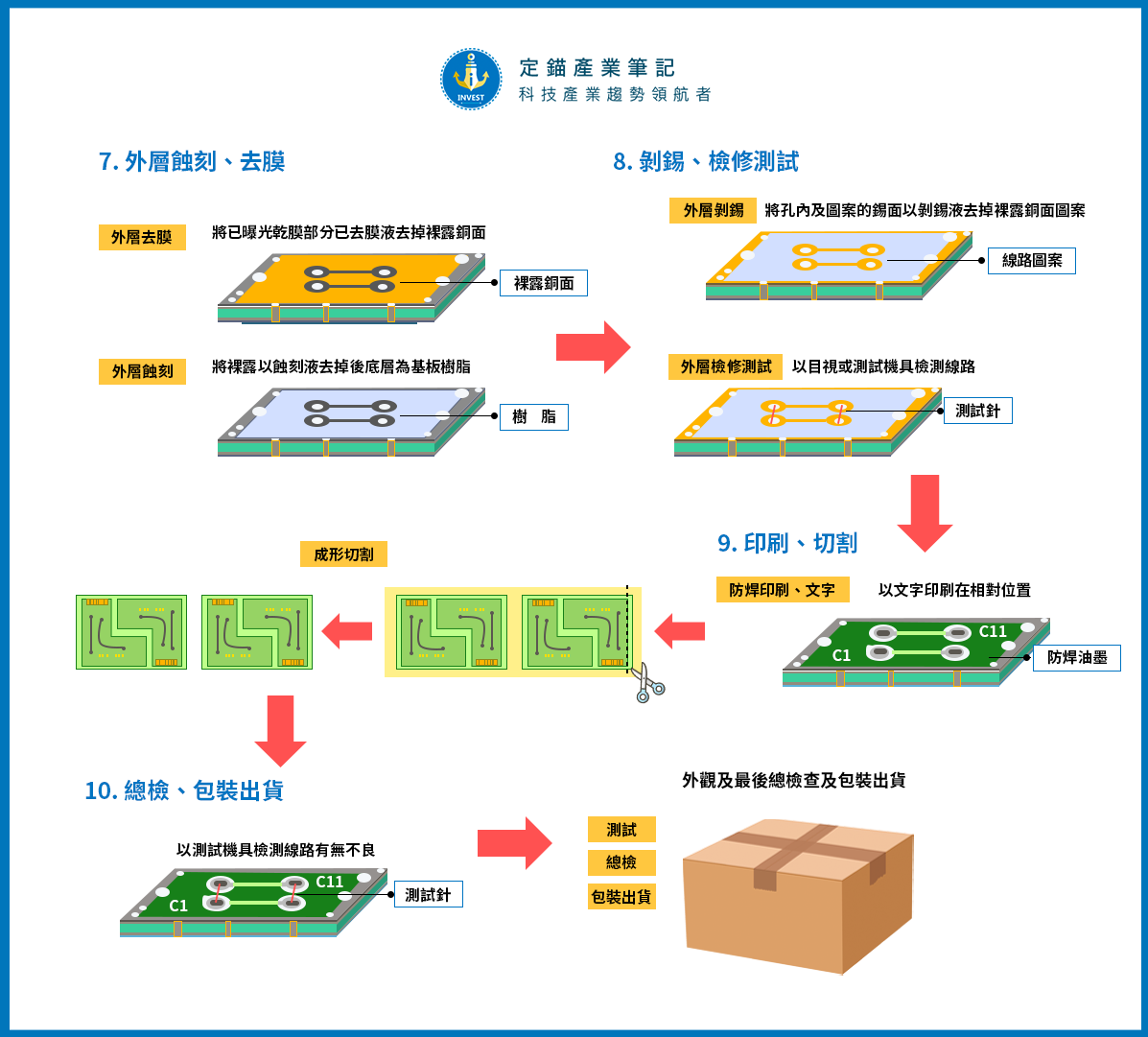

接下來再用去膜劑、蝕刻劑將已感光乾膜及下方銅箔去除,露出下方底層基板樹脂,電路圖案部份因有錫、鉛保護不會被去除,再將錫/鉛剝離、留下銅箔,形成電路圖案。最後在PCB表面印上文字,標示相關資訊,並針對外型進行美化後,即可送交檢測、包裝、出貨。

【圖四】PCB外層製作流程-2

以上是PCB製作流程簡介,未來定錨研究團隊也會持續追蹤相關設備廠商,如果需要更新資訊,可加入網站訂閱會員,即可從下方連結進入會員限定版本。

PCB供應鏈南向計畫牽動設備業商機(會員限定):https://investanchors.com/user/vip_contents/16842279491035