旭富(4119):營運簡評

本文為「加值版」會員專屬深度分析報告之內容節錄,若您想深入瞭解更多公司的法說會資訊或營運概況,可參考「加值版」訂閱方案(連結)。

營收結構

聯發科的產品主要分為「行動運算平台」、「成長型產品」、「成熟型產品」三大區塊。

行動運算平台(Smart Phone、Tablet)35~40%

成長型產品(IOT、ASIC、PMIC)27~32%

成熟型產品(Feature Phone、DVD、TV)27~32%

行動運算平台受到Smart Phone市場成長趨緩影響,加上聯發科Modem晶片規格落後同業,又面臨Qualcomm在中低階晶片市場殺價競爭,導致聯發科市佔率下滑,營收較低迷,且缺乏成長性。

成長型產品受惠智慧音箱市場快速成長,聯發科與領導品牌Amazon合作,市佔率高達70~80%,加上LPWAN技術逐漸成熟,3GPP推出的NB-IOT、LTE-M技術標準獲得各國電信商支持,物聯網相關應用開始起飛,預期2018~2020年營收複合成長率可維持在20%以上。

成熟型產品雖然缺乏成長性,甚至有可能緩步衰退,但也因為競爭較緩和,利潤相對較佳,仍可穩定貢獻現金流。

產業分析

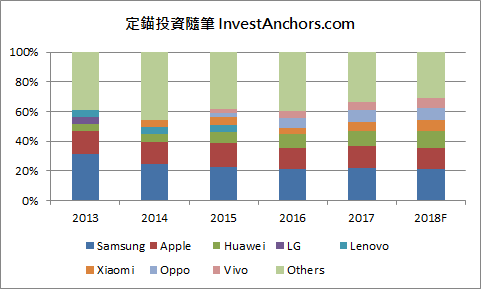

1. Smart Phone市場成長趨緩,主要品牌 ── Samsung、Apple、華為、Oppo、Vivo、小米影響力與日俱增,擠壓白牌廠商的生存空間。

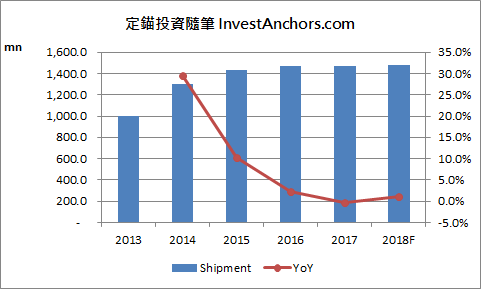

近年全球Smart Phone出貨量年成長率,從過去動輒20~30%,下降至5%以內(詳見下頁【圖一】、【圖二】),且中國品牌華為、Oppo、Vivo、小米,挾高性價比崛起,不僅在中國及印度市場對Android領導品牌Samsung施壓,也持續擠壓白牌廠商的生存空間。

【圖一】全球Smart Phone出貨量

【圖二】全球Smart Phone主要品牌市佔率

此外,主要Smart Phone品牌旗艦機種皆自行設計AP,且運算效能並不輸給Qualcomm高階產品Snapdragon 800系列,例如Apple iPhone 8/8+、iPhone X搭載的A11 Biotic,以及華為Mate 10搭載的Kirin 970。而Samsung雖然仍部份採用Qualcomm晶片,但主要是為了爭取Qualcomm晶圓代工訂單的條件交換,實際上Exynos也有非常不錯的運算效能。

換而言之,雖然Smart Phone擁有龐大的市場規模,但高階旗艦機只有Oppo、Vivo、小米需要仰賴對外採購晶片,實際出貨量規模有限,而中低階市場又面臨價格競爭,晶片廠商利潤微薄。

至於5G晶片,儘管3GPP已完成5G NSA標準制定,並將在2018年6月完成5G SA標準制定,但業界預估,搭載5G晶片的Smart Phone,最快要等到2019~2020年才會問世,且初期出貨量規模必然不大。

也就是說,2018~2020年Smart Phone晶片廠商面臨4G市場飽和、5G尚未就緒的過渡期,故Qualcomm、MTK分別朝不同領域拓展市場。

2. 智慧家庭興起,Wi-Fi連網裝置數量增加,加上Massive MIMO技術持續進步,帶動Wi-Fi晶片需求成長,未來802.11ax可望帶來新一波成長動能。

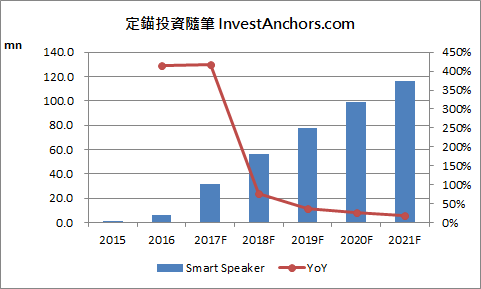

Smart Speaker受到歐美家庭喜愛,在未來幾年出貨量可望大幅成長(詳見【圖三】),加上Smart TV滲透率也持續提高,未來品牌廠商可望推出更多智慧家庭產品,帶動Wi-Fi連網裝置數量增加。

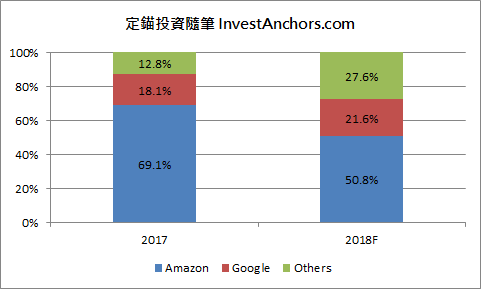

值得留意的是,Amazon Echo在Smart Speaker市場,挾電子商務平台優勢,在產品定價上給予極大價格折扣,市佔率遙遙領先競爭對手(詳見【圖四】)。儘管Apple將在2018年推出首款智慧音箱HomePod,但產品定價遠高於Amazon Echo,若無法提供更好的使用體驗,恐難以說服消費者買單。

【圖三】全球Smart Speaker出貨量

【圖四】全球Smart Speaker品牌市佔率

此外,Wi-Fi標準802.11ac已成為市場主流,業界已準備好進入新一代標準802.11ax,包括領導廠商Broadcom已在2017年推出支援802.11ax標準的Wi-Fi晶片,預期聯發科、瑞昱也將在2018年跟進。

由於802.11ax擁有更快速的傳輸速率,且OFDMA調製技術與5G相容,預期802.11ax將在2019~2022年逐步取代802.11ac,並帶動產業成長。

在此同時,Massive MIMO技術持續進步,目前無線模組搭載天線數量,已從過去1x1,逐漸提高至2x2、3x3、4x4,帶動RF元件及無線通訊晶片需求大幅成長。

3. 物聯網應用起飛,NB-IOT、LTE-M Cat.1獲3GPP及各國電信商支持,裝置市佔率可望後來居上,超越較早起步的LoRa與Sigfox。

受惠各國電信商陸續推出物聯網相關服務,預期2020年,全球物聯網服務支出金額將達4,418億美元,其中以工業、交通運輸、公共事業、政府單位應用層面較為廣泛,在2021年,全球M2M連網裝置數量將突破30億台,採用LPWAN技術的裝置數量佔比達32%。

此外,獲得3GPP支持的NB-IOT、LTE-M Cat.1,廣受各國電信商採用,預期2018年將是NB-IOT、LTE-M Cat.1發展元年,預期2020年,採用NB-IOT、LTE-M Cat.1技術的LPWAN連網裝置數量,將超越LoRa與Sigfox。

營運分析

1. Smart Phone晶片放棄Helio X系列高階產品,聚焦在Helio P系列中階產品後,出貨量及毛利率止跌回穩,惟短期內仍缺乏成長動能。

2016年,中國電信商為提升服務品質,取消Modem規格低於LTE Cat.7以下的Smart Phone銷售補貼,聯發科因Modem技術落後同業,高階產品Helio X系列也只支援LTE Cat. 6,加上Qualcomm趁機在中階產品Snapdragon 600系列殺價競爭,導致聯發科市佔率大幅下滑。

聯發科後續積極調整營運策略,考量高階旗艦機多採用自家設計晶片,決定放棄Helio X系列高階產品,降低研發費用支出;同時,聯發科重新聚焦在Helio P系列中階產品,於2017H2推出Helio P23、P30兩款晶片,分別支援LTE Cat.7、LTE Cat.7/13規格,採用台積電12nm製程,不僅Modem規格提升,成本結構也獲得大幅改善,近期出貨量及毛利率已谷底翻揚。

2018年將推出Helio P40、P70持續追擊,採用台積電12nm製程,Modem規格分別為Cat. 7/13、Cat. 12/13,並支援3D Sensing、AR/VR、AI功能。由於Helio P40相較Qualcomm同級產品Snapdragon 660 Lite更具成本競爭力,Qualcomm在利潤考量下,採取價格競爭的機率較低,預期Helio P40將帶動聯發科Helio系列產品出貨佔比提高,有助毛利率回升。

另一方面,近期Qualcomm在世界各國面臨權利金訴訟案,且高層忙碌於抵抗Broadcom敵意併購,以及NXP併購案,為維持公司股價,取得較佳的談判籌碼,預期Qualcomm近期不會在Snapdragon 600系列中階產品殺價競爭,有利聯發科毛利率持續回升。

2. ASIC、智慧語音晶片佈局開花結果,IOT應用將於2018年起飛,相關產品為營收成長新動能。

聯發科近年積極整合集團資源,爭取ASIC晶片訂單,在2017年已獲得初步成果,不但從Broadcom手中搶下Cisco基地台設備訂單,阿里巴巴AI產品也採用聯發科ASIC晶片,業界期待未來Wi-Fi ASIC能獲得Apple青睞,與Broadcom分食iPhone訂單。

智慧語音晶片方面,獲得Amazon、Google採用,在Smart Speaker市場取得逾90%市佔率。由於近期Amazon、Google在Smart Speaker市場殺價競爭,入門款產品分別只有39美元、29美元,對Apple即將在2018Q1推出,定價249美元的HomePod造成極大壓力,不排除未來Apple會跟進採用聯發科智慧語音晶片,推出平價Smart Speaker產品。

物聯網晶片方面,MT2625為高度整合與超低功耗的NB-IoT系統SoC,攜手中國移動,打造業界尺寸最小的NB-IoT通用模組,近期也開始與Softbank進行互通性測試。此外,MT2621為業界首款雙模晶片,支援NB-IOT、GSM/GPRS兩種規格,並內建Bluetooth 4.2連結各種無線裝置。

3. 2018年5G晶片進入前哨戰,Broadcom敵意併購Qualcomm戰局即將明朗化,聯發科磨刀霍霍,隨時準備重新出擊。

近期聯發科宣告,將在2018年推出三款採用台積電7nm製程的晶片,且並非全部都是Smart Phone晶片,定錨研究團隊認為,除了AI晶片以外,聯發科很可能會讓Helio X系列重出江湖。

儘管聯發科過去曾在Helio X20打響戰績,但Helio X30因Modem規格落後競爭對手,不足以擔當高階晶片重任,價格又比中階晶片Helio P系列昂貴許多,最後竟成為血本無歸的賠錢貨,迫使經營層暫緩Helio X系列開發進度,意圖停損止血,解救公司毛利率持續下滑的窘境。

但在2019~2020年,Smart Phone晶片即將進入5G世代,並開始支援AI功能,對於長期佈局無線通訊及AI技術的聯發科來說,此時是重返高階晶片市場的最佳時機。然而,未來的路仍然很艱辛,若Helio X系列重出江湖,不僅要面臨Qualcomm Snapdragon 800系列的競爭,還要面對Smart Phone品牌廠自製晶片的趨勢,要找到具足夠規模的客戶,實在不容易。

所幸,Broadcom敵意併購Qualcomm,提供聯發科喘息的契機,若兩家公司合併,為處理Qualcomm與Smart Phone品牌廠的授權金訴訟案,以及NXP收購價格的問題,將拖慢Qualcomm的發展腳步。此外,雙方在行動通訊及Wi-Fi晶片合計市佔率過高,未來可能會切割部份產品線,規避反托辣斯的問題,在行動通訊及Wi-Fi晶片底蘊雄厚的聯發科,無疑是最大受惠者。

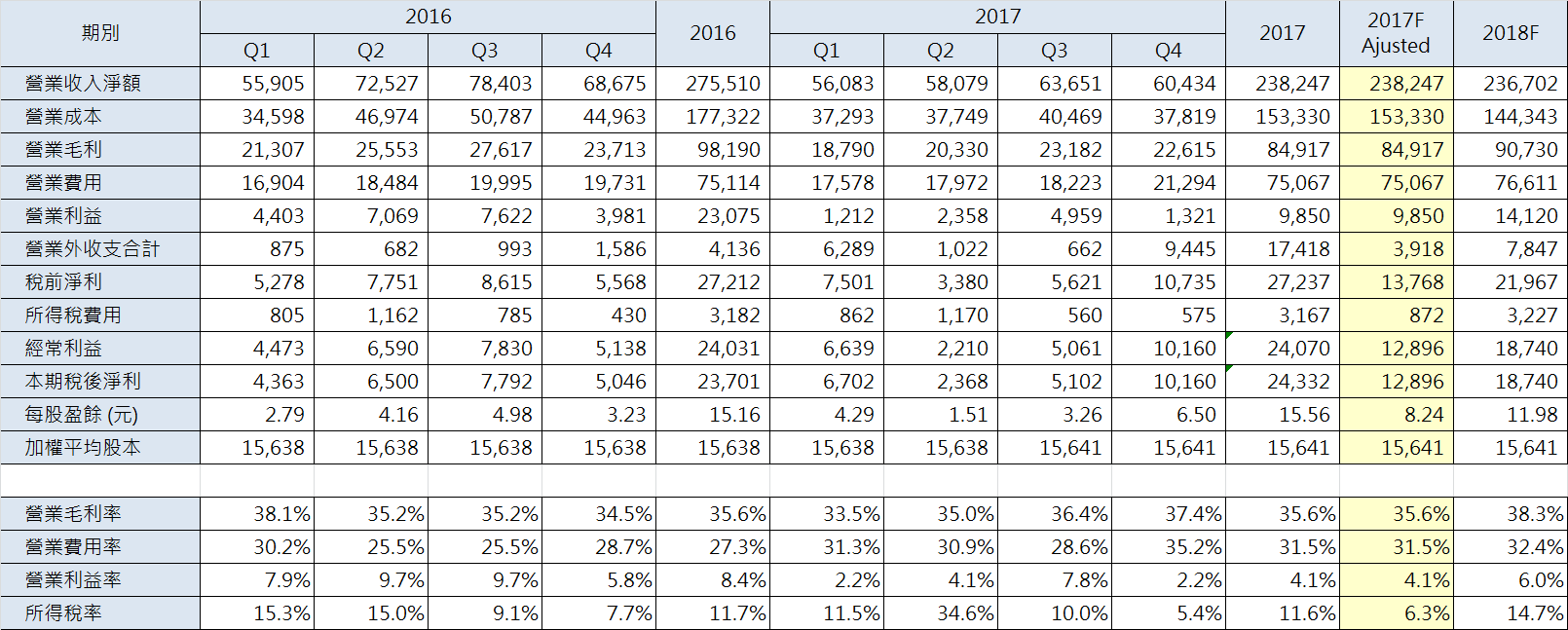

簡明損益表

定錨觀點

2018年Helio P40、P70可望在Smart Phone晶片市場展開反攻,ASIC、IOT、智慧語音晶片成長動能強勁,切入iPhone供應鏈的想像題材可望推升評價,但仍須留意近期Smart Phone品牌廠陸續下修訂單的風險。

免責聲明

本報告僅供「定錨投資隨筆」讀者研究分析之參考,不應視為投資建議,若根據報告內容進行買賣決策,則須自負盈虧。