聯發科(2454):深度分析報告

本報告由Dr. Allen提供,非定錨投資隨筆官方立場,若對報告內容有疑問,歡迎前往FB粉絲專頁「Dr. Allen的股市奇遇記」(連結) 詢問。

公司簡介

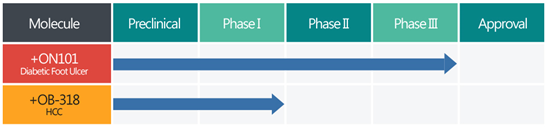

合一生技(4743.TW)成立於2008年6月2日,為中天生技旗下的新藥研發公司,專攻植物藥的研發及營養保健品的銷售;新藥研發包含ON-101、OB-318(詳見【圖一】),目前仍未貢獻營收;2017年營收結構保健品佔98.92%,農產品佔1.08%。

合一生技於2019年3月7日宣布與泉盛(4159)合併,合一為存續公司,合併換股比率為泉盛1股換取合一0.602988股,合併基準日暫定為108年9月1日,雙方合併後實收資本額也擴大為36.49億元。泉盛主要專注於人類單株抗體、免疫治療新藥的研發,惟目前藥物皆在一、二期試驗。

【圖一】合一生技新藥開發進度

產業分析

糖尿病(diabetes mellitus)是一種代謝性疾病,患者的血糖長期高於標準值,若不嚴格控制血糖將會有許多併發症,而糖尿病足部傷口潰瘍(Diabetic foot ulcer, DFU)即為其中一種。初期只是腳部傷口較難癒合,後期處理不當可能導致截肢。目前臨床上有許多口服藥物及注射型胰島素可以幫助控制血糖,但仍然約有12~15%的患者會發生足部傷口潰瘍,年復發率30~40%,是臨床上棘手的難題。

隨著人口的逐年老化,糖尿病患者正逐年增加。根據國際糖尿病協會統計,2017年全球糖尿病患為4.25億人,2045年將達到6.29億人;國內的數據方面,依國民健康署推估,全國約有227.5萬名糖尿病患者,且每年以2.5萬名的速度持續增加。

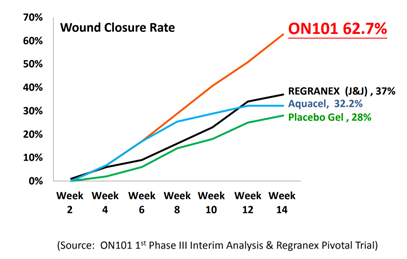

根據線上醫學資料庫UpToDate®表示,目前針對足部傷口潰瘍的治療建議為壞死組織清創、定期換藥、控制感染、負壓傷口療法(Negative pressure wound therapy)、皮瓣移植、高壓氧治療(Hyperbaric oxygen therapy, HBOT)......等等,但沒有任何一種有顯著療效。現行美國唯一核可,治療糖尿病傷口癒合的上市生長因子藥物,僅有美商強生藥廠(Johnson & Johnson)的Regranex Gel (becaplermin)「利潰凝」凝膠,除了價格高昂,單劑600美元,一個療程花費約3000美元,在2008年也發現使用becaplermin達3條以上的病患,會增加癌症死亡的危險,其死亡風險高達5倍。

綜合以上,目前DFU仍然沒有一個理想的治療藥物。

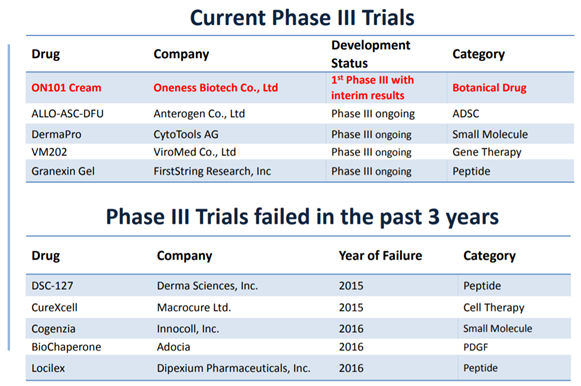

【圖二】近期臨床試驗,以及過去三年失敗的試驗

而ON-101為治療糖尿病足部傷口潰瘍(Diabetic Foot Ulcer, DFU)新藥,屬於治療具有醫療迫切需求(Unmet Medical Need),2018年5月15日依第三期臨床試驗期中分析數據向TFDA申請新藥查驗登記,並於隔日受理登記審查。

ON-101是萃取自左手香(Plectranthus amboinicus)的物質,主要產於馬來西亞、巴西、中國大陸和印度,屬民俗療法,並非中醫師使用的中藥材,味辛、性寒,坊間相傳可搗碎榨汁後加蜂蜜、鹽等飲用,也有人拿來外敷,消炎、止腫。

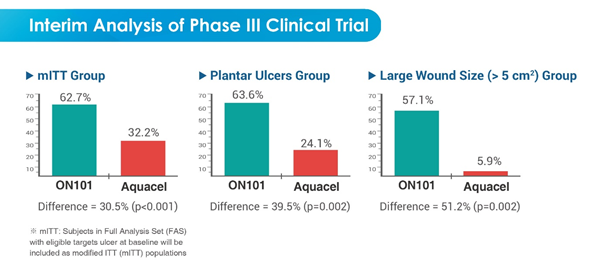

國內三期臨床試驗以Wagner grade 1、grade 2 DFU患者為對象,於北、中、南共10家醫院進行受試者招募,評估ON-101與對照組(Aquacel 敷料)治療16週之傷口癒合的療效與安全性,主要評估指標為治療結束時,目標潰瘍完全癒合的比率。目前已完成118位可評估受試者期中分析,主要療效指標(Primary Endpoint)具統計顯著意義。

整體數據顯示(詳見【圖三】),ON-101治療組中,62.7%受試者傷口完全癒合,對照組則為32.2%受試者傷口完全癒合,兩組傷口完全癒合率差異達30.5%,具統計上極顯著差異(P=0.0009)。另外分組數據則顯示,用於治療足底困難癒合的傷口,ON-101組63.6%完全癒合,對照組完全癒合率則降為24.1%;傷口面積大於5平方公分受試者中,用藥組57.1%傷口完全癒合,對照組該比例僅有5.9%;兩項分組數據都呈現統計學上顯著差異。

ON-101治療DFU療效不僅優於Aquacel,在治療難以癒合的足底及較大面積潰瘍傷口上,更充分顯現其無比優異性。

【圖三】ON-101期中分析

【圖四】ON-101與其他藥品療效比較

營運分析

ON-101植物萃取物、用途與製程技術,已取得中華民國、美國、歐盟、馬來西亞、印度、日本、中國、韓國與俄羅斯專利,有效保護其智慧財產與技術。目前於台灣、中國、美國執行三期臨床試驗,未來預計將以美國FDA通過之第二個多國多中心(MRCT)三期臨床試驗計畫,向歐洲提出三期臨床試驗申請,以納入歐美人種數據。

1. 台灣 – 新藥問世的第一步

2018年5月15日依第三期臨床試驗期中分析數據向TFDA申請新藥查驗登記,並於隔日受理登記審查。根據食品藥物管理署公告之新藥查驗登記審查流程及時間點管控,若後續無通知廠商補件,有望於3個月後完成審查報告,5個月後領證,因此預估2019Q3有望拿到藥證上市。

2. 中國 – DFU最大市場

ON-101於2017年7月通過中國CFDA審查,准予執行第三期國際多中心(MRCT)人體臨床試驗(計畫書編號 ON101CLCT02),目前已陸續向各醫院申請並取得人體倫理委員會的執行同意函,執行中國臨床試驗,預定2019年完成三期試驗後,向CFDA提出NDA申請,有望於2020年於中國上市。

3. 美國 – 獲得國際認可的殿堂

於2017年11月向美國FDA提出第2個三期多國多中心(MRCT)藥品臨床試驗申請(計畫書編號 ON101CLCT04),並於2018年3月取得臨床試驗許可。規劃將以相同的試驗計畫書向歐盟提出三期臨床試驗申請,以同時在美國與歐盟執行三期臨床試驗,納入西方人種數據,佈局全球市場。預計2020年3月完成試驗,申請NDA(new drug approval),可望於2021~2025年上市,視主管機關審查時間而定。

合一於2016年標下屏東縣南州糖廠2.1萬坪土地使用權(承租權20年,最多可延長至50年),斥資新台幣6億元,依循國際GMP標準(PICs GMP)設立大規模萃取層析及軟膏製劑藥廠,初期產能將可達每年5,000萬條軟膏。

上游藥材種植基地有4個位址,總面積為44 英畝,依照WHO good agricultural and collection practices (GACP)管控,有助於品質之掌控。

合一生技前總經理柯逢年於2011年表示,ON-101成本低廉,15克成本不到50元台幣,未來售價可能是15克20-30美元,遠低於Regranex高達600美元的售價。惟公司方面近期幾乎沒有透露成本、預估藥價,且國內藥價亦牽涉到全民健保給付之洽談,因此該部分不做多餘的預估。

潛在風險

1. 藥物療效

由於詳細研究屬於商業機密,公司並無揭露,因此ON-101到底是否具有療效、是否有嚴重副作用,這些目前不得而知。但從公告的統計數據及照片看來,是有值得期待的空間。

2. 資本市場

未來合一生技是否有可能遭到併購,是值得關注的重點。若真的發生併購,投資人期待的未來潛在獲利將被強迫以低價實現。

3. 前期仍屬研究經費投入階段

合一生技合併泉盛生技後,必須負擔泉盛的研發費用,因此會計上的現金流短期難以表現。但這亦牽涉到新藥股投資的核心問題:究竟研發中的新藥,屬於資產,還是負債?

Dr. Allen觀點

1. 新藥股並非穩健投資,一定要依個人狀況做好資產配置!

2. 新藥股的分析,重點在於到底有沒有療效、藥物安全性、Market share,其他雜訊不須理會

3. DFU的確是臨床上棘手的痛點,若真能拿到藥證,沒有治療上的強勁競爭者,後續Market share的滲透十分可觀

4. 植物新藥,乍聽之下令人存疑,但也可能是被冷落、低估的研究領域。目前25萬種植物中,僅約5~15%的有效成分被研究過,且臨床上也有一些藥物是從植物中萃取而來,例如心臟科的祖師級藥物Digoxin,即是從毛地黃屬植物長葉洋地黃Digitalis lanata中提煉;治療瘧疾的奎寧Quinine,也是從金雞納樹的樹皮提煉;Aspirin的原料水楊酸,當初也是在柳樹樹皮中發現的。或許,ON-101真的值得我們期待?