Computex 2019特輯(一):CEO Keynote

2019年3月10日,衣索比亞航空一架Boeing 737 MAX 8型飛機,在起飛階段墜毀,機上人員全數遇難。由於該空難與2018年10月印度尼西亞獅子航空610號班機空難,有較多共同之處,包括肇事機型都是機齡不足半年的Boeing 737 MAX 8型,且均為在起飛階段失事,使得多國民航主管機關及航空公司開始質疑該機型的安全性,目前全球374架Boeing 737 MAX系列客機全數停飛。

根據專家研究,Boeing 737 MAX 8失事的主因,主要是飛機結構設計時採取更大直徑的涵道,這個設計的好處是推進力量大、省油,但飛行時對於俯仰角更靈敏,尤其在仰角飛行時,往往會使角度不斷加大,甚至逼近臨界值的問題。但在節省成本的考量下,波音(Boeing)並未針對設計進行改良,而是加裝了一套「操控特性增益系統」(MCAS),當仰角過大時,系統會自動壓低仰角。因此,在這兩起空難之中,都有飛行員不斷拉高仰角,又被系統自動壓低的情況,以致於發生憾事。

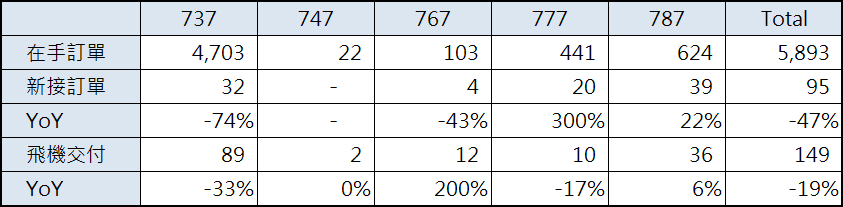

經過一段時間的檢測,波音公司也坦承是「操控特性增益系統」無法模擬「防失速系統」出現失靈的困難狀況(參考連結),目前已針對該軟體進行更新。儘管今日美國航空宣布,將延長Boeing 737 MAX機型停飛期間至2019年9月3日,引發昨日台灣航太供應鏈重挫,但航空界對於Boeing 737 MAX復飛仍具信心,Boeing 737 MAX系列客機的在手訂單也並未下修(詳見【表一】),僅交機時程遞延,加上台灣航太供應鏈原本的產能規劃,皆落後於Boeing公司對Boeing 737 MAX系列客機的交機計畫,恰好可以利用這個機會進行調整。

【表一】Boeing在手訂單及飛機交付量

若Boeing 737 MAX無法順利復飛,航空業者向Boeing公司取消訂單,則同為單走道客機設計的Airbus A320 NEO可望成為最大受惠者。

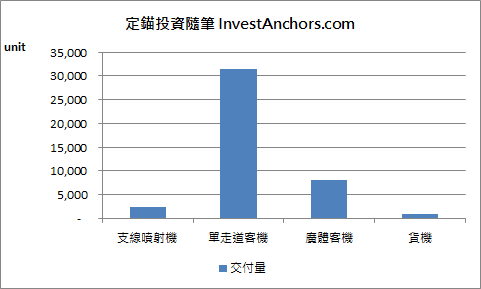

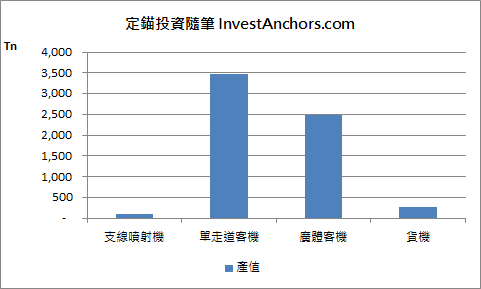

根據Boeing公司預估,2018~2037年,民用客機交付量將達42,700架,產值約6.3兆美元,其中單走道客機(Single-aisle)受惠於新興國家航空公司崛起,以及歐美廉航的需求,出貨量達31,360架,產值3.48兆美元(詳見【圖一】)。

【圖一】2018~2037年民用客機交付量

【圖二】2018~2037民用客機產值

由於單走道客機的引擎,多數是採用美國奇異航空公司(GE Aviation)與法國賽峰公司(Safran)共同開發的CFM-LEAP系列,其中Boeing 737 MAX系列客機全數採用CFM-LEAP-1B型號,而Airbus A320 NEO系列客機採用的引擎也有半數以上是CFM-LEAP-1A型號,市場預期,以出貨量計算,CFM-LEAP引擎在未來10~15年民用航空市佔率將達70%以上。

根據專業機構研究,民用客機的成本結構,包括機體結構32%、引擎20%、整體組裝28%、系統(起落架...等) 11%、航電配備3%、內裝6%。其中,引擎是技術難度最高,成本結構佔比相對高,且產品生命週期較長的關鍵零組件。一般來說,引擎的生命週期可長達30年以上。

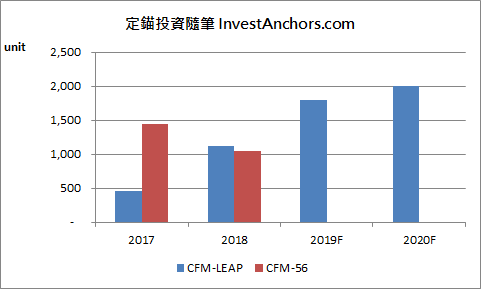

以前一代單走道客機引擎CFM-56為例,該款引擎在1985年首度獲得Boeing 737採用,並在1988年首度獲得Airbus A320採用,為史上最暢銷的引擎,產品生命週期即將屆滿35年。而新一代單走道客機引擎CFM-LEAP,在2010年首度獲得Airbus A320 NEO採用,並在2011年獲得Boeing 737 MAX採用,2018年CFM-LEAP出貨量已正式超越前一代產品CFM-56(詳見【圖三】),未來CFM-56將逐漸走入後裝維修市場。截至2018年底,CFM-LEAP在手訂單量高達17,275具,以每年交貨2,000具計算,未來8~9年內出貨量都不是問題。

【圖三】CFM-LEAP出貨量預估

由於台灣業者初次切入航太供應鏈,是在上一代產品CFM-56的中後期,協助原廠降低成本,且多數業者須透過漢翔整合,附加價值較低,進而反映在利潤率;然而,在CFM-LEAP時代,為提高對原廠的附加價值,部份業者如漢翔、豐達科(詳見「豐達科(3004):營運簡評」)、長亨(詳見「長亨(4546):營運簡評」)、駐龍(詳見「駐龍(4572):營運簡評」),在引擎設計初期就已經與原廠合作共同開發,隨CFM-LEAP產量在2018下半年正式超越CFM-56,經濟規模將逐步顯現,利潤率有機會持續優化。

此外,航太股也符合我們在「台股觀察週報 2019/5/19」提到的「外銷傳產股」,訂單不受華為事件影響,且直接客戶都是歐美大廠,收入幣別以美元為主,帳上也有許多美元計價應收帳款,可望在2019Q2享有匯兌利益。

2019/6/27更新

今日美國聯邦航空總署(FAA)指出,Boeing 737 MAX系列發現新的潛在問題,恐影響飛機在自動駕駛時壓低機鼻,機師是否能很快地拿回控制權。FAA表示,在Boeing公司解決這項問題以前,不會核准Boeing 737 MAX系列復飛,原先預期6月底進行測試,恐遞延至7月中旬。

因應這項問題,西南航空(Southwest Airlines)於今日宣布,將延長Boeing 737 MAX系列停飛至2019年10月1日,亦即原先業界對於Boeing 737 MAX系列將於2019Q3季末復飛的期待落空,實際復飛時間點可能會往後遞延至2019Q4。

定錨認為,只要Boeing公司在手訂單沒有遭到取消,復飛早晚只是時間問題,若供應鏈股價因此利空而下殺,應視為長線的買進機會。

2019/8/13

近期國內航太龍頭漢翔指出,先前因CFM-LEAP引擎產量不足,導致部份Boeing 737 MAX機身結構組裝完成後,在等待引擎裝機,但目前CFM-LEAP引擎產量已逐漸充足,Boeing要求供應鏈針對部份引擎料件減產5%,若Boeing 737 MAX未能在2019Q4復飛,則有可能會衝擊CFM-LEAP引擎供應鏈。

如果Boeing確定要求引擎供應鏈減產,則定錨先前介紹的航太零組件廠,包括漢翔、長亨、駐龍、豐達科,下半年營收動能都有可能會受到影響。然而,前陣子Boeing法說會,經營層仍對Boeing 737 MAX在年底前復飛充滿信心,建議投資人可以再觀察一下。

此外,由於Airbus A320 NEO同樣採用CFM-LEAP引擎,如果Boeing 737 MAX未能在年底前復飛,台系航太零組件業者仍有機會接到來自Airbus A320 NEO的轉單,所受衝擊應在可控範圍之內。