霍華馬克斯新書演講心得

1. 繼我們在「台股觀察週報 2020/2/16」、「台股觀察週報 2020/2/23」提醒日韓疫情風險,病毒擴散速度比我們預期得更快,開始吹向歐美市場,本週道瓊指數單週重挫3,583點,跌幅12.4%。

a. 近年指數型基金對市場的影響力提高,以及程式交易的盛行,加上多頭末升段易暴漲暴跌的特性,使得近兩年股市反映利空時,通常是一波到底,而非溫水煮青蛙式的緩跌。

b. 無論如何,短線上市場空頭確立,不同類型的股票可考慮不同的操作策略:

i. 高本益比的股票,一定要避開,以免成為後續恐慌殺盤的狙擊目標,在獲利及評價雙重下修的效應下,跌幅有可能特別大。

ii. 科技股,一定要確定下半年展望正向,因上半年受到停工及經濟成長下滑影響,手機、PC/NB、TV......等消費性電子產品出貨量可能會受到嚴重衝擊,故基礎建設相關族群,包括基地台、Server......等,優於消費性電子相關族群。

iii. 價值型股票,須符合「近五年平均現金股息殖利率>5%」、「非觀光/餐飲」......等條件,才能往下攤平加碼;如果是疫情受害股,想逢低攤平,可能會非常需要耐心,操作週期拉長至一年以上。

c. 近期許多投資人關心,日、韓疫情爆發,是否帶給台廠轉單機會?從市場反應來看,顯然對「斷鏈」的擔憂遠大於對「轉單」的期待,所以不建議朝這個方向思考。

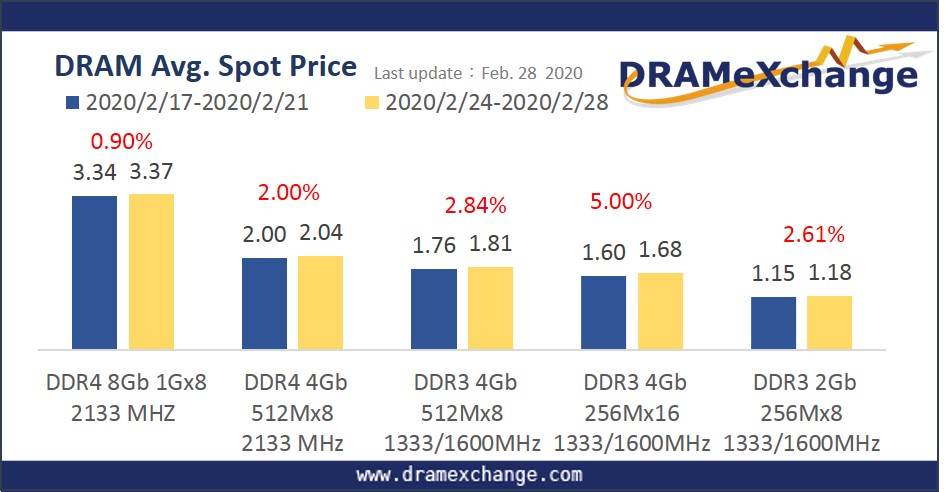

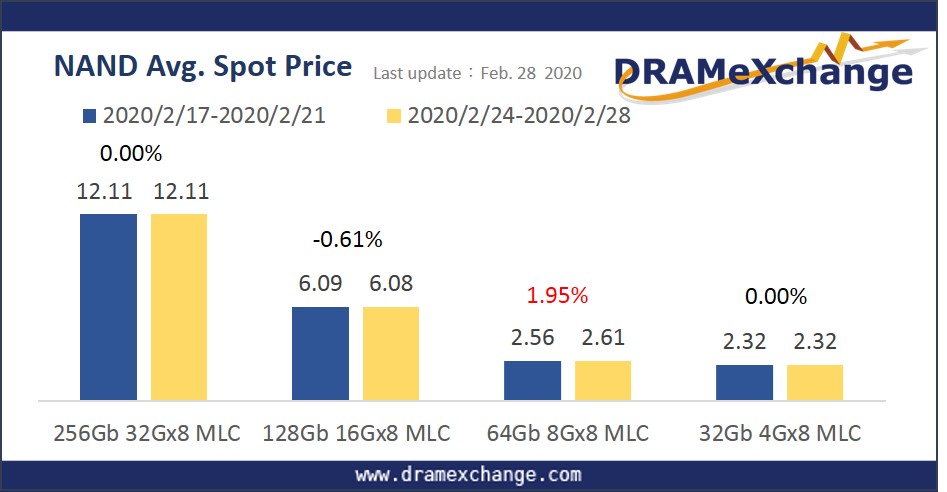

2. 近期市場傳出MLCC、晶片電阻(R-chip)庫存降至十年來最低水位,業者醞釀漲價,我們已在「廠商庫存水位吃緊,MLCC醞釀漲價?」做過分析,這次被動元件漲價的主因,是業者復工率不如預期,導致供給面緊縮。此外,近期日、韓疫情爆發,市場也擔憂記憶體供給受到緊縮,使得本週DRAM、NAND Flash報價相當強勢。

a. 若是供給受到緊縮、庫存不足推動產品漲價,則出貨量勢必會受到影響,反映在財報上,是營收成長動能緩、毛利率有機會提升,但較低的營收規模有可能使營業費用率提高,對營業利益率的影響較難評估。定錨認為,記憶體模組/封測、被動元件......等族群,在2020上半年的財報,都有可能走這項趨勢。

b. 本週記憶體報價走勢:

3. 近期金融股再度成為投資顯學,兆豐銀、京城銀因法定盈餘公積提撥已達資本額門檻,破除現金股利不得超過1.5元的限制,成為市場關注焦點。但金融股的行業特性,獲利穩定、成長動能緩,所以絕對不能追高,建議參考財報狗歷史股價淨值比河流圖的區間來操作。

4. 黃金也成為避險熱門,一般來說,影響黃金價格走勢的因素包括:1) 實質利率,亦即對聯準會未來利率政策走向的預期,以及對未來通膨的預期,實質利率與金價將呈現反向關係;2) 美元匯率走向,通常會反映美國與其他國家的實質利率水平,美元與金價將呈現反向關係;3) 市場風險偏好,風險意識與金價將呈現正向關係。

a. 以現階段來說,市場預期聯準會將在3月降息1~2碼,但油價重挫也會降低市場對未來通膨的預期,定錨認為,美國的實質利率未必會因為聯準會降息而下滑。

b. 由於中國央行已開始調降存款準備率,向市場釋放資金,日本、歐洲疫情擴散也可能導致日本、歐洲央行採取更寬鬆的貨幣政策,故美國的實質利率相較其他國家未必下滑,定錨認為,本次美國降息不一定會使美元匯率走弱。

c. 近期市場對於避險的態度與海外疫情有關,很可能會在3、4月達到高峰,若股市持續重挫、提前落底,也可能導致投資人對避險的想法改變,未來市場對於避險的態度未必會再更積極。

d. 如果投資人認為多頭末升段即將結束,2020~2021年有可能會進入景氣收縮期,則黃金在大空頭中確實會成為避險資金的避風港,但預測空頭來臨的時間可能不太容易。

5. 許多投資人近期買進石油,但2020Q1在武漢肺炎疫情影響下,中國製造業需求大幅下滑,可能要耐心等待需求回升。值得期待的利多消息,包括目前油價已低於美國部份地區頁岩油開採成本,頁岩油廠商應該會放緩資本支出,且中東國家有可能會進一步減產保價。

6. 受到武漢肺炎疫情影響,2020Q1中國車市需求非常疲軟,短期內需保守應對,但終端經銷商庫存水位不算偏高,2020下半年還是有機會迎來復甦。