歐美大廠抵制華為事件影響評估

近期市場開始討論5G議題,我們也在去年底舉辦的「2018年5G&IOT產業趨勢講座」中,提到5G時代來臨的三大關鍵技術:毫米波(mmWave)、大規模陣列天線技術(Massive MIMO)、小型基地台(Small Cell)。

關於5G三大關鍵技術,我們已經在講座上詳細介紹,並透過電子報持續為讀者們追蹤5G市場的最新發展,這邊將過去討論過的內容整理成文章,免費提供給各位讀者參考。

本文為「定錨產業週報(基本版) 2018/3/3、2018/3/10、2018/4/14、2018/5/20號」的內容節錄及補充資料,若對相關供應鏈的營運概況有興趣,歡迎以每日3元的價格訂閱「定錨產業週報(基本版)」,或以每日10元的價格訂閱「定錨產業週報(加值版)」,獲得更詳細的資訊。

首先,各位讀者必須瞭解,無線通訊傳輸的媒介為電磁波,且通訊兩端必須使用相同頻率的電磁波才能傳遞訊息,否則會相互干擾;而所謂「頻寬」,就是無線通訊傳輸的胃納量,將決定有多少裝置可以同時連線。

因為通訊兩端要使用相同頻率的電磁波才能傳遞訊息,就像是在寬闊的平地上放置火車軌道,平地的寬度就是「頻寬」,火車軌道為「頻譜」,火車就是訊息。一般我們在新聞上看到電信三雄搶標頻譜,指的就是NCC在平地上開放幾條軌道,電信三雄必須去搶標軌道,才能協助客戶傳輸訊息。

在過去4G時代,我們使用的頻譜大致落在700MHz~2.6GHz之間,但隨著連網裝置數量快速成長,頻寬漸漸不敷使用。為了提高頻譜使用率,也就是讓同一條軌道通行更多火車,產業界也研發出各種多工技術,包括分時多工接取(TDMA)、分頻多工接取(FDMA)、分碼多工接取(CDMA)......等,解決網路塞車的問題。

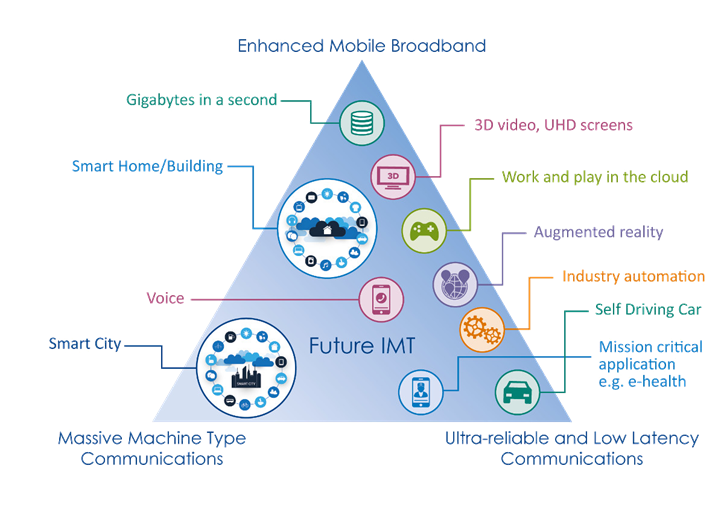

但在5G時代,因採用毫米波技術,將具有「大頻寬」、「低延遲」、「高傳輸速率」三大特性(詳見【圖一】)。「大頻寬」,亦即能同時容納更多連網裝置,有助推動物聯網及智慧城市等未來趨勢;「低延遲」,亦即資訊傳輸的反應時間極短,有助實現自駕車,減少道路行車風險;「高傳輸速率」,則有助推動大數據及AI雲端運算,以及雲端影音產業發展。

【圖一】5G三大特性及終端應用場景

以目前3GPP對於5G頻譜的規劃,未來5G可分為低頻(<1GHz)、中頻(1~6GHz)、高頻(28~39GHz)三個頻段,可想而知,未來5G手機Modem晶片,必須整合4G、5G Sub-6GHz、毫米波頻段,並容許手機在4G、5G模式之間切換,確保最佳通訊品質。

以Qualcomm跨時代的新晶片Snapdragon 855為例,定錨研究團隊認為,該晶片應會整合Snapdragon X24、Snapdragon X50兩款Modem晶片,其中Snapdragon X24屬4G LTE Cat.20,支援7CA(載波聚合),以及在最多5CA上支援4x4 MIMO,傳輸速率高達2Gbps,主要使用頻段為2.5~4.9GHz;而Snapdragon X50為真正意義上的5G Modem,支援28~36GHz毫米波頻段,傳輸速率高達2.3Gbps。

從以上資訊也可得知,外傳5G傳輸速率是4G的5~10倍,這個說法並不完全正確,因為在可預見的未來,4G並沒有被淘汰,而且傳輸速率也持續在進步。

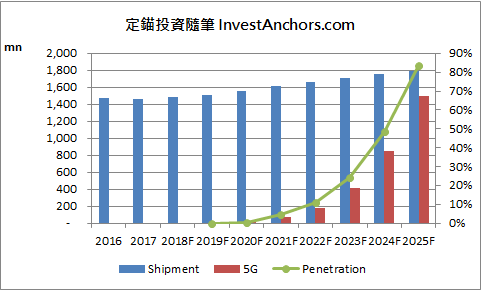

至於5G手機何時會開始普及?根據Strategy Analystic預估,2019年5G手機出貨量達200萬支,並在未來幾年快速成長,2025年將達15億支,在智慧型手機市場滲透率達83%(詳見【圖二】)。

【圖二】5G手機出貨量預估

但毫米波的問題是,受限物理特性,波長短、傳輸損耗高、穿透性差,因此覆蓋率較低,因此產業界開發出大規模陣列天線技術與小型基地台,強化毫米波的能量與指向性,並提高5G網路的覆蓋率。

大規模陣列天線技術,亦即使用更多天線來提高訊號強度,所以未來基地台或終端裝置無線通訊模組,都會搭載更多天線,連帶提高RF元件的使用量,包括PA、LNA、交換器、天線、濾波器/雙工器......等。以4x4 MIMO無線通訊模組為例,使用的RF元件數量是單一模組的16倍,且體積不能增加太多,故單顆元件必須做得更小,墊高了廠商的進入門檻。

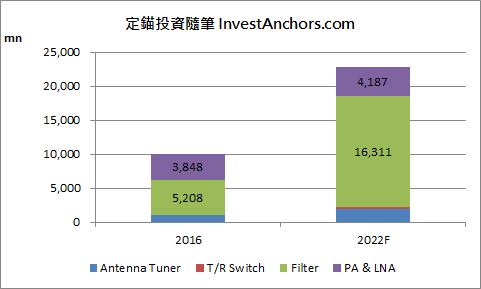

根據Yole Developpement預估,2016年5G射頻元件市場規模約101.2億美元,在2022年將成長至227.8億美元,CAGR=14.5%,其中以交換器、濾波器、天線成長動能較強(詳見【圖三】)。

【圖三】5G射頻元件市場規模預估

而PA元件,則因廠商開始導入MMPA(Multi-mode Multi-band Power Amplifiers)技術,將多顆PA的功能整合在一顆 PA 上,大幅減少PA的使用量。以iPhone 8為例,分為Qualcomm、Intel兩個版本,其中Qualcomm版本搭載2顆PAMiD(中高頻段1顆、低頻段1顆),1顆GSM PA。預期未來5G手機,將搭載5顆PAMiD,以及1顆GSM PAMiD。此外,因應5G基地台對於功率的要求大幅提高,PA材料將從砷化鎵轉為氮化鎵,帶動單顆PA價值提升,而非出貨量的成長。

要注意的是,大規模陣列天線技術不僅止用於5G,近期產業界也積極導入Wi-Fi領域,故IEEE下一世代標準802.11ax,與5G之間的競合,其實也非常值得期待。

而小型基地台的應用,則是因為目前毫米波基地台的傳輸距離只有約100公尺,與其說是基地台,反而比較像是Wi-Fi熱點,因此未來電信業者將大量鋪設小型基地台,提高5G網路覆蓋率。

對於微波/毫米波元件廠商來說,小型基地台的應用將是非常龐大的商機。過去微波元件只會用在基地台回傳核心網路系統(Back-haul),但在5G時代,基地台與小型基地台之間的聯繫,甚至小型基地台與終端裝置之間的聯繫(Front-haul),也須透過微波/毫米波,因此市場對於微波/毫米波元件需求將爆發性成長。

因此,定錨研究團隊認為,電信業者大量鋪設小型基地台,最大受惠者並不是網通模組系統廠商,而是微波、毫米波元件廠商。

總結以上,定錨研究團隊維持先前在講座上與各位分享的內容,認為昇達科、啟碁、立積,將是網通產業5G及802.11ax時代來臨的趨勢下,最有可能受惠的三家射頻元件公司,同時我們也看好PA族群,包括全新、穩懋......等公司,受惠5G時代及VCSEL消費端應用帶來的成長性。

但根據3GPP技術規劃及各國政府電信釋照的進度,電信營運商最快要在2020年才會開始進行大規模商用化,然目前市場上5G概念股評價普遍偏高,已提前反映未來利多,投資人務必留意評價風險。