投資個案檢討:緯穎(6669)

今天來分享錨粉前幾天敲碗的投資心法。

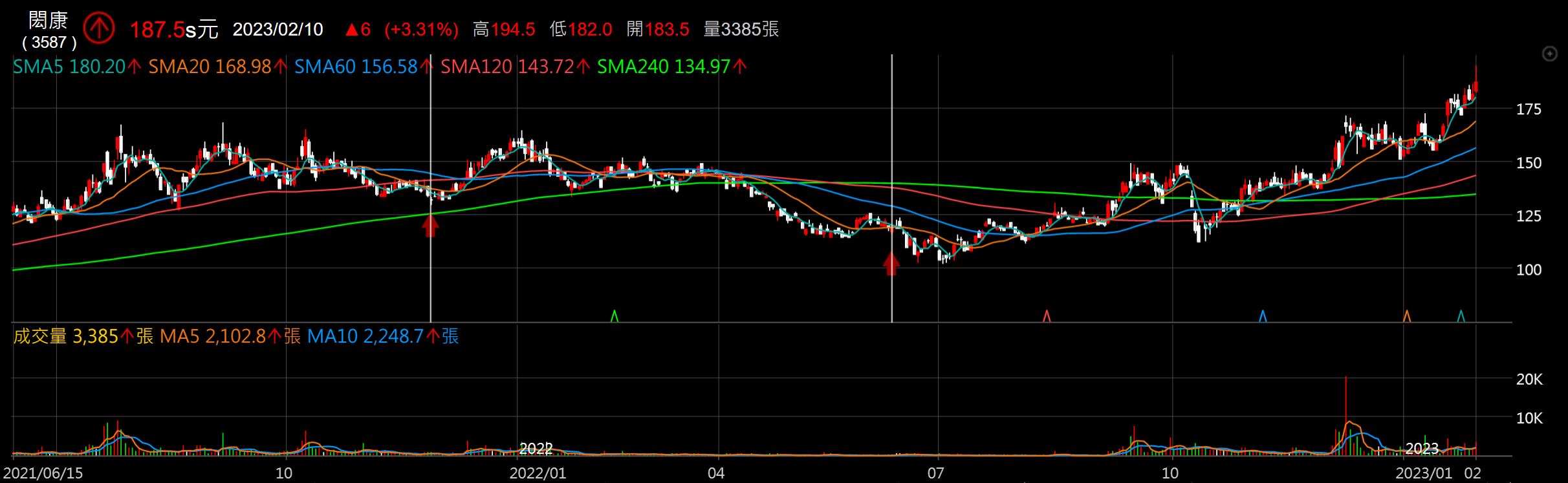

這支持有一年多,帳面獲利超過50%的股票,就是半導體材料檢測大廠閎康。

還記得2021年底,第三代半導體是非常熱門的主流,站長也花了一些時間研究這個產業,但檯面上關注度最高的漢磊、嘉晶,獲利主要還是來自嘉晶6吋矽晶圓漲價,以及國際IDM大廠客戶產能不足,委外漢磊代工,第三代半導體業務只能勉強損平。

雖然公司對於未來前景非常看好,但相較於國際大廠Wolfspeed、Infineon、ST Micro......等,漢磊、嘉晶的技術能力還是落後3~5年以上,甚至落後陸系同業。再看一下漢磊、嘉晶高達數十倍的本益比,實在買不下手。(PS.也還好當時沒有買進,否則持有到現在,漢磊帳面虧損約35%,嘉晶帳面虧損約50%,那就是另一種心境了...)

再來看環球晶,由於矽晶圓業務營收規模龐大,第三代半導體營收佔比僅約1~2%,雖然環球晶的技術實力相對較強,但純度真的太低,就算未來成長幾倍,也很難期待貢獻多少獲利。

後來看到半導體材料檢測大廠閎康,發現這家公司有三大亮點:

1) 第三代半導體營收佔比約10%,主要是材料檢測分析,由於第三代半導體與傳統矽基半導體最大的不同,就是在於採用SiC、GaN新材料,故材料檢測分析是相當重要的一環。檢測分析廠商的優勢,在於它只是一個實驗室,向半導體廠商收取檢測分析服務費,比較沒有虧損問題。

2) 當時許多半導體廠都在擴產,在新產能投產初期,都會需要透過檢測分析,來提升製程生產良率。

3) 台積電即將在2022年底量產N3製程,2023年推出改良版N3E製程,預計2025年以全新GAA結構量產N2製程。隨著半導體先進製程的結構越來越複雜,檢測分析的重要性也隨之提升,參考過去台積電推進製程的經驗,通常都能帶動檢測分析廠商的營運成長。

閎康獲利狀況也非常不錯,當時預估2021年EPS約9.5元,於是在2021/11/29以每股133元買進。

沒想到,才買進不久,就碰到2022年股災的考驗。在2022年4~7月的下跌段,站長內心也覺得很煎熬。

觀察閎康營收,雖然在2022年5月受到中國封控影響,稍有下滑,但營收年增率都是維持正成長,預估2022年至少有賺一個股本的實力,於是在2022/6/14以117元再度買進,攤平成本。

事後回想,當時能勇敢做出這個決定,主要有幾個關鍵因素:

1) 站長長期遵守分散投資的原則,單一持股的權重都不會太高,所以在股價下跌時,能保留加碼空間。

2) 站長從不槓桿買股票,並隨時留有一部份的現金,以備股災來臨的不時之需,這讓投資組合擁有更好的抗壓性及操作彈性。雖然槓上加槓,在多頭時期可以賺比較多,但投資是一場馬拉松,重點是誰跑得長、跑得久。

3) 站長習慣避開估值過高的股票,只要本益比超過20倍,即便買進也只會佔非常小的權重,在市況不佳、估值下調時,才能做好風險控管。當時閎康的估值非常低,營運也沒有轉差的跡象,所以比較能抱得安心。

4) 站長對公司未來發展熟稔於心,既然第三代半導體、台積電先進製程的趨勢都沒有改變,未來就還有可期待的題材。

下一次考驗,就是在2022/10/7美國宣布新一輪半導體禁令,禁止將16nm製程以下邏輯晶片設備、18nm製程以下DRAM設備及材料、128層以上3D NAND Flash設備及材料銷售予中國半導體廠商。

當時閎康連續吃了好幾根跌停,站長也call了閎康發言人,得到的答覆是:「目前禁令尚未正式實施,不太清楚實際影響層面有多大。」

站長冷靜思考一下,如果美國禁止中國取得浸潤式微影設備,中國還是有可能會在成熟製程推動自主化,並持續朝先進製程發展,且第三代半導體多數是6吋、8吋製程,重點在於材料檢測分析,而不是製程節點,對閎康影響可能不大,於是決定續抱。(PS.當時有將分析發表訂閱週報,隔週也公開在FB、Telegram。)

沒想到,才不到一個月,閎康就漲回起跌點了。

接下來,股市氣氛明顯轉趨樂觀,在漲勢中抱股總是比較容易的,就一路抱到了現在。

不過,就在昨天,站長有稍微減碼一些,並不是看壞閎康的基本面,而是站長本來就習慣在漲到一個滿足點時,適度減碼一些部位,將資金轉移到其他更具吸引力的標的。

以閎康2023年預估EPS約11~12元,目前本益比約16倍,位於中間偏高的位階,雖然有可能會持續上漲,但站長的操作風格比較偏穩健,還是以風險控管為最高原則!

這裡又可以衍生出幾個關鍵心法:

1) 只有神才能買在最低、賣在最高,只要你不是神,那你永遠都會碰到賣出後股價持續上漲的情況。但其實應該換個角度思考,只要你出場的價位是有獲利的,那就是一筆成功的操作!

2) 既然不可能賣在最高,那就不必考慮賣出後股價會怎麼走,只要你覺得如果賣出後股價持續上漲,心裡也不會對這個決定後悔,那就表示你已經賺到內心的滿足點了,勇敢賣出吧!

3) 不需要以「追求買賣點的精準度」那麼嚴苛的標準要求自己,只要投資的過程中心情保持愉快,長期下來也有穩健獲利,就是很棒的成果了!