台積電剛才宣佈2026年CAPEX高達520~560億美元,創歷史新高,顯示台積電加速建設先進製程、先進封裝新廠房,並持續推進下一世代A14製程。

近期市場也高度關注廠務工程相關廠商,定錨研究團隊也整理了台積電廠務供應鏈,包括無塵室與機電整合、水循環系統、氣體供應系統、化學供應系統四大項目,代表廠商分別是漢唐、兆聯實業、和淞、帆宣。

未來隨著建廠進度持續推進,土建、一次配、二次配、自動化……等不同階段的供應商,也將陸續進入營收認列高峰期。

科 技 產 業 趨 勢 領 航 者

我們是一個專注於產業分析的網站。

我們透過參加法說會、與公司會談、閱讀研究報告、蒐集公開新聞資訊……等方式,歸納產業趨勢脈絡,

提供讀者更容易理解產業分析。

我們希望能打造一個更好的產業分析學習生態圈,

讓讀者能夠有效率地學習與吸收,提升自己的眼光,拓展更寬廣的視野。

台積電剛才宣佈2026年CAPEX高達520~560億美元,創歷史新高,顯示台積電加速建設先進製程、先進封裝新廠房,並持續推進下一世代A14製程。

近期市場也高度關注廠務工程相關廠商,定錨研究團隊也整理了台積電廠務供應鏈,包括無塵室與機電整合、水循環系統、氣體供應系統、化學供應系統四大項目,代表廠商分別是漢唐、兆聯實業、和淞、帆宣。

未來隨著建廠進度持續推進,土建、一次配、二次配、自動化……等不同階段的供應商,也將陸續進入營收認列高峰期。

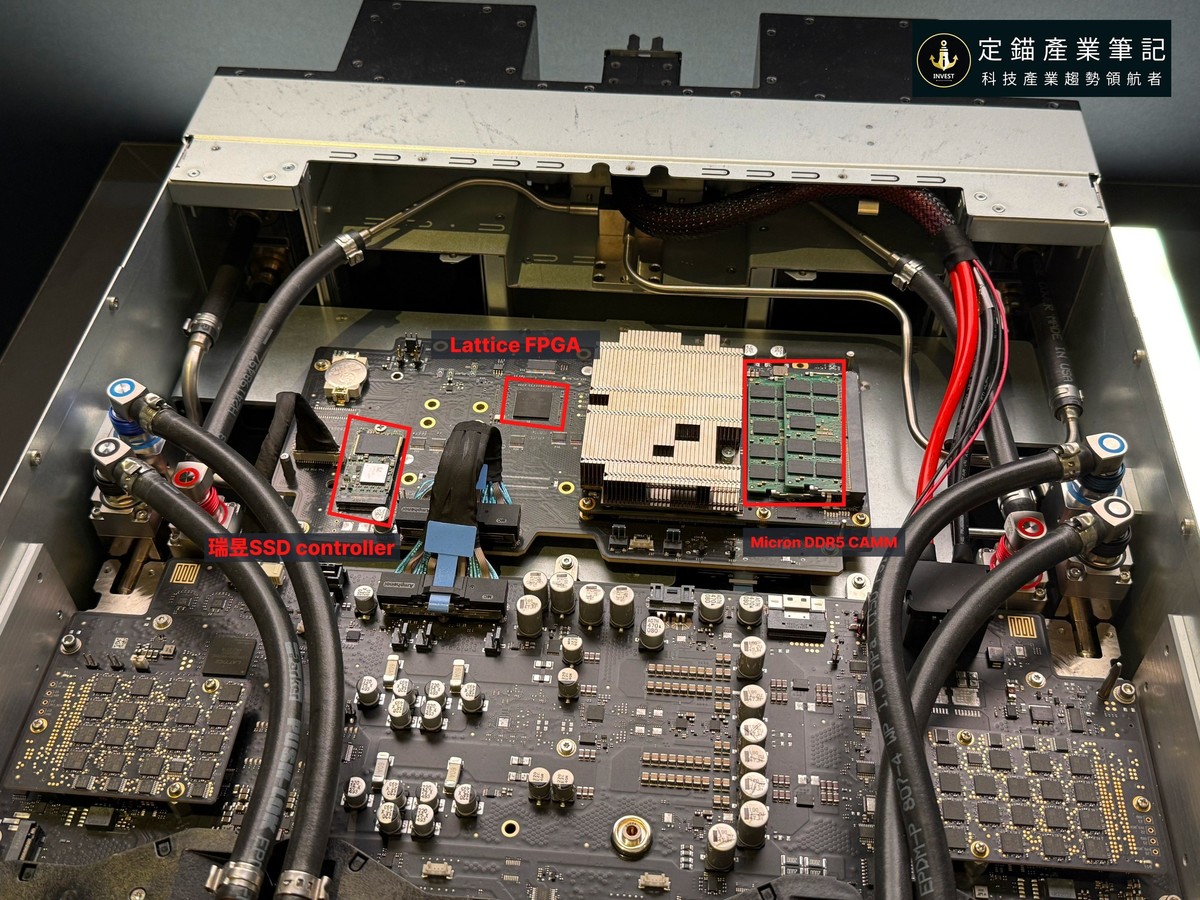

今天新聞提到瑞昱切入NVIDIA資料中心供應鏈,其實是在Quantum-X CPO交換器裡面的SSD controller,本次CES 2026展覽剛好有拍到照片。

更完整的分析報告,已經發佈給訂閱會員,現在訂閱立刻取得外面沒有的獨家資料!

加入訂閱會員:https://investanchors.com/home/subscriptions

獨家產業報告連結:https://investanchors.com/user/vip_contents/17677723901497

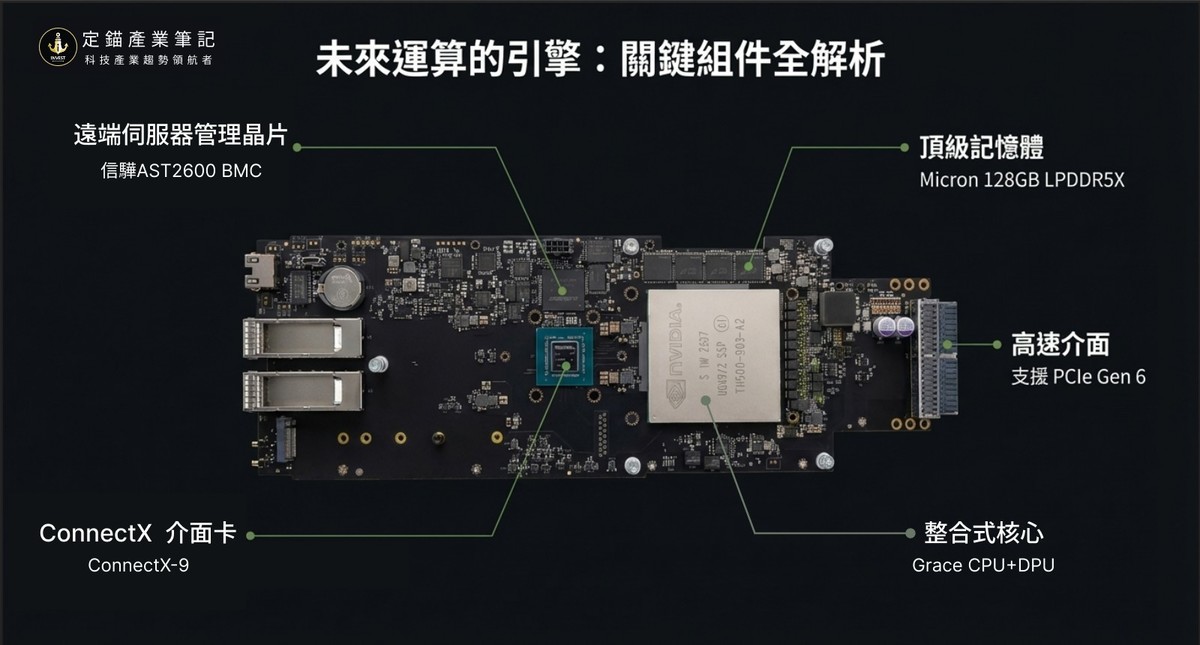

本次CES 2026 NVIDIA專題演講,黃仁勳發表了Inference Context Memory Storage Platform,宣示NVIDIA跨入存儲伺服器市場。

這款存儲伺服器的核心,是Bluefield-4 DPU,不同於以往在NVIDIA GB300 NVL 72只是選配,這次它就是主角。

新架構解放珍貴的GPU HBM容量,節省運算資源,大幅降低AI推論的成本,也能藉此提供使用者更好的體驗,讓使用者更願意掏錢買單,成為雲端服務商AI服務變現的關鍵!

最完整的第一手產業研調資料,帶您直擊CES 2026展覽現場,有興趣的朋友們,立刻按下訂閱,把別的地方看不到的珍貴資料帶回家!

定錨研究團隊首度前往美國Las Vegas,參與全球重量級的科技展覽CES 2026,將科技產業最前緣的趨勢帶回台灣,分享給大家!

本篇報告,將會公開在台灣非常難找到相關資料的Kyber Rack機櫃實體照片,並逐一拆解內部零組件結構,告訴大家NVIDIA採用什麼黑科技,串聯Kyber Rack內部288顆GPU?散熱零組件做了哪些升級?電源架構將會如何演進?滑軌、機殼設計將會發生哪些改變?對相關供應鏈會帶來哪些影響?

另外,還會公開NVIDIA所推出Spectrum-X CPO交換器、Quantum-X CPO交換器實體照片,這不僅是近期市場最熱門的光學共封裝(CPO)代表產品,並且從這兩款產品拆解供應鏈,各位所熟知的波若威、Fabrinet、天孚科技......等,在CPO技術扮演什麼角色?台積電如何協助NVIDIA完成CPO封裝?

最完整的第一手產業研調資料,帶您直擊CES 2026展覽現場,有興趣的朋友們,立刻按下訂閱,把別的地方看不到的珍貴資料帶回家!

加入訂閱會員:https://investanchors.com/home/subscriptions

獨家產業報告連結:https://investanchors.com/user/vip_contents/17677723901497

定錨研究員Eric,正在美國Las Vegas的CES展場,為大家探訪第一手產業資訊,觀察AI產業趨勢。

這肯定是國內財經訂閱平台的創舉,也證明定錨有多願意投入成本,提升研究品質,呈現更高品質的報告給錨粉們!

訂閱制成立八年以來,定錨從最初的整理法說會資料、產業報告,試圖彌平錨粉所面臨的資訊落差,到現在不滿足於整理公開資訊,而是希望能挖掘出坊間找不到的獨家資訊,為錨粉們創造資訊優勢。

很難想像,這段期間定錨不僅持續擴展研究範圍,持續向下挖掘資訊深度,並且不曾調漲過訂閱費用。

希望這次旅途一切順利,能帶回許多豐富的資料給大家!

2025年11月景氣燈號維持黃紅燈,領先指標連續四個月上升,以下整理近期總經數據觀察重點:

1) 景氣燈號維持熱絡:受惠於AI伺服器與半導體需求帶動,景氣燈號維持在黃紅燈區間。定錨認為,短期景氣燈號分數將維持在黃紅燈上緣,呈現高檔震盪。

2) AI伺服器機櫃出貨量預估上修:主權AI專案推進、雲端服務商建置延續,預估2026年AI伺服器機櫃出貨量上修至5.5~6.0萬櫃,帶動電子零組件、資通訊產業出口持續成長。

3) 儲存裝置出口成長幅度擴大:雲端服務商需求帶動,2025年11月儲存裝置出口年增率由14.4%擴大至28.0%,NAND Flash供需結構仍偏緊,持續觀察eMMC模組轉單效應。

本期產業週報重點:

1) 高速光通訊需求強勁

因應2026年AI伺服器光通訊規格升級,上游關鍵雷射元件100G EML產能吃緊,供應鏈瓶頸值得持續追蹤。

2) 鴻海加速推進模組化資料中心

鴻海掌握關鍵伺服器代工市佔率逾40%,並推進模組化資料中心建置模式,縮短AI資料中心從「建置」到「啟用」所需時間。

3) 亞翔(6139)半導體訂單創新高

受惠半導體擴廠熱潮,亞翔在手工程合約金額達1,753億元,創五年新高,後續營收成長動能值得關注。

Micron於2025/12/17公佈財報,經營層樂觀看待記憶體產業景氣,以下整理須關注的重點:

1) AI資料中心對HBM、Server LPDDR5、Enterprise SSD需求維持強勁。

2) 供需結構持續吃緊,2026Q1合約價仍有上漲空間,但要留意記憶體價格上漲已開始影響到PC/NB、Smart Phone市場需求。

3) 2026年HBM產能、價格皆已與客戶達成協議,2028年全球HBM市場規模將達1,000億美元,CAGR高達40%。

4) 2027年三大原廠新廠開出後,供需結構有可能逐漸恢復平衡。

更完整的財報電話會議摘要,以及定錨獨家評析,包括對未來供需的觀點,以及需留意的潛在因素,留給訂閱會員參考。

本期產業週報重點:

1) 台灣央行理監事會議按兵不動,銀行房貸總量管制計劃性退場,引導房市軟著陸。

2) NVIDIA Rubin CPX平台材料規格有可能會再度調整,廠商嘗試Midplane以M8 Ultra取代M9規格CCL,並進行PTFE可行性測試。

3) NVIDIA有可能在Rubin Ultra導入CPO技術達成scale up。

4) 台系關鍵AOI設備商將獨家供應多個CoWoS先進封裝製程站點。

更完整的定錨獨家供應鏈研調資料,以及相關受惠概念股,留給訂閱會員參考。

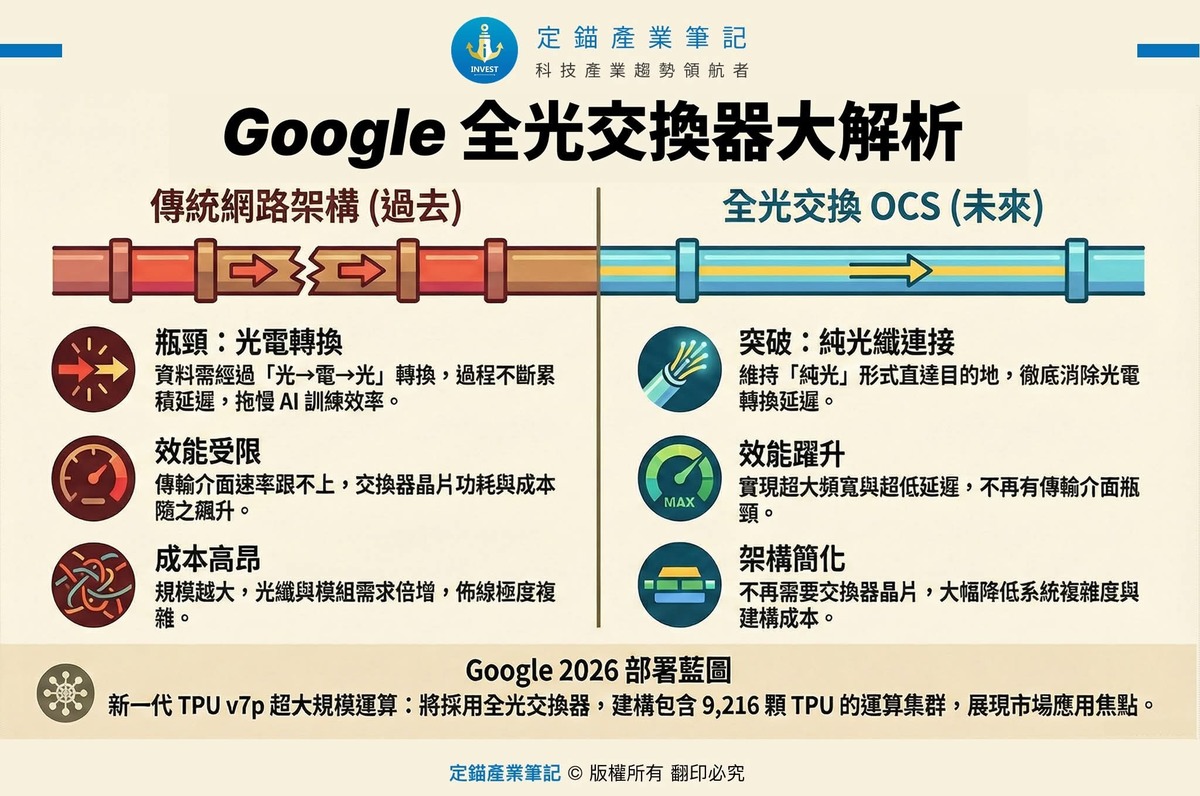

近期Google TPU引起市場話題,全光交換器(OCS)也獲得許多人關注,到底OCS與一般的交換器之間有何異同?可以解決AI訓練的哪些問題?與CPO的關係為何?

簡單來說,全光交換器是捨棄傳統光電轉換,改採純光纖連接,解決資料封包延遲、交換器晶片頻寬不足、傳輸介面迭代速度跟不上......等問題,提供更大頻寬、低延遲的環境,特別適用於跨資料中心傳輸。

更完整的分析,定錨研究團隊已發佈獨家產業報告,來介紹OCS的概念,留給訂閱會員參考!

美國聯準會(FED)於2025年12月11日決議再降息1碼,將基準利率下調至3.50~3.75%,並宣佈將根據需要「開始購買短期國債」。

觀察本次FOMC會議的利率點陣圖,預測2026、2027年將分別再降息1碼,並於2028年結束降息循環,長期中性利率(neutral rate)則維持在3%不變。

此外,FED上修2026、2027年經濟成長率,下修2026、2027年通膨年增率,顯示FED認為,預防性降息足以緩和勞動市場下行風險,美國關稅政策帶動通膨升溫也將2026下半年逐步淡化。

至於2026年5月現任主席Powell任期屆滿,下一任主席上台後,是否會影響貨幣政策變化?各國央行貨幣政策分化,是否會影響全球資金流向?銀行體系的補充槓桿率(SLR)改革草案、針對美元穩定幣的《GENIUS法案》,將對公債市場造成哪些影響?都是未來必須觀察的重點。

更進階的分析,已發佈完整報告,保留給訂閱會員參考。

上週定錨研究團隊發佈獨家產業報告,指出2026年專業封測代工廠將會遵循「TSMC-like」或「自主產線」模式,大幅擴充CoWoS先進封裝產能,引發市場熱烈討論。

這個趨勢顯示,AI客戶的需求仍未完全被滿足,台積電持續擴大委外專業封測代工廠,客戶也積極尋求第二條供應鏈作為備援方案。

以下透過圖片向大家簡單說明,這個趨勢形成的前因後果,讓大家一起來思考,背後蘊含哪些投資機會。

更深入解析,新增站點Backside Metal、Underfill De-void,以及Cu Pillar Bump、Flip Chip Bump擴大委外代工,甚至未來有可能成為主流的FOPLP,都會帶給設備廠商更多機會,保留給訂閱會員參考。

市場謠傳,近期NVIDIA與川湖對於開放滑軌設計專利無法取得共識,將川湖從NVIDIA VR200 NVL 144滑軌合格供應商名單剔除,改以南俊、富士達為主。

雖然這件事情很明顯是NVIDIA的議價手段,以川湖的技術優勢,最終雙方應該還是會取得共識,且川湖仍然穩居主要供應商。

但這件事情也很可能沒那麼簡單,讓我們回想一下,過去手機時代,同樣技術領先、重視專利的另一家公司 ── 大立光。

大立光與玉晶光長期供應Apple手機鏡頭,雙方也發生過多次專利訴訟,據傳最終是Apple出面協調,以訂單分配作為交換條件,讓雙方和解收場。

但在多場專利訴訟後,玉晶光的手機鏡頭技術越來越強,加上手機鏡頭規格升級速度放緩,雙方技術差距逐漸縮小,現在Apple手機鏡頭訂單分配已大致平分秋色。

未來川湖是否也會因為開放滑軌設計專利,導致與同業之間技術差距縮小,逐漸喪失領先優勢?關鍵可能在於,NVIDIA伺服器機櫃滑軌設計,是否隨著產品迭代持續升級,一旦升級速度放緩,競爭對手就有機會迎頭趕上。

至於接下來發展如何?最終川湖會不會掉單?定錨研究團隊將持續替各位追蹤,暫且靜觀其變。

如果要用一個字總結2025年的台股行情,肯定是「缺」。

1) 因AI伺服器對於PCB材料低損耗的需求持續成長,領導廠商日東紡(Nittobo)擴產保守,導致Low Dk玻纖布缺料,訂單外溢至台系、陸系玻纖布廠商,例如台玻、富喬......等。

2) 內埋式ABF載板對於Low CTE玻纖布需求大幅增加,Nittobo產能有限,導致BT載板Low CTE玻纖布料源遭到排擠,BT材料供應商MGC率先喊出缺料、漲價。這個劇本或許還有二部曲,近期低階BT載板開始採用E-glass玻纖布作為替代方案,也使得E-glass玻纖布開始吃緊,廠商醞釀漲價中。

3) 由於M9規格CCL開始採用石英布,成本大幅提高,廠商開始升級銅箔、樹脂材料,進一步優化M8規格CCL的損耗,領導廠商三井金屬(Mitsui Kinzoku)擴產保守,導致HVLP4銅箔供不應求。

4) 由於石英布加工難度高,大幅加快鑽針耗損速度,且需要採用高階鍍膜鑽針,導致高階鍍膜鑽針供不應求。這個劇本或許還有二部曲,未來NVIDIA Kyber Rack Backplane大量使用石英布,有可能石英紗產能也會非常吃緊。

5) 隨著記憶體原廠將產能轉作HBM、DDR5,而DDR4需求又具有僵固性,無法在短期內轉換,導致DDR4供不應求,驗證定錨在2024年領先市場提出的觀點。

6) 資料中心冷儲存需求爆發,HDD供給短缺,雲端服務商改用QLC NAND Flash作為替代方案,導致NAND Flash供不應求。這個劇本或許還有二部曲,隨著Samsung提前停產MLC NAND Flash,將產能轉作TLC、QLC NAND Flash,未來MLC NAND Flash有可能會複製DDR4的行情。

市場需求圍繞著AI伺服器,台系廠商有些技術領先同業,能直接受惠於產品規格升級,有些則是受惠於國際大廠退出中低階市場的轉單效應,對於右側投資人來說,當然是持續追蹤熱門題材按紀律操作。然而,對於左側投資人來說,這些股票的漲幅已經追不下手,可能會想關注是否還有一些尚未發生「缺」料,且未來有機會受惠的產業?

1) 矽晶圓庫存水位仍高,儘管邏輯晶片先進製程、先進封裝需求強勁,但記憶體需求受限於廠商產能滿載,短期內無法進一步提升,但2027年Samsung、SK Hynix、Micron、南亞科、華邦電新工廠陸續完工,台積電也持續擴充先進製程、先進封裝產能,這些新增需求是否能帶動矽晶圓產業在2027年漸入佳境呢?

2) 被動元件御三家Murata、TDK、Taiyo Yuden受惠於AI伺服器需求,B/B Ratio持續提升,未來是否會有某個時間點,因產能滿載而退出中低階市場,使台系廠商受惠呢?

3) Nexperia與中國安世分家,ESD市場供需結構大亂,許多客戶都表態要將Nexperia排除在供應商名單之外,台系廠商是否有機會切入呢?

魚與熊掌不可兼得,青菜蘿蔔各有所好。想做右側就不要怕高,嚴格堅守停損紀律,如果不小心被咬到也要適時調整好心態,才能享受乘風破浪的快感;想做左側就不要怕等,熬過看著別人的股票在漲的焦慮,靜下心播種灌溉,才能享有豐收的果實。

定錨所扮演的角色,就是持續為大家追蹤各個產業的動態,不論是右側或左側投資人,都能在這裡找到適合自己的資訊,提升自己的認知與決策品質。

國巨昨天宣布調漲鉭質電容報價。

在「台股觀察週報 2025/10/12」,定錨研究團隊已領先提到,國巨與客戶協商調漲鉭質電容、MLCC報價,最終鉭質電容成功調漲約3~7%,但MLCC未獲得客戶接受。

不過,近期MLCC原物料成本持續上升,日廠、韓廠產能利用率也持續回升,部份品項訂單有機會逐步外溢至台廠,未來MLCC還是有機會再次協商漲價。